آموزش

مارکت میکر کیست و چه نقشی در معاملات دارد؟

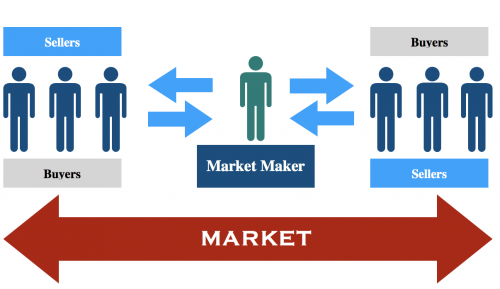

بازارساز (Market Maker) با تسهیل خرید و فروش سهام برای سرمایه گذاران و معامله گران، جریان انجام معاملات در بازارهای مالی را روان تر می کند. این نهادها پیشنهادات خرید و فروش را ارائه می دهند و نقدینگی مورد نیاز را در حین انجام این کار به بازارها تزریق می کنند.

منتشر شده

2 سال پیشدر

توسط

روکو (Rocco)

اصطلاح “Market Maker” یا “بازارساز” به یک شرکت یا شخصیت حقیقی اطلاق می شود که به طور فعال قیمت را در بازارهای دوطرفه تعیین می کند و متناسب با حجم بازار هر دارایی، سفارشات خرید (Bid) و فروش (Ask) را تکمیل می کند. در واقع، مارکت میکر نقدشوندگی و عمق لازم برای بازار را فراهم می کند و از اسپرد (تفاوت در قیمت خرید و فروش) آن سود می برد. مارکت میکر همچنین ممکن است برای حساب خود نیز معاملاتی انجام دهند که به عنوان معاملات عمده (Principal Trades) شناخته می شود.

شناخت بازارسازها (Market Makers)

هر سهم یا اوراق بهاداری برای فعالیت در بورس به تعدادی خریدار و فروشنده نیاز دارد. بازارسازها معامله گرانی با حجم بالا هستند که به معنای واقعی کلمه همیشه آماده خرید یا فروش بوده و اصطلاحا برای اوراق بهادار “بازار” می سازند.

بسیاری از بازارسازها اغلب کارگزاری هایی هستند که به سرمایه گذاران خدمات معاملاتی ارائه می دهند و برای حفظ نقدشوندگی بازارهای مالی تلاش می کنند. یک بازارساز، همچنین می تواند یک معامله گر حقیقی باشد که معمولاً به عنوان “بازارساز محلی” شناخته می شود. البته با توجه به حجم دارایی (اوراق بهادار) و سرمایه مورد نیاز برای تسهیل انجام معاملات خرید و فروش، اکثریت قریب به اتفاق بازارسازها به نمایندگی از موسسات بزرگ کار می کنند.

هر بازارساز قیمت خرید و فروش خود را برای تعداد تضمین شده ای از سهام پیشنهاد می دهد. هنگامی که بازارساز سفارشی از یک خریدار دریافت می کند، بلافاصله برای تکمیل آن سفارش شروع به فروش سهام از موجودی خود می کند. یعنی آن ها با این کار، سرعت انجام سفارشات را افزایش داده و روند انجام آن را تسهیل می کنند.

به طور خلاصه، بازارساز با تسهیل خرید و فروش سهام برای سرمایه گذاران و معامله گران، جریان انجام معاملات در بازارهای مالی را روان تر می کند. یعنی اگر بازارسازها نباشند، ممکن است تعداد و حجم معاملات بشدت کاهش یافته و بطور کلی فعالیت های سرمایه گذاری و معامله گری کمتر شود.

یک بازارساز باید متعهد شود که به طور مداوم قیمت خریدار (Bid) و فروش (Ask) تضمین شده برای اوراق بهادار ارائه دهد. آن ها همچنین باید حجم پیشنهادی برای معامله، و دوره های زمانی که پیشنهاد خود را ارائه می دهند، مشخص کنند. بازارساز باید همیشه و در تمام شرایط بازار به این پارامترها پای بند باشد. یعنی حتی هنگامی که بازار متلاطم و بی ثبات می شود نیز، بازارساز باید برای تسهیل جریان معاملات، همچنان نسبت به انجام وظایف خود منضبط باقی بماند.

بازارسازی یعنی خرید و فروش اوراق بهادار مجموعه خاصی از شرکت ها، از طریق کارگزاری ها. در واقع، کارگزاری ها (بروکر) واسطه ای بین بازارساز و مشتریان خود هستند. زمانی که یک معامله گر سفارش خرید یا فروشی را به کارگزاری خود ارسال می کند، این سفارش برای بازارساز نیز نمایش داده می شود و او با توجه به وظایف خود، تلاش می کند که این سفارش هرچه سریع تر انجام شود.

بازارسازها چگونه سود می کنند؟

وقتی یک معامله گر آماده خرید یا فروش سهام در هر زمان باشد، در واقع دارد ریسک زیادی را متحمل می شود. ارزش اوراق بهادار ممکن است در جریان خرید و فروش آن کاهش یابد، به عنوان مثال بازارساز سهام را از شخصی می خرد و قبل از اینکه آن سهام را به شخص دیگر بفروشد، قیمت آن کاهش پیدا می کنند. در اینصورت، اگر بازارساز از محل نگه داری یک دارایی دچار زیان شود، زیان او چگونه جبران خواهد شد؟

پاسخ این است که آن ها معمولاً اوراق بهادار را با همان قیمتی که می خرند، نمی فروشند. به این تفاوت در قیمت خرید و فروش آن ها اصطلاحا “اسپرد” گفته می شود. به زبان ساده، آن ها از محل اسپرد سود می برند و در مقابل، با افزایش نقدینگی به بازار سود می رسانند.

برای مثال، زمانی که یک سرمایه گذار قصد دارد از طریق یک کارگزاری آنلاین، سهامی را معامله کند، ممکن است قیمت خریدی که (قیمتی که می تواند سهامش را به کارگزاری بفروشد) به او پیشنهاد می شود ۱۰۰ دلار و قیمت فروش (قیمتی که می تواند سهام را از کارگزاری بخرد) ۱۰۰.۰۵ دلار باشد.

این بدان معناست که بازارساز، سهام را به قیمت ۱۰۰ دلار می خرد، و سپس آن را به خریداران به قیمت ۱۰۰.۰۵ دلار می فروشد. حال اگر حجم بالای معاملات را در نظر بگیریم، متوجه می شویم که همین اسپرد کوچک نیز می تواند سود روزانه زیادی را به همراه داشته باشد.

یک بازارساز ممکن است سهام شرکت X را به قیمت ۱۰۰ دلار از شما خریداری کند (Bid). سپس، اسپرد ۰.۰۵ دلاری بر روی آن اعمال می کند و آن ها را به قیمت ۱۰۰.۰۵ دلار می فروشد (Ask). تفاوت بین قیمت خرید (Bid) و فروش (Ask) در این حالت فقط ۰.۰۵ دلار است، اما میانگین حجم معاملات روزانه سهام شرکت X ممکن است بیش از ۶ میلیون سهم باشد. اگر یک بازارساز تمام این معاملات را پوشش دهد و از هر معامله ۰.۰۵ دلار سود کسب کند، روزانه بیش از ۳۰۰ هزار دلار درآمد خواهد داشت.

بازارسازها باید تحت آیین نامه های معین بورسی فعالیت کنند که توسط تنظیم کننده (Regulator) اوراق بهادار کشور، مانند کمیسیون بورس و اوراق بهادار (SEC)، تنظیم شده است.

حقوق و مسئولیت های بازارسازها بر اساس بازاری که در آن فعالیت می کنند و نوع ابزار مالی که معامله می کنند، مانند سهام یا اختیار معامله، می تواند متفاوت باشد.

بازارسازها در مقابل متخصص ها

بسیاری از بورس ها با مجموعه ای از بازارسازها همکاری می کنند که هر کدام با یکدیگر در حال رقابت هستند تا بهترین قیمت را پیشنهاد دهند و بتوانند در این بازی پیشنهاد قیمت پیروز شوند. اما برخی از بورس های دیگر مانند بورس اوراق بهادار نیویورک (NYSE) به جای این کار، از یک سیستم تشکیلشده از متخصصان استفاده می کند.

متخصص ها اساساً بازارسازان تنها و مجزایی هستند که انحصار جریان سفارشات در یک یا چند اوراق بهادار خاص را دارند. از آنجا که بورس اوراق بهادار نیویورک (NYSE) یک بازار با ماهیت حراجی است، پیشنهادهای قیمت به صورت رقابتی توسط سرمایه گذاران هدایت می شود و متخصص در آن دخالتی ندارد. در واقع، متخصص ها بیشتر به طور مستقیم بر تسهیل انجام معاملات میان کارگزاری ها در طبقه معاملات بورس تمرکز دارند.

آن ها پیشنهاد قیمت معامله گران را برای کل بازار نمایش می دهند و اطمینان حاصل می کنند که تمام سفارشات دقیق و به موقع ارسال می شود. آن ها همچنین اطمینان حاصل می کنند که همیشه بهترین قیمت لحاظ می شود و تمام سفارشت قابل معامله، اجرا و در طبقه معاملات پردازش می شود.

طبقه معاملات (Trading Floor) مکان فیزیکی است که در آن فعالیت های معاملاتی در ابزارهای مالی مانند سهام، درآمد ثابت، آتی، اختیار معامله و غیره صورت می گیرد. طبقات معاملات در ساختمان های بورس های مختلف مانند بورس نیویورک (NYSE) یا هیئت تجارت شیکاگو (CBOT) قرار دارد.

متخصص ها همچنین باید هر روز صبح، قیمت باز شدن سهام را تعیین کنند. این قیمت بر اساس اخبار و رویدادهای بعد از ساعت کاری روز قبل، می تواند با قیمت بسته شدن در روز قبل متفاوت باشد. این قیمت را بر اساس عرضه و تقاضا تعیین می شود.

بطور منطقی، هر زمان که یک دارایی خریداری یا فروخته می شود باید شخصی در طرف دیگر معامله باشد.

برای مثال اگر می خواهید ۱۰۰ سهم از شرکت X را بخرید، باید شخصی را پیدا کنید که بخواهد ۱۰۰ سهم از شرکت X را بفروشد. اما همانطور که می دانید، بعید است بلافاصله فردی را پیدا کنید که بخواهد دقیقا همان تعداد سهامی را بفروشد که شما می خواهید بخرید. اینجاست که بازارساز وارد می شود.

بازارسازان (معمولا بانک ها یا شرکت های کارگزاری) همیشه آماده خرید یا فروش حداقل ۱۰۰ سهم از یک شرکت به قیمت بازار، در هر ثانیه از روز معاملاتی هستند. سفارش های بزرگتر از ۱۰۰ سهم می تواند توسط چندین بازارساز تکمیل شود.

فرض کنید یک بازارساز در بورس X فعالیت می کند. این بازارساز ممکن است مظنه خود را بصورت ۱۰.۰۰ – ۱۰.۰۵$, ۱۰۰×۵۰۰ اعلام کند. این بدان معنی است که او حاضر است ۱۰۰ سهم را به قیمت ۱۰.۰۰ دلار از شما بخرد (Bid) و همچنین ۵۰۰ سهم را به قیمت ۱۰.۰۵ دلار به شما بفروشد (Ask). در اینصورت، فعالان بازار می توانند سهام را با قیمت ۱۰.۰۵ دلار از بازارساز بخرند، یا با قیمت ۱۰.۰۰ دلار به او بفروشند.

این تقاضای بازار است که قیمت های پیشنهادی برای خرید و فروش بازارسازها را مشخص می کند، فقط نکته ای که وجود دارد این است که بازارسازها همیشه باید هر دو قیمت خرید و فروش برای معاملات را مشخص کرده باشند. در زمان هایی که بازار متلاطم است، تقاضای نسبتاً پایدار از سوی بازارسازها، روند خرید و فروش را در جریان نگه می دارد.

اهمیت وجود بازارساز برای سرمایه گذاران خرد

سرعت و سادگی خرید و فروش سهام را می توان امری بدیهی دانست، به خصوص در عصر سرمایه گذاری از طریق اپلیکیشن ها. در حال حاضر، برای ثبت سفارش در کارگزاری تنها به چند کلیک نیاز است و بسته به نوع سفارش، می تواند در عرض چند ثانیه انجام شود.

با این حال اگر بازارسازها نباشند، حجم و تعداد معاملات به طور قابل توجهی کاهش می یابد. در واقع، هماهنگی بین خریداران و فروشندگان با یکدیگر بسیار بیشتر طول می کشد تا اینکه کسی به عنوان بازارساز همیشه آماده انجام معامله باشد. نبود بازارساز، نقدشوندگی را کاهش می دهد، ورود یا خروج از موقعیت ها را بسیار دشوارتر می کند و بر هزینه ها و ریسک های معاملات نیز می افزاید.

بازارهای مالی نیاز به عمل کرد روان دارند. بدون بازارساز، بعید است که بازار بتواند حجم معاملات فعلی خود را حفظ کند، ورود پول به سهام شرکتها کاهش می یابد و به تبع آن، ارزش شرکت ها نیز کاهش می یابد.

در انتها

- بازارسازها با آمادگی برای خرید و فروش اوراق بهادار در هر زمانی از روز، نقدشوندگی بازار را تامین می کنند.

- بازارساز یک شرکت یا شخصیت حقیقی است که اوراق بهادار را برای حساب خود خریدار و فروش می کند.

- بازارساز از اسپرد (تفاوت در قیمت خرید و فروش) اوراق بهادار سود می کند.

- کارگزاری ها رایج ترین نوع بازارساز هستند که امکان خرید و فروش را برای سرمایه گذاران فراهم می کنند.

- ارزش اوراق بهادار ممکن است در جریان خرید و فروش آن کاهش یابد، بنابراین اگر بازارساز از محل نگه داری یک دارایی دچار زیان شود، زیان او از طریق اسپرد جبران خواهد شد.

- بدون بازارسازها، معاملات بسیار کمتری اتفاق میافتد و دسترسی شرکت ها به سرمایه محدودتر خواهد شد.

بازار از مجموعه ای از نهادهای مختلف تشکیل شده است که به ادامه کار کمک می کند. آن ها شامل شرکت ها، صرافی ها، معامله گران و سرمایه گذاران و بازار سازها می شوند.

هر یک از اینها هدف متفاوتی را دنبال می کند: شرکت ها سهام خود را در بازار عرضه می کنند. صرافی ها و بروکر های جایی هستند که این معاملات انجام می شود و معامله گران و سرمایه گذاران درانتهای معاملات هستند. با این حال، بازارسازان نقش بسیار مهمی در همه این موارد دارند.

این نهادها پیشنهادات خرید و فروش را ارائه می دهند و نقدینگی مورد نیاز را در حین انجام این کار به بازارها تزریق می کنند.

شاید دوست داشته باشید

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

در ۲ ماه اخیر بیش از ۱۰٪ پروژهها ناپدید شدهاند!

داستان واقعی ۱۰ تریدر موفق، آیا میتوان از ترید به ثروت رسید؟

شبکه ایاس (EOS) به والتا (Vaulta) تغییر برند پیدا میکند!

آموزش

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید.

منتشر شده

5 ماه پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

اگر معاملهگر یا فعال بازارهای مالی باشید، حتما تجربه کردهاید که یک خبر اقتصادی میتواند ظرف چند دقیقه بازار را زیر و رو کند. مثلا اعلام نرخ بیکاری آمریکا یا تصمیم فدرال رزرو درباره نرخ بهره کافی است تا قیمت دلار، طلا یا حتی بیت کوین نوسان شدیدی پیدا کند. در چنین شرایطی، دانستن زمان دقیق این رویدادها میتواند مرز میان یک معامله سودآور یا پشیمانکننده باشد.

اینجاست که تقویم اقتصادی به عنوان یک ابزار به کمک شما میآید. ابزاری که تمام اتفاقات مهم اقتصادی و مالی جهان را در یک جدول زمانی مشخص نمایش میدهد و به شما کمک میکند همیشه چند قدم جلوتر از بازار باشید. اگر میخواهید بدانید تقویم اقتصادی دقیقا چیست، چه اجزایی دارد و چطور باید از آن استفاده کنید، این مطلب را از دست ندهید.

تقویم اقتصادی (Economic Calendar) چیست؟

یک لیست زمانبندیشده از اعلامیههای اقتصادی، دادههای کلان، سخنرانیهای مقامات مالی و انتشار شاخصهای اقتصادی مثل نرخ بهره، تورم، بیکاری، تولید ناخالص داخلی و … است. علاوه بر این معمولاً زمان بیانیه های بانک مرکزی، سخنرانی های سیاست گذاران پولی و انتخابات را فهرست می کند.

بیشتر تقویم های اقتصادی منتشر شده شامل نوع داده مثل نرخ بیکاری، نتیجه قبلی که منتشر شده بود و انتظارات اجماع بازار برای نتیجه آتی می شوند. باید توجه داشت که نوع انتشار به طور کلی بسته به اینکه چه تاثیری می تواند داشته باشد؛ بصورت زیاد، متوسط، کم یا بدون تاثیر، کد گذاری می شود.

برای مثال، تصور کنید بانک مرکزی اروپا (ECB) قرار است درباره نرخ بهره (Interest Rate) جلسه برگزار کند. این تصمیم میتواند ارزش یورو را به شدت تحت تاثیر قرار دهد. اگر شما معاملهگر بازار فارکس باشید و این تاریخ را ندانید، ممکن است در میانه یک معامله ناگهان با نوسانی شدید روبهرو شوید و فرصت مدیریت آن را از دست بدهید. اما وقتی به تقویم اقتصادی نگاه میکنید، میبینید که این رویداد دقیقا چه روز و ساعتی اتفاق میافتد و میتوانید از قبل برایش برنامهریزی کنید.

تقویم اقتصادی نه فقط برای معاملهگران حرفهای، بلکه برای هر فردی که در بازارهای مالی فعالیت میکند (از بورس و فارکس گرفته تا ارزهای دیجیتال) یک ابزار ضروری است. حتی سرمایهگذاران بلندمدت هم با نگاه به این تقویم میتوانند تصمیمهای دقیقتری برای مدیریت پرتفوی خود بگیرند.

اگر انتشار داده اقتصادی تأثیر کمی داشته باشد، آنگاه جفت ارز حرکتی نداشته و یا واکنشی جزیی نسبت به نتیجه از خود نشان خواهد داد. اما اگر در رویدادی با تأثیر متوسط، نتیجه نهایی با چیزی که انتظار می رفت خیلی تفاوت داشته باشد، باعث می شود جفت ارز به میزان بیشتری تغییر کند. زمانی که انتشار داده ها به طور قابل توجهی بیشتر یا کمتر از نتیجه مورد انتظار بازار باشند، به خصوص زمانی که صحبت از داده هایی با تأثیر بالا باشد، جفت ارز مرتبط تمایل بیشتری به حرکت دارد و بازار نوسانات قابل توجهی را در این فرآیند تجربه می کند.

چرا تقویم اقتصادی مهم است؟

- تقویم اقتصادی مانند یک نقشه راه است که مسیر حرکت بازارها را روشنتر میکند و شما را از غافلگیریهای ناگهانی نجات میدهد. به این ترتیب شما میتوانید تصمیمات معاملاتی خودتان را بر پایه اطلاعات موثق بگیرید.

- انتشار دادههای اقتصادی میتواند باعث نوسانات شدید در بازارهای مالی شود. برای مثال، اگر نرخ تورم بالاتر از حد انتظار اعلام شود، سرمایهگذاران انتظار افزایش نرخ بهره خواهند داشت و همین موضوع میتواند بازار سهام یا ارزهای دیجیتال را تحت تاثیر قرار دهد.

- بدون تقویم اقتصادی، بسیاری از تصمیمها بر اساس حدس و گمان گرفته میشود. معاملهگرانی که فقط با تحلیل تکنیکال کار میکنند، ممکن است در لحظه انتشار یک خبر بزرگ، گرفتار نوسانات غیرمنتظره بازار شوند. در حالیکه کسی که تقویم اقتصادی را دنبال میکند، میداند چه زمانی باید محتاطتر باشد یا حتی برای شکار فرصتهای جدید آماده شود.

- یکی از مهمترین مزیتهای تقویم اقتصادی، مدیریت ریسک است. اگر قبل از انتشار یک داده مهم پوزیشن باز دارید، میتوانید حجم معاملات خود را کاهش دهید، حد ضرر تنظیم کنید یا حتی معامله را ببندید تا از ضررهای سنگین جلوگیری شود.

- استفاده از تقویم اقتصادی به شما امکان میدهد استراتژیهای کوتاهمدت و بلندمدت خود را بر اساس دادههای واقعی طراحی کنید. به این ترتیب، معاملات شما نظم بیشتری پیدا میکند و احتمال موفقیت بالاتر میرود.

- بسیاری از ضررها به دلیل تصمیمات عجولانه و احساسی اتفاق میافتد. وقتی بدانید چه چیزی در راه است، آرامش بیشتری خواهید داشت و کمتر اسیر ترس یا طمع میشوید.

اجزای اصلی یک تقویم اقتصادی

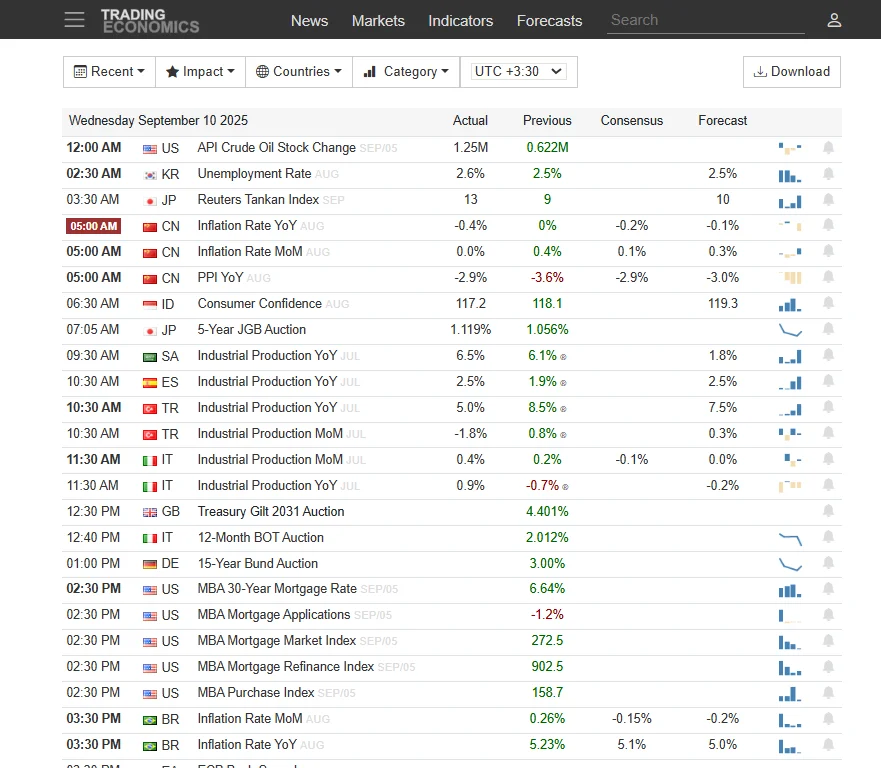

وقتی وارد یک تقویم اقتصادی مثل Trading Economics یا Investing.com میشوید، در نگاه اول ممکن است جدول شلوغی ببینید که پر از عدد و کلمه است. اما اگر بدانید هر ستون چه معنایی دارد، کار با آن بسیار ساده خواهد شد. در ادامه تکتک اجزای اصلی این جدول که از وبسایت تریدینگ اکونومیکس آورده شده را توضیح میدهیم.

در قسمت بالای جدول بخشی برای فیلتر کردن نتایج آورده شده است. گزینه «Recent» فیلتری برای نشان دادن رویدادهای اخیر است و فقط موارد نزدیک به زمان فعلی را نشان میدهد. اگر میخواهید مثلا رویدادهای اقتصادی چند ماه دیگر را ببینید کافی است این فیلتر را تغییر دهید.

با استفاده از گزینه «Impact» شما میتوانید این رویدادهای اقتصادی را بر اساس سطح اهمیت آن ها دستهبندی کنید. تریدینگ اکونومیکس سه دستهبندی دارد. رویدادهای یک ستاره، دو ستاره و سه ستاره که طبیعتا اهمیت آن ها بر اساس تعداد ستاره افزایش مییابد.

قسمت «Countries» امکان فیلتر کردن بر اساس کشور یا اقتصاد موردنظر را فراهم میکند. مثلا اگر قصد دارید فقط شاخصهای اقصتادی کلان آمریکا را ببینید، کافی است روی این گزینه کلیک کرده و «United States» را انتخاب کنید.

فیلتر «Category» دستهبندی رویدادها را نمایش میدهد. مثلا شما میتوانید در این فیلتر گزینه «Prices & Inflation» را انتخاب کرده و فقط دادههای تورمی را مشاهده کنید.

بخش «UTC +3:30» نیز برای تعیین منطقه زمانی است. شما میتوانید منطقه زمانی خودتان (تهران-ایران) را تنظیم کنید تا ببینید دقیقا رویداد موردنظرتان در چه ساعتی به وقت ایران رخ میدهد.

- تاریخ و ساعت

اولین چیزی که در تقویم اقتصادی به چشم میآید، ستون زمان انتشار است. در این بخش دقیقا مشخص میشود که هر رویداد چه روز و ساعتی منتشر خواهد شد. اهمیت این قسمت بسیار بالاست، چون بازارها معمولا درست در همان لحظه انتشار خبر واکنش نشان میدهند. مثلا اگر در ساعت ۴:۰۰ صبح «شاخص اعتماد مصرفکننده استرالیا» منتشر شود، معاملهگران بازار فارکس در همان دقیقه باید آماده واکنش باشند.

همانطور که گفتیم، ساعت تقویم معمولا بر اساس منطقه زمانی قابل تغییر است. مثلا شما میتوانید آن را روی «تهران (UTC+3:30)» تنظیم کنید تا دقیقاً با ساعت محلی خودتان هماهنگ باشد.

- کشور

در ستون بعدی، پرچم و کد کشور (مثلاً GB = بریتانیا، AU = استرالیا، MX = مکزیک) قرار دارد که نشان میدهد داده متعلق به کدام اقتصاد است. گاهی اوقات هم رویدادها مربوط به یک بلوک منطقهای خاص مثلا اروپا (EA = Euro Area) هستند. در این صورت آن داده را باید به عنوان یک شاخص منطقهای و نه مربوط به یک کشور واحد تفسیر کرد.

- عنوان رویداد

این ستون عنوان خبر یا شاخص اقتصادی را نشان میدهد. گاهی هم کنار این عنوان، مخفف ماه میلادی (مثل AUG، SEP) دیده میشود که نشان میدهد داده مربوط به کدام ماه است. شناخت هر شاخص اهمیت زیادی دارد، چون هرکدام اثر متفاوتی روی بازار میگذارند.

اما نکته مهم اینجاست که همه رویدادها عددی و آماری نیستند. بعضی از آن ها بیشتر کیفی هستند و باید با توجه به ماهیتشان تفسیر شوند. برای درک بهتر، به چند نمونه نگاه کنیم:

- شاخصهای آماری (عددمحور)

مثل نرخ بیکاری (Unemployment Rate)، شاخص قیمت مصرف کننده (CPI)، یا تولید ناخالص داخلی (GDP). اینها همیشه یک عدد مشخص دارند که میتوان آن را با مقدار قبلی و پیشبینی بازار مقایسه کرد.

- سخنرانیها (Speech)

مثلا «سخنرانی رئیس فدرال رزرو». این نوع رویداد عدد ندارد، بلکه مهم محتوای صحبتهاست. اگر لحن سخنران به سمت سیاست انقباضی (افزایش نرخ بهره) باشد، بازار واکنش منفی به داراییهای پرریسک نشان میدهد. اگر لحن انبساطی باشد، میتواند باعث رشد بازار سهام یا ارزهای دیجیتال شود.

- حراج اوراق (Auction)

مثل «حراج اوراق ۱۰ ساله آمریکا» یا «حراج اوراق خزانه ژاپن». اینجا اعداد مربوط به بازده (Yield) یا حجم اوراق فروختهشده اهمیت دارند. بالا رفتن بازده معمولا نشانه افزایش هزینه استقراض دولت و احتمال بالا رفتن نرخ بهره است.

- شاخصهای نظرسنجی و اعتماد (Survey/Confidence Index)

مثل «شاخص اعتماد مصرفکننده» یا «شاخص مدیران خرید (PMI)». اینها با پرسشنامه از فعالان اقتصادی یا مصرفکنندگان تهیه میشوند و بازتابدهنده چشمانداز آینده هستند.

ستون Previous نشاندهنده نتیجه گزارش قبلی است. مثلا اگر شاخص بیکاری ماه گذشته ۸٪ بوده، این عدد در ستون Previous نمایش داده میشود. این بخش برای مقایسه روند بسیار مهم است، چون بازار همیشه تغییرات نسبت به گذشته را در نظر میگیرد.

در قسمت (Consensus / Forecast) دو ستون پیشبینی تحلیلگران و اقتصاددانان درباره آن شاخص یا داده اقتصادی آورده میشود. اما چه تفاوتی با هم دارند؟

Consensus یا اجماع در واقع میانگین پیشبینی جمعی تحلیلگران، اقتصاددانها و موسسات مالی است. یعنی چندین منبع معتبر پیشبینی خود را درباره یک شاخص اعلام میکنند و تقویم اقتصادی میانگین یا اجماع آنها را نمایش میدهد.

Forecast گاهی به همان معنی Consensus به کار میرود، اما در بعضی تقویمها (مثل Trading Economics) یک تفاوت کوچک دارد:

- Forecast معمولاً پیشبینی اختصاصی خود سایت یا موسسه منتشرکننده تقویم است.

- در حالی که Consensus نماینده پیشبینی کلی بازار و تحلیلگران مختلف است.

در ستون (Actual) مقدار واقعی در لحظه انتشار خبر بهروزرسانی میشود و عدد واقعی گزارش را نشان میدهد. در حقیقت، مهمترین بخش برای معاملهگران همین ستون است، چون مستقیما رفتار بازار را شکل میدهد.

بعضی تقویمها مثل Trading Economics در کنار هر شاخص نمودارهای کوچکی نمایش میدهند. این نمودار روند تاریخی آن شاخص را نشان میدهد (مثلا تغییرات نرخ بیکاری در چند ماه گذشته). با نگاه سریع به این بخش میتوانید متوجه شوید وضعیت در حال بهبود یا بدتر شدن است.

طبق ستون اول متوجه میشویم که شاخص قیمت تولیدکننده (PPI) آمریکا ساعت ۴ بعد از ظهر به وقت محلی منتشر میشود. به طور کلی، شاخصهای اقتصادی را میتوان در بازه زمانیهای مختلفی ارزیابی کرد. منظور از MoM بازه زمانی ماهانه است و YoY تغییرات کل یک سال نسبت به سال قبل را نشان میدهد.

در سطر اول که مربوط به شاخص PPI اصلی در بازه ماهانه است، میبینیم که مقدار قبلی ۰.۹٪ ثبت شده است. این یعنی در ماه گذشته قیمت تولیدکنندهها نسبت به ماه ماقبلش ۰.۹٪ افزایش داشته است. در ستون Forecast پیشبینی تریدینگ اکونومیکس برای این ماه ۰.۳٪ است و Consensus که میانگین پیشبینی اقتصاددانان و تحلیلگران مختلف را نشان میدهد ۰.۴٪ ثبت شده است. مقدار Actual یا واقعی هم هنوز منتشر نشده و به همین دلیل این ستون خالی مانده و در لحظه انتشار شاخص پر میشود.

چطور از تقویم اقتصادی استفاده کنیم؟

این بخش مهمترین قسمت مقاله است، چون فقط دانستن اینکه رویدادها چه زمانی هستند کافی نیست؛ باید بدانید چطور از این اطلاعات استفاده کنید.

- برنامهریزی هفتگی: در ابتدای هفته به تقویم اقتصادی نگاه کنید و رویدادهای مهم (مثل NFP یا تصمیم نرخ بهره) را علامت بزنید. این کار به شما کمک میکند از قبل آماده باشید.

- ترکیب با تحلیل تکنیکال: اگر میبینید یک خبر مهم نزدیک است، سطوح حمایت و مقاومت نمودار را بررسی کنید. مثلا اگر خبر منفی بیاید و بازار به حمایت نزدیک باشد، احتمال شکستن حمایت بیشتر میشود.

- استراتژی معاملاتی متناسب با خبر: بعضی معاملهگران قبل از انتشار خبر، از بازار خارج میشوند تا ریسک نکنند. برخی دیگر ترجیح میدهند منتظر بمانند و پس از انتشار داده و مشخص شدن جهت بازار وارد معامله شوند.

- مدیریت حجم و حد ضرر: در زمانهایی که احتمال نوسان شدید وجود دارد، بهتر است حجم معامله کمتر شود یا حد ضرر نزدیکتر قرار بگیرد.

- ثبت تجربهها: بهترین راه برای یادگیری استفاده از تقویم اقتصادی، تجربه شخصی است. بعد از هر رویداد مهم یادداشت کنید بازار چگونه واکنش نشان داد و استراتژی شما چقدر موفق بود.

تقویم اقتصادی را از کجا ببینیم؟

امروزه دهها وبسایت معتبر وجود دارد که تقویم اقتصادی رایگان و بهروزی ارائه میدهند. برخی از بهترین منابع عبارتاند از:

- Trading Economics: همه رویدادها، نرخ بهره، قیمتها و تورم، بازار کار، رشد تولید ناخالص داخلی، تجارت خارجی، دولت، اعتماد تجاری، احساسات مصرفکننده، بازار مسکن.

- Investing.com: تقویم اقتصادی همزمان با اعلام رویدادهای اقتصادی، شاخصها را دریافت کنید و تأثیر فوری آنها بر بازار جهانی را مشاهده کنید – از جمله رویدادهای قبلی، …

- Forex Factory: با تقویم اقتصادی فارکس محور، رویدادهای تأثیرگذار بر بازار را خیلی قبل از وقوع پیشبینی کنید.

- TradingView: تقویم اقتصادی آخرین و رویدادهای اقتصادی آینده را نشان میدهد که میتوانند بر داراییها، مناطق و بازارهای جهانی خاصی تأثیر بگذارند.

- FXStreet: تقویم اقتصادی لحظهای، رویدادها و شاخصهای اقتصادی سراسر جهان را پوشش میدهد.

- MyFxBook: تقویم اقتصادی به صورت آنی که تمام رویدادها و اطلاعیههای اقتصادی را پوشش میدهد. مقادیر تاریخی، قبلی، اجماعی و واقعی هر شاخص را مشاهده کنید.

همچنین بروکرهای فارکس هم معمولاً تقویم اقتصادی روی سایت خود دارند.

در انتها

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید. در دنیایی که ثانیهها حرف اول را میزنند، اطلاع از آنچه در راه است، برگ برنده شماست. با استفاده منظم از این ابزار، دیگر از نوسانات ناگهانی غافلگیر نخواهید شد و میتوانید با اطمینان بیشتری برای آینده سرمایهگذاری خود برنامهریزی کنید.

به یاد داشته باشید، موفقیت در بازارهای مالی تنها به تحلیل نمودارها محدود نمیشود. تسلط بر اطلاعات و درک وقایع کلان اقتصادی، مکمل تحلیل تکنیکال است و شما را در مسیری قرار میدهد که به جای دنبال کردن بازار، آن را پیشبینی کنید. به همین خاطر توصیه میکنیم که از همین امروز، استفاده از تقویم اقتصادی را به یکی از عادتهای معاملاتی خود تبدیل کنید.

سودآوری و معامله گری بصورت مداوم در بازار می تواند بسیار چالش برانگیز باشد، و واقعیت مسلم این است که اکثر معامله گران خرد معمولا پول خود را در این بازار از دست می دهند. با این وجود، با یک برنامه معاملاتی جامع، ابزارهای مناسب و دانش کافی از بازار ارز، شانس موفقیت شما به عنوان یک معامله گر به میزان قابل توجهی افزایش می یابد.

آموزش

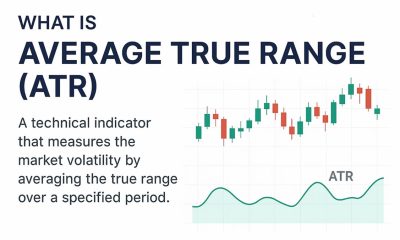

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

منتشر شده

5 ماه پیشدر

شهریور 1, 1404توسط

روکو (Rocco)

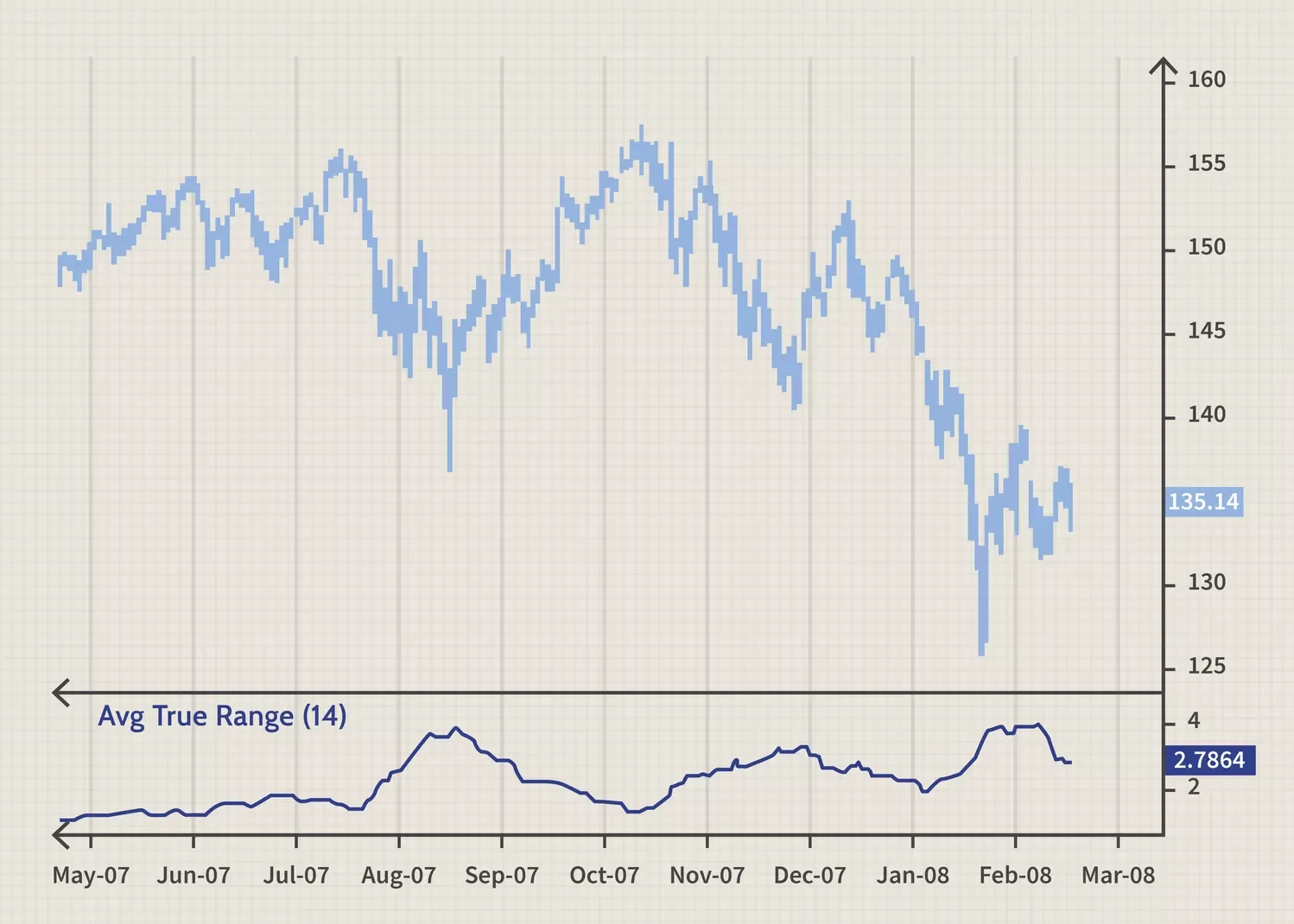

بررسی دامنه تغییرات قیمت سهام یکی از موثرترین روشها برای اندازهگیری میزان نوسان قیمت است. برای تعیین دامنه تغییرات، کافی است بالاترین و پایینترین قیمت را در یک بازه زمانی معین مقایسه کنیم. در ادامه، به بررسی جزئیات بیشتری درباره اندیکاتور ATR، از جمله نحوه محاسبه آن، کاربردهای مختلف در معاملات و نکاتی برای استفاده بهینه در تحلیل تکنیکال میپردازیم. با اینوستورنت همراه باشید.

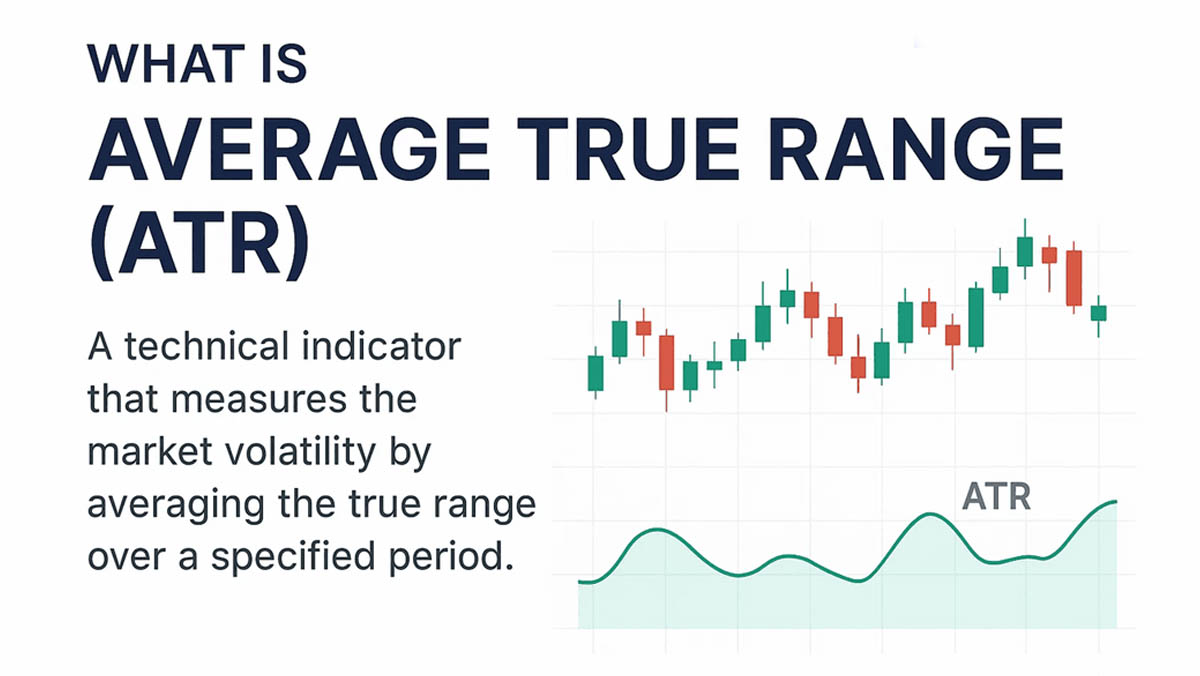

اندیکاتور ATR چیست؟

اندیکاتور ATR، مختصر کلمه (Average True Range) یا میانگین دامنه واقعی است. این اندیکاتور یکی از ابزارهای تحلیل تکنیکال است که برای اندازهگیری نوسانات بازار استفاده میشود. این اندیکاتور توسط ولز وایلدر (Welles Wilder) سال ۱۹۷۸ در کتابی با عنوان “مفاهیم جدید در سیستمهای معاملاتی تکنیکال” معرفی شد. ATR به معاملهگران کمک میکند تا نوسانات بازار را بهتر درک کنند و تصمیمات معاملاتی بهتری بگیرند.

اندیکاتور ATR نوسانات را به صورت مطلق اندازهگیری میکند و مقادیر حاصل از آن درصدی از قیمتهای فعلی نیستند. به عبارتی دیگر، ATR سهام با قیمت بالا، بیشتر از ATR سهام با قیمت پایین خواهد بود. به عنوان مثال، سهامی که قیمت آن در بازه ۵۰۰ تا ۶۰۰ هزار معامله میشود، ATR بالاتری نسبت به سهامی با بازه قیمتی ۵۰ تا ۶۰ هزار خواهد داشت. بنابراین، نمیتوان مقادیر ATR سهام مختلف را با یکدیگر مقایسه کرد.

نحوه محاسبه اندیکاتور ATR

محاسبه ATR شامل مراحلی است که به ترتیب زیر انجام میشود:

۱. محاسبه دامنه واقعی (True Range)

TR بزرگترین مقدار بین سه دسته زیر است:

اختلاف بین بالاترین (High) و پایینترین قیمت (Low) در دوره فعلی

تفاوت بین بالاترین قیمت دوره فعلی (High) و قیمت بسته شدن دوره قبلی (Previous Close)

تفاوت بین پایینترین قیمت دوره فعلی (Low) و قیمت بسته شدن دوره قبلی (Previous Close)

۲. میانگینگیری دامنه واقعی:

ATR با میانگینگیری دامنه واقعی (TR) در یک دوره مشخص محاسبه میشود. معمولاً این دوره ۱۴ روزه است، اما میتوان آن را بر اساس نیازهای خاص تنظیم کرد.

دوره های استاندارد برای محاسبه ATR

ولز وایلدر مخترع اندیکاتور ATR، محاسبه این اندیکاتور را با یک دوره زمانی ۱۴ روزه پیشنهاد کرده است. استفاده از این دوره استاندارد ۱۴ روزه باعث میشود که ATR نه بیش از حد حساس باشد و نه تغییرات مهم را از دست بدهد. اگرچه دوره ۱۴ روزه به عنوان یک استاندارد عمومی پذیرفته شده است، اما استفاده از دورههای کوتاهتر یا بلندتر نیز میتواند با توجه به عوامل مختلفی از جمله استراتژی معاملاتی، افق زمانی افراد و نوع بازار مفید باشد. مقدار ATR به دوره زمانی انتخابی حساس است و ممکن است در دورههای مختلف نتایج متفاوتی ارائه دهد.

کاربردهای ATR

اندیکاتور ATR کاربردهای متنوعی دارد که در ادامه به برخی از مهمترین آنها اشاره میشود:

۱. اندازهگیری نوسانات بازار

ATR به تحلیلگران کمک میکند تا نوسانات بازار را اندازهگیری کنند. مقادیر بالای ATR نشاندهنده نوسانات زیاد سهام و مقادیر پایین نشاندهنده نوسانات کم است. این اطلاعات میتوانند در تصمیمگیریهای معاملاتی کمک کنند.

۲. تعیین حد ضرر (Stop Loss)

یکی از کاربردهای مهم ATR تعیین حد سود و حد ضرر است. معاملهگران میتوانند از ATR برای تعیین فاصله مناسب حد ضرر استفاده کنند. زمانی که اندیکاتور ATR مقادیر بالاتری را نمایش میدهد، معاملهگران نوسانات قیمتی بیشتری را پیشبینی میکنند. در نتیجه، آنها معمولاً حد ضرر خود را با فاصله بیشتری از قیمت فعلی قرار میدهند تا از نوسانات شدید بازار در امان بمانند. برعکس، زمانی که ATR نشاندهنده نوسانات کمتری باشد، معاملهگران حد ضرر را نزدیکتر به قیمت فعلی تعیین میکنند تا از حرکات قیمتی کوچک نیز بهرهبرداری کنند.

«خروج شاندلیر» (Chandelier Exit) یکی از تکنیکهای مشهور است که توسط «چاک لبو» (Chuck LeBeau) ابداع شده است. این روش یک تکنیک مبتنی بر ATR است که محدوده حد ضرر را برای موقعیتهای معاملاتی خرید و فروش تعیین میکند.

محدودیتهای اندیکاتور ATR

دو محدودیت اصلی برای استفاده از اندیکاتور ATR وجود دارد که معاملهگران باید به آنها توجه داشته باشند.

۱. محدودیت اول، متفاوت بودن تفسیر نتایج ATR است. هر معاملهگری ممکن است برداشت متفاوتی از نتایج این اندیکاتور داشته باشد.

۲. محدودیت دوم این است که اندیکاتور ATR جهت قیمت را مورد بررسی قرار نمیدهد و تنها به اندازهگیری نوسانات میپردازد. به همین دلیل، ممکن است معاملهگر حرکتهای متفاوتی را از بازار دریافت کند، به خصوص زمانی که پیوتها در حال شکلگیری هستند یا روندها معکوس میشوند.

برای مثال، اگر قیمت حرکت چشمگیری برخلاف روند قبلی داشته باشد و اندیکاتور ATR نیز به میزان قابلتوجهی افزایش یابد، برخی معاملهگران ممکن است تصور کنند که ATR روند قبلی را تأیید میکند، در حالی که این برداشت ممکن است نادرست باشد.

اندیکاتور ATR یکی از ابزارهای مهم و کاربردی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نوسانات بازار را بهتر درک کنند و تصمیمات معاملاتی بهتری بگیرند. با توجه به مزایا و کاربردهای متعدد ATR، این اندیکاتور میتواند نقش مهمی در استراتژیهای معاملاتی ایفا کند. با این حال، معاملهگران باید به محدودیتهای آن نیز توجه کنند و از ATR در کنار سایر ابزارهای تحلیل تکنیکال استفاده کنند تا به نتایج دقیقتری دست یابند.

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

تراست ولت امکان معامله سهام های توکنیزه (RWA) را برای کاربران فعال کرد

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

آیا تحلیل تکنیکال بهتنهایی در بازار رمز ارزها سودآور است؟

کوینبیس توکن اتنا (ENA) را به رودمپ خود اضافه کرد

در ۲ ماه اخیر بیش از ۱۰٪ پروژهها ناپدید شدهاند!

سریال پول به زبان ساده (Money, Explained) قسمت پنجم (آخر)

سریال پول به زبان ساده (Money, Explained) قسمت چهارم

سریال پول به زبان ساده (Money, Explained) قسمت سوم

سریال پول به زبان ساده (Money, Explained) قسمت دوم

سریال پول به زبان ساده (Money, Explained) قسمت اول

مستند دیپ وب (Deep Web) 2015

مستند شغل داخلی (Inside Job) بحران مالی

مارجین کال (Margin Call)

فیلم بازیکن شماره یک آماده (Ready Player One)

فیلم مرد آزاد (Free Guy)

![مستند کریپتوپیا [Cryptopia]، بیت کوین، بلاکچین و آینده اینترنت](https://investorent.xyz/wp-content/uploads/مستند-کریپتوپیا-Cryptopia-80x80.webp)

مستند کریپتوپیا (Cryptopia)

برای ارسال نظر باید وارد شوید ورود