بلاکتوپیا

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

اگر پیش از این مهارتهای انضباط شخصی مان را توسعه ندادهایم، نمیتوانیم ناگهان تصمیم بگیریم که منظمتر و کنترل شده عمل کنیم و انتظار موفقیت داشته باشیم. هنگامی که انتخابهای سالمی میکنید، انضباط شخصی تقویت میشود. از سوی دیگر، انتخابهای ناسالم باعث کاهش انضباط شخصی میشود.

منتشر شده

8 ماه پیشدر

توسط

روکو (Rocco)

شاید برایتان پیش آمده باشد که با فردی برخورد کنید که در ظاهر درآمد متوسطی دارد، اما نه تنها بدهی ندارد، بلکه بهراحتی برای آیندهاش سرمایهگذاری میکند، از پس هزینههای غیرمنتظره برمیآید و آرامشی در نگاهش موج میزند. آنچه این افراد را متمایز میکند، نه شانس مالی و نه حقوق نجومی است؛ بلکه ترکیبی از عادتهای ساده اما پیوسته است که به مرور زمان، ستون فقرات ثبات مالیشان را ساخته است.

انضباط مالی، مفهومی است که اغلب با محدودیت اشتباه گرفته میشود؛ درحالیکه در واقع، شکلی از آزادی است؛ آزادی برای تصمیمگیری بدون ترس از فردا. این مطلب نگاهی دارد به مهمترین عادتهایی که افراد با انضباط مالی در زندگی روزمره خود به کار میگیرند؛ عادتهایی که نهتنها پایهگذار امنیت اقتصادی هستند، بلکه ذهنیت و رفتار مالی ما را نیز متحول میسازند.

“بدون نظم و انضباط زندگی یک جریان آشفته بیهدف است که بیسرانجام میماند.”

۱. اهداف مالی شفاف، اولین گام انضباط مالی

موفقیت مالی به هیچ وجه اتفاقی نیست. دقیقاً مانند یک سفر طولانی که نیازمند برنامهریزی دقیق و نقشهبرداری از مسیر است، دستیابی به اهداف مالی نیز مستلزم داشتن مقاصدی روشن و شفاف است.

افراد باانضباط میدانند که تنها داشتن رویاهای بزرگ کافی نیست؛ آنها برای هر هدف، معیارهای مشخصی در نظر میگیرند که واضح، قابل اندازهگیری، قابل دستیابی، مرتبط و زمانبندیشده باشد. این شیوه به آنها کمک میکند تا از سرگردانی و بیهدف حرکت کردن دوری کنند و همواره با اعتمادبهنفس و انگیزه، مسیرشان را ادامه دهند.

اهداف کوتاهمدت نقطه آغاز این مسیر شفاف هستند. این اهداف میتوانند شامل کنار گذاشتن مقداری پول برای تعطیلات آینده یا ایجاد یک صندوق اضطراری باشند. اهدافی که به ظاهر کوچک به نظر میرسند، اما در عمل انگیزه اولیهای برای برداشتن گامهای بزرگتر و جدیتر ایجاد میکنند. دستیابی به این اهداف کوچک، همان حس موفقیت و انگیزهای را به شما هدیه میدهد که برای ادامه مسیر به آن نیاز دارید.

“پیگیری اهداف نیازمند برنامهریزی و پیگیری و هماهنگی است و بدون نظم، نظم شخصی، اهداف ما در حد یک رویا باقی میمانند.”

با حرکت به سمت اهداف میانمدت، مسیر انضباط مالی جذابتر و در عین حال چالشبرانگیزتر میشود. پرداخت کامل وامهای دانشجویی، پسانداز برای خرید خانه، یا تأمین بودجه شروع یک کسبوکار جدید، نمونههایی از این اهداف هستند. در این مرحله، داشتن اهداف مشخص به شما قدرتی میدهد که تصمیمات مالی خود را آگاهانهتر بگیرید و همواره انگیزه خود را برای ادامه دادن و تلاش مضاعف حفظ کنید.

اهداف بلندمدت در نهایت تصویر کامل آینده مالی شما را ترسیم میکنند. بازنشستگی آسوده، سرمایهگذاری برای تحصیل فرزندان، یا حتی ایجاد میراثی ماندگار برای نسلهای بعد، بخشی از این اهداف بلندپروازانهاند. تعریف واضح این اهداف به شما این امکان را میدهد که هر تصمیم مالی را با دیدی بلندمدت بررسی کنید و مطمئن باشید که هر گامی که امروز برمیدارید، در راستای تحقق رؤیاهای آینده شماست. به یاد داشته باشید که انعطافپذیری و مرور مستمر اهداف نیز بخشی از مسیر است؛ چراکه زندگی همیشه غیرقابل پیشبینی خواهد بود و شما باید بتوانید خود را با تغییرات آن هماهنگ کنید.

۲. بودجهبندی: نقشه راه مدیریت پول

در دل هر موفقیت مالی ماندگار، یک برنامهریزی دقیق پنهان است؛ و قلب این برنامهریزی، بودجهبندی است. بودجه صرفاً جدولی از اعداد نیست، بلکه ابزاری است که به شما اجازه میدهد جریان ورودی و خروجی پول خود را شفاف ببینید، تصمیمات مالیتان را هدفمند بگیرید و از غافلگیر شدن در پایان ماه جلوگیری کنید.

“یکی از روشهای محبوب بودجهبندی، قانون ۵۰/۳۰/۲۰ است: ۵۰ درصد درآمد به نیازهای ضروری اختصاص مییابد، ۳۰ درصد به خواستهها و سبک زندگی، و ۲۰ درصد صرف پسانداز و بازپرداخت بدهی میشود. روش دیگری نیز به نام بودجهبندی مبتنی بر صفر وجود دارد که در آن، هر ریال از درآمدتان مأموریتی مشخص دارد؛ بهگونهای که هیچ مبلغی بیهدف باقی نمیماند.”

آنچه بودجهبندی را از یک ابزار ساده به یک سبک زندگی مؤثر تبدیل میکند، تداوم و انعطافپذیری است. شرایط زندگی تغییر میکند و بودجه نیز باید با آن سازگار شود. بررسی منظم بودجه، شناسایی هزینههای اضافی و اصلاح آنها، به شما امکان میدهد که از منابع مالیتان حداکثر بهره را ببرید.

با گذشت زمان و تمرین، بودجهبندی به عادتی طبیعی تبدیل میشود. استفاده از ابزارهایی مانند اپلیکیشنهای مدیریت مالی، فایلهای اکسل یا حتی دفترچههای ساده میتواند فرآیند بودجهنویسی را تسهیل کند. بودجهبندی نه فقط ابزار کنترل، بلکه نماد مسئولیتپذیری مالی است؛ یعنی همان چیزی که افراد باانضباط را از دیگران متمایز میسازد.

۳. پسانداز بهعنوان یک اولویت، نه انتخاب

یکی از بزرگترین تفاوتهای میان افرادی که ثبات مالی دارند و کسانی که مدام دچار بحرانهای مالی میشوند، رویکرد آنها به «پسانداز» است. افراد با انضباط، پس انداز را نه به چشم باقیمانده پول در پایان ماه، بلکه بهعنوان نخستین قدم در برنامه مالی خود میبینند؛ آنها پیش از هر هزینهای، سهمی از درآمدشان را به آینده خود اختصاص میدهند.

برای اینکه عادت پسانداز را در خود تقویت کنید، بهتر است از روشهای اتوماتیک استفاده کنید. انتقال خودکار مبلغی مشخص به حساب پسانداز، بلافاصله پس از دریافت حقوق، مانع از وسوسه خرج کردن بیرویه میشود. حتی میتوانید از روش درصدی استفاده کنید؛ بدین ترتیب، هر بار که درآمدتان افزایش مییابد، سهم پساندازتان نیز به صورت متناسب رشد خواهد کرد.

“شما تنها کسی هستید که میتوانید زندگی خودتان را تغییر دهید، هیچکس نمیتواند این کار را برای شما انجام دهد.”

البته ممکن است در مسیر پسانداز کردن، با چالشها و وسوسه های متعددی مواجه شوید. در چنین شرایطی، باید خلاقیت و تعهد به خرج دهید. میتوانید هزینههای غیرضروری را شناسایی و کاهش دهید، یا به دنبال روشهایی برای افزایش درآمد جانبی باشید. گاهی کافی است اندکی تغییر در سبک زندگی خود ایجاد کنید تا میزان پساندازتان را به شکل قابلتوجهی افزایش دهید.

تأثیر بلندمدت پسانداز، بهویژه به لطف معجزه بهره مرکب، بسیار بیشتر از آن است که در ابتدا تصور میکنید. حتی مبالغ کوچک هم وقتی بهطور پیوسته و مداوم پسانداز شوند، در بلندمدت به ارقامی چشمگیر تبدیل میشوند. در نهایت، پسانداز کردن فقط یک رفتار مالی نیست، بلکه نوعی احترام به آینده خود و آرامشی است که از مسئولیتپذیری مالی ناشی میشود.

۴. کنترل بدهی، آغاز تسلط بر زندگی مالی

بدهی، مانند باری است که هرچه بیشتر آن را حمل کنید، سنگینتر و فرسایندهتر میشود. اگرچه برخی بدهیها ممکن است در شرایط خاص اجتنابناپذیر باشند، اما افراد با انضباط مالی اجازه نمیدهند این بدهیها کنترل زندگیشان را در دست بگیرند. آنها با نگاهی استراتژیک و ارادهای جدی به سراغ تسویه بدهیها میروند، بهویژه بدهیهای با بهره بالا که در بلندمدت بیشترین آسیب را به سلامت مالی وارد میکنند.

“برای مدیریت مؤثر بدهیها، دو استراتژی محبوب وجود دارد: روش گلوله برفی و روش بهمن. در روش گلوله برفی، شما بدهیهای کوچکتر را اول تسویه میکنید تا با موفقیتهای کوچک اما مستمر، انگیزه بیشتری برای ادامه مسیر پیدا کنید. در مقابل، روش بهمن، تمرکز را بر روی بدهیهایی با نرخ بهره بالاتر میگذارد تا کل هزینه پرداختی کاهش یابد و سریعتر از فشار مالی خلاص شوید.”

اما صرف بازپرداخت بدهیهای فعلی کافی نیست؛ یک قدم مهمتر، جلوگیری از ایجاد بدهیهای جدید است. شاید لازم باشد برای مدتی سبک زندگیتان را بهینه کنید، هزینههای اضافی را کاهش دهید و یا حتی به دنبال درآمدهای جانبی باشید تا نیازتان به وام و کارتهای اعتباری جدید کمتر شود. حفظ نظم مالی و اجتناب از بدهی تازه، کلید موفقیت بلندمدت است.

در نهایت، رسیدن به وضعیت مالی بدون بدهی، حسی از آزادی و آرامش بینظیری به همراه دارد. شاید در مسیر رسیدن به این هدف، لازم باشد چند تصمیم سخت بگیرید و چند لذت کوتاهمدت را فدا کنید، اما دستاورد آن، ارزش تمام تلاشهایتان را دارد. آزادی از بدهی، فقط رهایی مالی نیست، بلکه فرصتی دوباره برای ساختن آیندهای پایدار و بدون نگرانی است.

۵. صندوق اضطراری؛ سنگر امن در برابر بحرانها

زندگی همواره سرشار از رویدادهای پیشبینیناپذیر است؛ خرابی ناگهانی خودرو، بیماریها، از دست دادن شغل یا حوادثی که بدون اطلاع قبلی در خانهتان را میزنند. در چنین شرایطی، صندوق اضطراری نقش ضربهگیر مالی را ایفا میکند و مانند یک محافظ، از داراییها و برنامههای بلندمدت شما در برابر آسیبهای جدی محافظت میکند.

بیشتر کارشناسان مالی توصیه میکنند مبلغی معادل سه تا شش ماه هزینههای ضروری خود را در حسابی جداگانه و قابل دسترس نگه دارید. البته ایجاد این صندوق در ابتدا ممکن است دشوار به نظر برسد؛ بنابراین بهتر است قدمهای کوچک بردارید. ابتدا هدفی مشخص مثل یک میلیون تومان را در نظر بگیرید و با رسیدن به آن، هدف خود را گام به گام افزایش دهید تا به میزان مطلوب برسید.

“هنگامی که به طور مداوم تمرین کنید، اراده و انضباط شخصیتان بهبود مییابد و نتایج ماندگاری را تجربه خواهید کرد. همه مهارتها بر اساس یک اصل عمل میکنند: هرچه بیشتر تمرین کنید، در آن بهتر خواهید شد.”

مهمترین نکته برای موفقیت در ساخت صندوق اضطراری، نگاه به این پسانداز به عنوان هزینهای ضروری است. درست مانند پرداخت قبضها یا اجارهبها، مبلغی که به این صندوق واریز میکنید نباید قابل مذاکره یا حذف از بودجه ماهانه شما باشد. این رویکرد کمک میکند تا ساختن این سرمایه حیاتی به عادت تبدیل شود.

وجود یک صندوق اضطراری نه تنها شما را از نیاز به استفاده از کارتهای اعتباری با بهره بالا یا گرفتن وامهای پرهزینه نجات میدهد، بلکه آرامش روانی ارزشمندی به همراه دارد. دانستن اینکه در برابر ناملایمات مالی آمادگی دارید، به شما اجازه میدهد با اطمینان بیشتری زندگی و سرمایهگذاری کنید و این، یکی از پایههای مهم پایداری مالی است.

۶. هزینهکرد آگاهانه؛ تفکیک خواستهها از نیازها

پشت هر ثبات مالی بلند مدت، انتخابهای روزانهای نهفته است که با آگاهی کامل صورت گرفتهاند. افراد با انضباط مالی بهخوبی تفاوت میان «نیاز» و «خواست» را درک میکنند. آنها پیش از آنکه دست به خرید بزنند، از خود میپرسند: آیا این خرج واقعاً ضروری است؟ آیا با اهداف بلندمدت من همراستا است؟ این سبک تفکر، آنها را از خریدهای احساسی و پرهزینه بازمیدارد.

“یکی از روشهای مؤثر برای پرورش این عادت، ایجاد «دوره انتظار» قبل از خریدهای غیرضروری است. بهجای آنکه بلافاصله به خرید وسوسهانگیز پاسخ دهید، به خودتان ۲۴ تا ۴۸ ساعت فرصت بدهید. در این فاصله، احساسات اولیه فروکش میکند و ذهن شما با منطق بیشتری تصمیم خواهد گرفت که آیا این خرید واقعاً ارزشمند است یا صرفاً یک هیجان زودگذر.”

استفاده از پول نقد برای خریدهای اختیاری نیز میتواند به درک بهتر ارزش پول کمک کند. لمس اسکناس و دیدن کاهش فیزیکی آن، تجربهای است که کارتهای بانکی و پرداختهای دیجیتال از ما گرفتهاند. این تماس فیزیکی با پول، ذهن را نسبت به پیامدهای مالی هر خرید حساستر میکند.

بازنگری منظم الگوهای خرجکرد، یکی دیگر از ابزارهای کلیدی در مدیریت هزینههاست. گاهی با تحلیل ساده صورتحسابها و ردیابی مخارج ماهانه، میتوان زمینههایی را برای صرفهجویی شناسایی کرد که بدون لطمه زدن به کیفیت زندگی، منابع مالی قابلتوجهی آزاد میکنند. هزینهکرد آگاهانه، هنر زندگی هوشمندانه است و پایهای ضروری برای پیشرفت مالی پایدار.

۷. سازگاری مالی با تغییرات زندگی

زندگی هرگز خطی و قابلپیشبینی نیست. از ازدواج و فرزندآوری گرفته تا تغییر شغل یا حتی بیکاری، همه این رویدادها میتوانند بهطور ناگهانی معادلات مالی ما را تغییر دهند. افرادی که به انضباط مالی پایبندند، نه تنها این تغییرات را به رسمیت میشناسند، بلکه برنامههای مالیشان را طوری طراحی میکنند که در برابر نوسانات زندگی، انعطافپذیر و مقاوم باقی بماند.

“بررسی منظم وضعیت مالی، راهی هوشمندانه برای پیشگیری از بحران است. حداقل سالی یکبار، یا در مواجهه با هر اتفاق مهم زندگی، بودجه، اهداف و استراتژی مالیتان را بازبینی کنید. این بازنگریها کمک میکنند تا هماهنگی میان شرایط فعلی و برنامههای بلندمدت شما حفظ شود و از مسیر موفقیت منحرف نشوید.”

انعطافپذیری مالی بهمعنای کنار گذاشتن اهداف نیست، بلکه بهمعنای تغییر مسیر برای رسیدن به همان مقصد است. ممکن است مجبور شوید زمانبندیها را تغییر دهید، اولویتها را جابهجا کنید یا منابع مالی را به شکل متفاوتی تخصیص دهید، اما هدف اصلی پابرجاست.

در نهایت، آنچه در دل انضباط مالی نهفته است، توانایی تصمیمگیری آگاهانه در شرایط متغیر است. زندگی ممکن است غیرمنتظره باشد، اما با ذهنیت تطبیقپذیر و برنامهریزی مالی منعطف، میتوانید با اطمینان بیشتری به آینده نگاه کنید و از چالشها فرصتی برای رشد بسازید.

۸. پایش پیشرفت و پاداش به خود

هیچ مسیر موفقیتی بدون اندازهگیری و بازخورد پیش نمیرود. افراد با انضباط مالی بهطور منظم وضعیت مالی خود را بررسی میکنند تا هم انگیزهشان حفظ شود و هم بتوانند نقاط قوت و ضعف را بهدرستی تشخیص دهند. یکی از ابزارهای کلیدی در این مسیر، محاسبه «خالص دارایی» یا همان تفاوت بین داراییها و بدهیهاست؛ عددی که تصویری جامع از سلامت مالی شما ارائه میدهد.

برای رسیدن به اهداف بزرگ، لازم است مسیر را به ایستگاههای کوچکتر تقسیم کنید. تعیین نقاط عطف و جشن گرفتن رسیدن به آنها، حتی با سادهترین روشها، به تقویت رفتارهای مثبت مالی کمک میکند. این جشنها لازم نیست پرهزینه باشند؛ یک شام خانگی، یک پیادهروی خاص یا حتی یک یادداشت تحسینآمیز برای خود، میتواند اثری ماندگار داشته باشد.

“موفقیتهایتان را جشن بگیرید. هرچه بیشتر برنده شوید، بیشتر خودتان را به عنوان فردی برنده خواهید دید. داشته باشید در رسیدن به هر هدفی، تمرکز شما روی هر چیزی که باشد، ما را جذب خواهید کرد. تا زمانی که به طور مداوم اقدام به عمل میکنید و به خودتان ایمان داشته باشید، به هدفتان میرسید.”

موانع و ناکامیها نیز بخشی طبیعی از این مسیر هستند. مهم این است که بهجای سرزنش خود، آنها را بهعنوان فرصتهایی برای یادگیری و اصلاح استراتژی نگاه کنید. بررسی دقیق اینکه چه چیزی درست پیش نرفته، شما را برای مواجهه با شرایط مشابه در آینده توانمندتر میسازد.

پیشرفت مالی لزوماً سریع یا چشمگیر نیست؛ اما پیوستگی در مسیر، حتی با گامهای کوچک، نتایجی شگرف در بلندمدت به همراه خواهد داشت. پایش پیشرفت و قدردانی از تلاشها، نهتنها به انضباط مالی عمق میبخشد، بلکه آن را به تجربهای انسانی، لذتبخش و الهامبخش تبدیل میکند.

۹. آموزش مستمر؛ کلید تصمیمهای مالی هوشمندانه

دنیای مالی هیچگاه در سکون نمیماند. قوانین تغییر میکنند، ابزارهای نوظهور معرفی میشوند و روندهای اقتصادی، گاهی بهسرعت جهت میگیرند. در چنین محیطی، دانشی که دیروز کافی بود، امروز ممکن است دیگر کارآمد نباشد. افراد باانضباط مالی این حقیقت را بهخوبی درک میکنند و به آموزش مستمر بهعنوان یک ضرورت نگاه میکنند، نه یک انتخاب لوکس.

مطالعه کتابهای تخصصی در زمینه مدیریت مالی شخصی، گوش دادن به پادکستهای آموزشی، شرکت در دورههای آنلاین یا پیگیری منابع معتبر مانند وبسایتهای تخصصی، بخشی از روتین یادگیری آنهاست. تمرکز بر حوزههایی مانند سرمایهگذاری، برنامهریزی مالیاتی، استراتژیهای بازنشستگی و مدیریت ریسک، به آنها امکان میدهد تصمیمهایی دقیقتر، آگاهانهتر و در جهت منافع بلندمدت خود اتخاذ کنند.

“محبوبترین کالای روی میز فردی ثروتمند، کتاب است. رهبران، اهل کتاب خواندن هستند. اگر میخواهید درآمد خود را افزایش دهید، باید روی آموزش خودتان سرمایهگذاری کنید.”

در کنار یادگیری مفاهیم پایه، دنبال کردن اخبار مالی و تحلیلهای اقتصادی نیز اهمیت ویژهای دارد. این اطلاعات به شما کمک میکند تا تغییرات بزرگ بازار یا تصمیمات سیاستگذاری را پیشبینی کرده و بهموقع واکنش نشان دهید. بیاطلاعی از این روندها میتواند منجر به اشتباهاتی پرهزینه شود؛ از انتخاب سرمایهگذاریهای نامناسب گرفته تا قربانی شدن در دام کلاهبرداریهای مالی.

در نهایت، آموزش مالی نهتنها شما را به معاملهگر یا سرمایهگذار بهتری تبدیل میکند، بلکه اعتمادبهنفسی ایجاد میکند که در برخورد با پیچیدگیهای اقتصادی، شما را یک قدم جلوتر نگه میدارد. دانش مالی سرمایهای است که نه تورم آن را کاهش میدهد و نه بحرانها از ارزشش میکاهند؛ بلکه هرچه بیشتر در آن سرمایهگذاری کنید، بازدهیاش بیشتر خواهد بود.

در انتها

عادتهای مالی قدرتمند، یک شبه شکل نمیگیرند؛ بلکه حاصل تکرار تصمیمهای کوچک و هوشمندانهای هستند که در طول زمان، بنیان یک زندگی مالی پایدار و هدفمند را میسازند. انضباط مالی یعنی داشتن دید بلندمدت، اولویتبندی آینده بر وسوسههای زودگذر، و تبدیل مدیریت پول به یک سبک زندگی آگاهانه و سازنده.

اگر بهدنبال تغییر واقعی در وضعیت مالی خود هستید، نیازی نیست همه عادتها را یکباره پیادهسازی کنید. با یکی از آنها شروع کنید؛ مثلاً پسانداز خودکار یا بودجهبندی دقیق و اجازه دهید این تغییرات کوچک، تحولی بزرگ رقم بزنند. با استمرار، یادگیری و بازنگری، شما هم میتوانید همان مسیر افرادی را طی کنید که با انضباط، آزادی مالی و آرامش ذهنی را برای خود ساختهاند.

“هسته انضباط شخصی، انجام کاریست که باید انجام دهید، چه بخواهید، چه نخواهید.”

شاید دوست داشته باشید

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

کوینبیس توکن اتنا (ENA) را به رودمپ خود اضافه کرد

اخبار

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

شرکت StarkWare فناوری جدیدی اعلام کرده که «تصدیق بلوکهای بلاکچین بیتکوین از ابتدای پیدایش تا حال» را در قالب یک پرُف (proof) تقریباً ۱ مگابایتی ممکن میکند، البته نه به معنی دانلود کل تاریخچه تراکنشها، بلکه فقط هِدِر بلوکها.

منتشر شده

5 ماه پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

شرکت استارکور (StarkWare) که در زمینه فناوری پیشرفته دانش صفر (Zero-Knowledge یا ZK) تخصص دارد، از یک دستاورد بزرگ رونمایی کرده است که میتواند اساس تعامل کاربران با شبکه بیتکوین را دگرگون کند. این شرکت موفق به ساخت یک اثبات تأیید (Verification Proof) مبتنی بر دانش صفر از کل بلاکچین بیتکوین شده است که به طرز شگفتانگیزی سبک بوده و به راحتی بر روی دستگاههای موبایل قابل اجراست. این نوآوری به هر کاربری اجازه میدهد تا به طور مستقل و بدون نیاز به سختافزارهای گرانقیمت، تاریخچه بیتکوین را اعتبارسنجی کند.

این اثبات که توسط استارکور توسعه داده شده، تنها ۱ مگابایت حجم دارد. این در حالی است که حجم کامل بلاکچین بیتکوین (Bitcoin) در حال حاضر از مرز ۶۸۰ گیگابایت فراتر رفته است. به گفته عبدالحمید بختا (Abdelhamid Bakhta)، مدیر اکوسیستم در استارکور، این تکنولوژی به کاربران امکان میدهد تا تراکنشها را در کمتر از ۱۰۰ میلیثانیه تأیید کنند. این پیشرفت، تحقق مدرن ایدهای است که برای اولین بار توسط ساتوشی ناکاموتو در وایتپیپر بیتکوین تحت عنوان تأیید پرداخت ساده شده (SPV) مطرح شد و اکنون موانع فنی و مالی را برای میلیونها کاربر از میان برمیدارد.

چگونه ۶۸۰ گیگابایت داده در ۱ مگابایت فشرده میشود؟

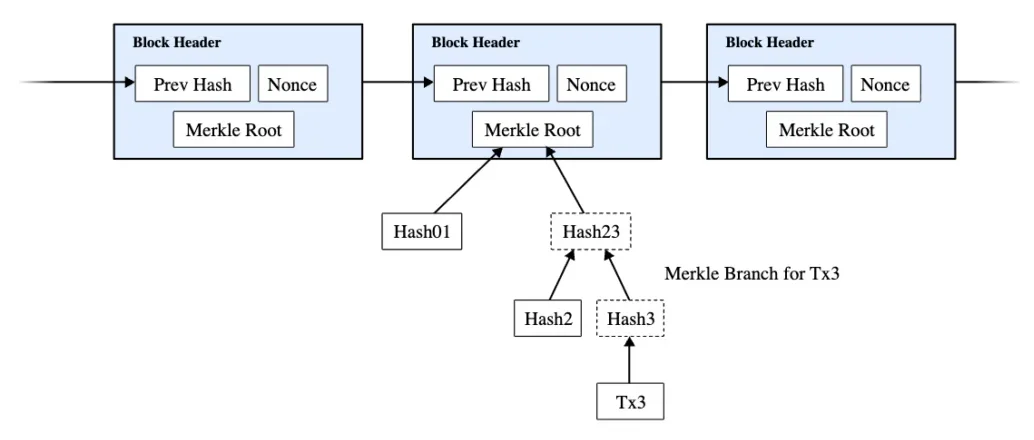

راز این فشردهسازی خارقالعاده در محتوای اثبات نهفته است. این فایل ۱ مگابایتی، تاریخچه کامل و جزئیات تمام تراکنشها را در خود جای نداده است؛ بلکه شامل تمام هدرهای بلاک (Block Headers) از اولین بلاک شبکه (بلاک جنسیس) تا به امروز است. هر هدر بلاک مانند یک شناسنامه برای آن بلاک عمل میکند و حاوی اطلاعات کلیدی زیر است:

- شماره نسخه (Version Number): نسخه نرمافزار بیتکوین که برای استخراج بلاک استفاده شده است.

- ارجاع به بلاک قبلی (Previous Block Reference): پیوندی رمزنگاریشده که زنجیره بلاکها را به هم متصل میکند.

- برچسب زمانی (Timestamp): زمان تقریبی ایجاد بلاک.

- اندازه بلاک (Block Size): حجم بلاک.

- نانس (Nonce): عدد تصادفی که ماینرها برای حل معمای محاسباتی و افزودن بلاک به دفتر کل، آن را پیدا میکنند.

با در اختیار داشتن زنجیرهای از این هدرها، یک کاربر میتواند به طور مستقل و با اطمینان بالا، صحت و اعتبار کل تاریخچه شبکه را بدون نیاز به دانلود صدها گیگابایت داده، بررسی کند.

این دستاورد در زمانی ارائه میشود که جامعه بیتکوین درگیر یکی از مهمترین بحثهای داخلی خود، یعنی چالش حفظ تمرکززدایی (Decentralization) در مقابل رشد روزافزون حجم بلاکچین است. یکی از ارزشهای بنیادین بیتکوین این است که اجرای یک نود کامل (Full Node) برای هر کسی با یک کامپیوتر شخصی معمولی امکانپذیر باشد. این دسترسی آسان، تضمینکننده امنیت و مکانیزم اجماع شبکه است که توسط هزاران اپراتور نود مستقل در سراسر جهان اجرا میشود.

با این حال، ظهور پدیدههایی مانند اُردینالز و اینسکریپشنها که امکان ذخیرهسازی دادههای غیرپولی (مانند تصاویر و متن) را روی بلاکچین (Blockchain) فراهم میکنند، این اصل را به چالش کشیدهاند. منتقدان معتقدند این روند باعث «پفکردن» بلاکچین شده و با افزایش سرسامآور حجم دفتر کل توزیع شده (DLT)، نیازمندیهای سختافزاری برای اجرای نود را بالا میبرد. اگر اجرای نود بیش از حد گران شود، شبکه به سمت تمرکزگرایی پیش خواهد رفت و تنها شرکتهای بزرگ و مراکز داده توانایی مشارکت در آن را خواهند داشت که این امر کاملاً با فلسفه وجودی بیتکوین در تضاد است.

بهروزرسانی Bitcoin Core و طغیان جامعه

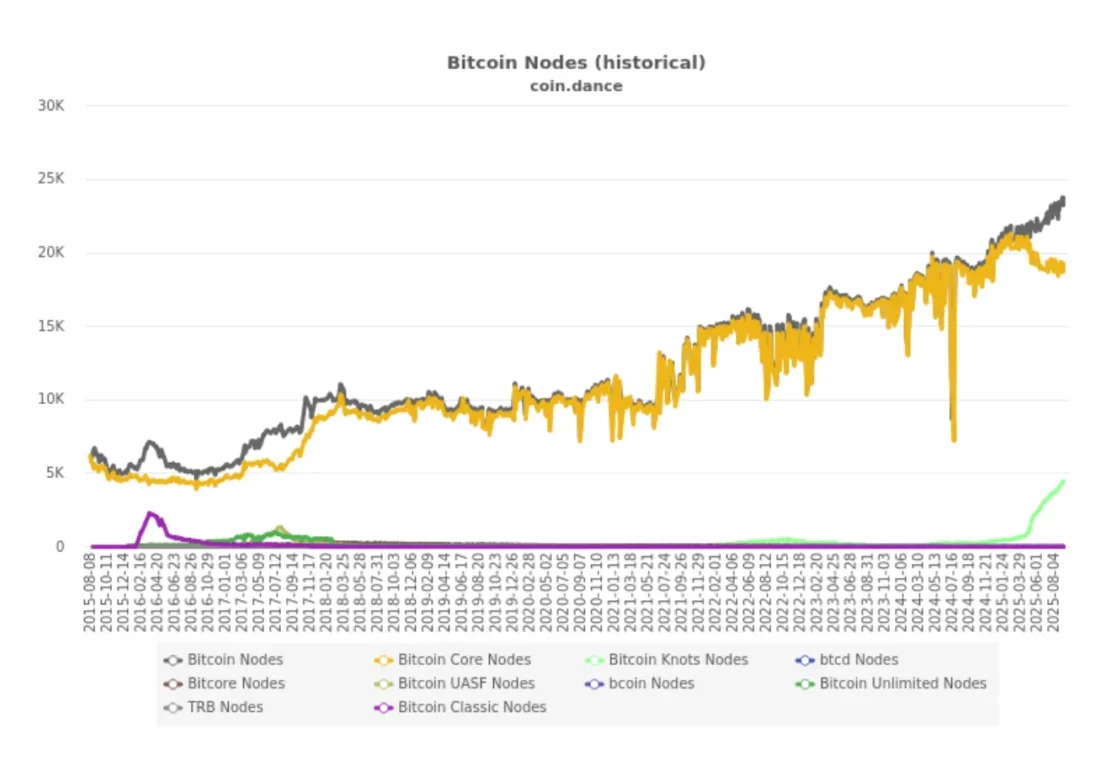

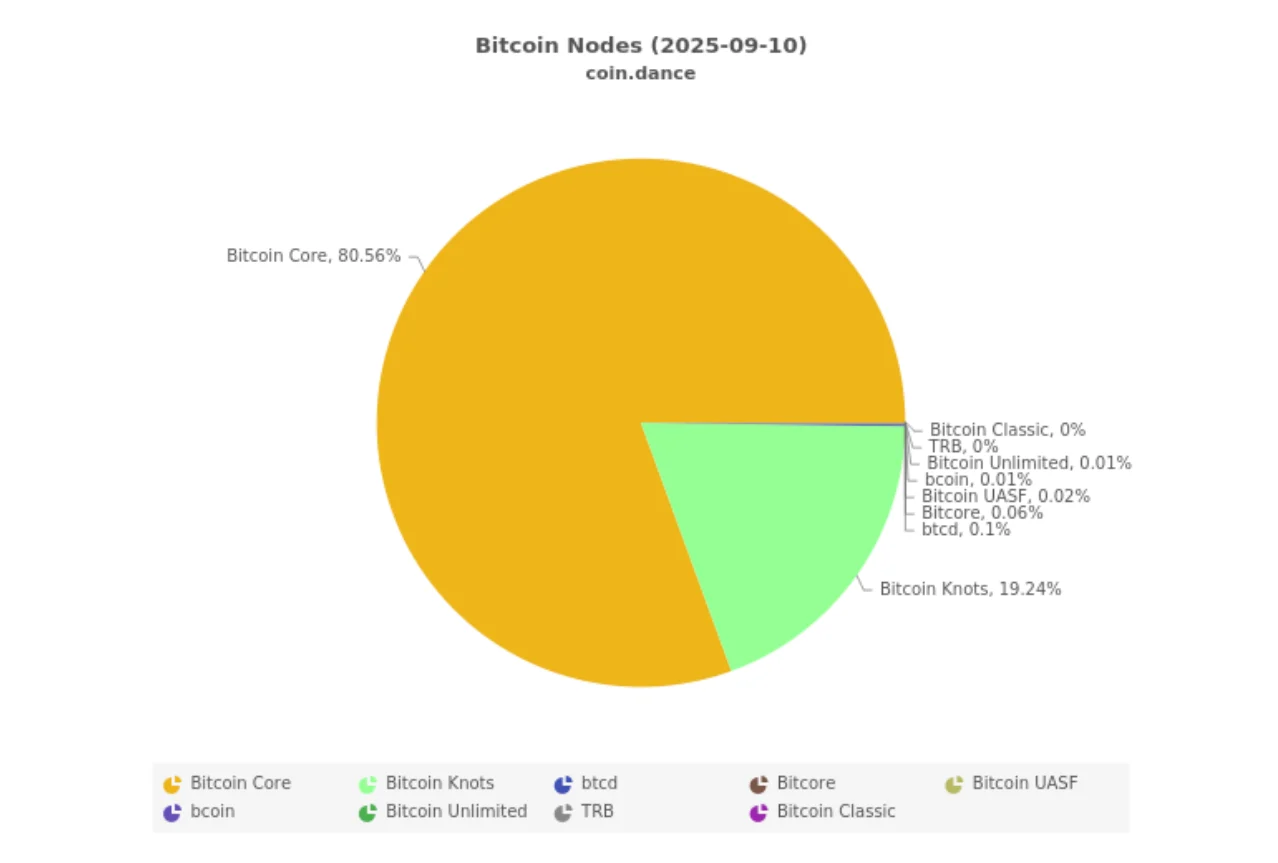

این تنش با اعلام برنامههای مربوط به بهروزرسانی آینده نرمافزار Bitcoin Core 30 که برای انتشار در ماه اکتبر برنامهریزی شده، به نقطه جوش خود رسیده است. توسعهدهندگان Bitcoin Core (که نرمافزار مورد استفاده حدود ۸۰٪ از نودهای شبکه است) قصد دارند محدودیت OP_Return را حذف کنند. این قابلیت در حال حاضر حجم دادههای غیرپولی قابل جاسازی در تراکنشها را به ۸۰ بایت محدود میکند که برای ذخیره اکثر محتواهای چندرسانهای امروزی بسیار ناچیز است.

این تصمیم پیشنهادی، موجی از مخالفت را برانگیخته و باعث یک جهش تاریخی در استفاده از Bitcoin Knots شده است. Bitcoin Knots یک نرمافزار جایگزین برای نود بیتکوین است که قابلیتهای شخصیسازی بیشتری را به اپراتورها میدهد؛ از جمله این امکان که خودشان برای میزان دادههای OP_Return که مایل به ذخیره و بازنشر آن هستند، محدودیت تعیین کنند. آمارها نشان میدهد سهم بازار نودهای Knots از حدود ۱٪ در پایان سال ۲۰۲۴، با یک رشد تقریباً عمودی، به نزدیک ۲۰٪ در سال ۲۰۲۵ رسیده است که نشاندهنده واکنش شدید بخشی از جامعه به مسیر پیش روی توسعه بیتکوین است. در این میان، راهکار استارکور میتواند فارغ از این جدالها، قدرت تأیید مستقل را به دست تکتک کاربران بازگرداند.

آموزش

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید.

منتشر شده

5 ماه پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

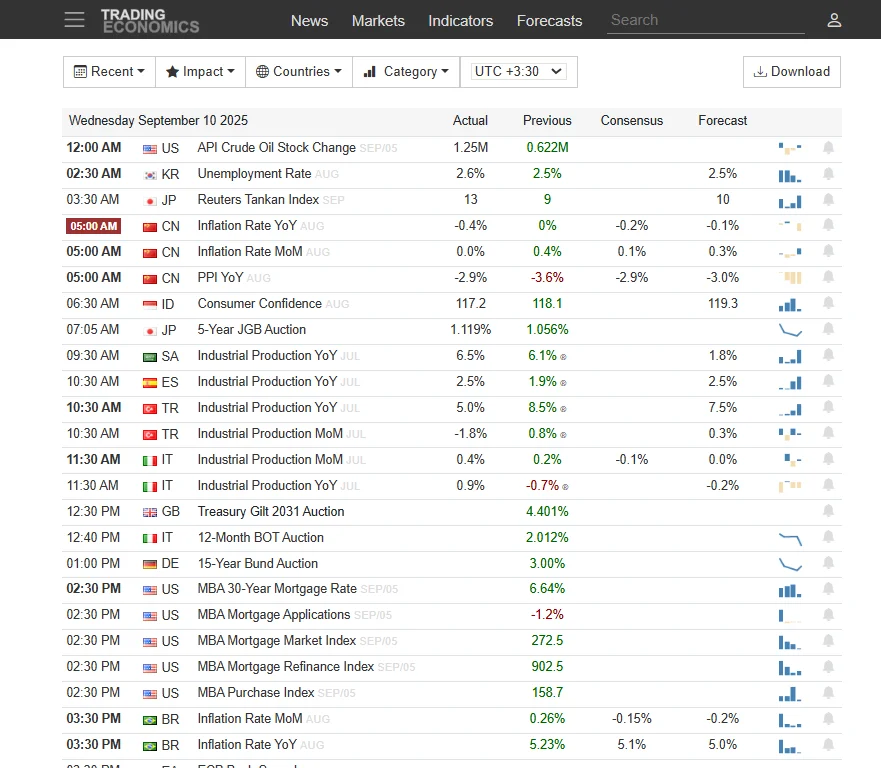

اگر معاملهگر یا فعال بازارهای مالی باشید، حتما تجربه کردهاید که یک خبر اقتصادی میتواند ظرف چند دقیقه بازار را زیر و رو کند. مثلا اعلام نرخ بیکاری آمریکا یا تصمیم فدرال رزرو درباره نرخ بهره کافی است تا قیمت دلار، طلا یا حتی بیت کوین نوسان شدیدی پیدا کند. در چنین شرایطی، دانستن زمان دقیق این رویدادها میتواند مرز میان یک معامله سودآور یا پشیمانکننده باشد.

اینجاست که تقویم اقتصادی به عنوان یک ابزار به کمک شما میآید. ابزاری که تمام اتفاقات مهم اقتصادی و مالی جهان را در یک جدول زمانی مشخص نمایش میدهد و به شما کمک میکند همیشه چند قدم جلوتر از بازار باشید. اگر میخواهید بدانید تقویم اقتصادی دقیقا چیست، چه اجزایی دارد و چطور باید از آن استفاده کنید، این مطلب را از دست ندهید.

تقویم اقتصادی (Economic Calendar) چیست؟

یک لیست زمانبندیشده از اعلامیههای اقتصادی، دادههای کلان، سخنرانیهای مقامات مالی و انتشار شاخصهای اقتصادی مثل نرخ بهره، تورم، بیکاری، تولید ناخالص داخلی و … است. علاوه بر این معمولاً زمان بیانیه های بانک مرکزی، سخنرانی های سیاست گذاران پولی و انتخابات را فهرست می کند.

بیشتر تقویم های اقتصادی منتشر شده شامل نوع داده مثل نرخ بیکاری، نتیجه قبلی که منتشر شده بود و انتظارات اجماع بازار برای نتیجه آتی می شوند. باید توجه داشت که نوع انتشار به طور کلی بسته به اینکه چه تاثیری می تواند داشته باشد؛ بصورت زیاد، متوسط، کم یا بدون تاثیر، کد گذاری می شود.

برای مثال، تصور کنید بانک مرکزی اروپا (ECB) قرار است درباره نرخ بهره (Interest Rate) جلسه برگزار کند. این تصمیم میتواند ارزش یورو را به شدت تحت تاثیر قرار دهد. اگر شما معاملهگر بازار فارکس باشید و این تاریخ را ندانید، ممکن است در میانه یک معامله ناگهان با نوسانی شدید روبهرو شوید و فرصت مدیریت آن را از دست بدهید. اما وقتی به تقویم اقتصادی نگاه میکنید، میبینید که این رویداد دقیقا چه روز و ساعتی اتفاق میافتد و میتوانید از قبل برایش برنامهریزی کنید.

تقویم اقتصادی نه فقط برای معاملهگران حرفهای، بلکه برای هر فردی که در بازارهای مالی فعالیت میکند (از بورس و فارکس گرفته تا ارزهای دیجیتال) یک ابزار ضروری است. حتی سرمایهگذاران بلندمدت هم با نگاه به این تقویم میتوانند تصمیمهای دقیقتری برای مدیریت پرتفوی خود بگیرند.

اگر انتشار داده اقتصادی تأثیر کمی داشته باشد، آنگاه جفت ارز حرکتی نداشته و یا واکنشی جزیی نسبت به نتیجه از خود نشان خواهد داد. اما اگر در رویدادی با تأثیر متوسط، نتیجه نهایی با چیزی که انتظار می رفت خیلی تفاوت داشته باشد، باعث می شود جفت ارز به میزان بیشتری تغییر کند. زمانی که انتشار داده ها به طور قابل توجهی بیشتر یا کمتر از نتیجه مورد انتظار بازار باشند، به خصوص زمانی که صحبت از داده هایی با تأثیر بالا باشد، جفت ارز مرتبط تمایل بیشتری به حرکت دارد و بازار نوسانات قابل توجهی را در این فرآیند تجربه می کند.

چرا تقویم اقتصادی مهم است؟

- تقویم اقتصادی مانند یک نقشه راه است که مسیر حرکت بازارها را روشنتر میکند و شما را از غافلگیریهای ناگهانی نجات میدهد. به این ترتیب شما میتوانید تصمیمات معاملاتی خودتان را بر پایه اطلاعات موثق بگیرید.

- انتشار دادههای اقتصادی میتواند باعث نوسانات شدید در بازارهای مالی شود. برای مثال، اگر نرخ تورم بالاتر از حد انتظار اعلام شود، سرمایهگذاران انتظار افزایش نرخ بهره خواهند داشت و همین موضوع میتواند بازار سهام یا ارزهای دیجیتال را تحت تاثیر قرار دهد.

- بدون تقویم اقتصادی، بسیاری از تصمیمها بر اساس حدس و گمان گرفته میشود. معاملهگرانی که فقط با تحلیل تکنیکال کار میکنند، ممکن است در لحظه انتشار یک خبر بزرگ، گرفتار نوسانات غیرمنتظره بازار شوند. در حالیکه کسی که تقویم اقتصادی را دنبال میکند، میداند چه زمانی باید محتاطتر باشد یا حتی برای شکار فرصتهای جدید آماده شود.

- یکی از مهمترین مزیتهای تقویم اقتصادی، مدیریت ریسک است. اگر قبل از انتشار یک داده مهم پوزیشن باز دارید، میتوانید حجم معاملات خود را کاهش دهید، حد ضرر تنظیم کنید یا حتی معامله را ببندید تا از ضررهای سنگین جلوگیری شود.

- استفاده از تقویم اقتصادی به شما امکان میدهد استراتژیهای کوتاهمدت و بلندمدت خود را بر اساس دادههای واقعی طراحی کنید. به این ترتیب، معاملات شما نظم بیشتری پیدا میکند و احتمال موفقیت بالاتر میرود.

- بسیاری از ضررها به دلیل تصمیمات عجولانه و احساسی اتفاق میافتد. وقتی بدانید چه چیزی در راه است، آرامش بیشتری خواهید داشت و کمتر اسیر ترس یا طمع میشوید.

اجزای اصلی یک تقویم اقتصادی

وقتی وارد یک تقویم اقتصادی مثل Trading Economics یا Investing.com میشوید، در نگاه اول ممکن است جدول شلوغی ببینید که پر از عدد و کلمه است. اما اگر بدانید هر ستون چه معنایی دارد، کار با آن بسیار ساده خواهد شد. در ادامه تکتک اجزای اصلی این جدول که از وبسایت تریدینگ اکونومیکس آورده شده را توضیح میدهیم.

در قسمت بالای جدول بخشی برای فیلتر کردن نتایج آورده شده است. گزینه «Recent» فیلتری برای نشان دادن رویدادهای اخیر است و فقط موارد نزدیک به زمان فعلی را نشان میدهد. اگر میخواهید مثلا رویدادهای اقتصادی چند ماه دیگر را ببینید کافی است این فیلتر را تغییر دهید.

با استفاده از گزینه «Impact» شما میتوانید این رویدادهای اقتصادی را بر اساس سطح اهمیت آن ها دستهبندی کنید. تریدینگ اکونومیکس سه دستهبندی دارد. رویدادهای یک ستاره، دو ستاره و سه ستاره که طبیعتا اهمیت آن ها بر اساس تعداد ستاره افزایش مییابد.

قسمت «Countries» امکان فیلتر کردن بر اساس کشور یا اقتصاد موردنظر را فراهم میکند. مثلا اگر قصد دارید فقط شاخصهای اقصتادی کلان آمریکا را ببینید، کافی است روی این گزینه کلیک کرده و «United States» را انتخاب کنید.

فیلتر «Category» دستهبندی رویدادها را نمایش میدهد. مثلا شما میتوانید در این فیلتر گزینه «Prices & Inflation» را انتخاب کرده و فقط دادههای تورمی را مشاهده کنید.

بخش «UTC +3:30» نیز برای تعیین منطقه زمانی است. شما میتوانید منطقه زمانی خودتان (تهران-ایران) را تنظیم کنید تا ببینید دقیقا رویداد موردنظرتان در چه ساعتی به وقت ایران رخ میدهد.

- تاریخ و ساعت

اولین چیزی که در تقویم اقتصادی به چشم میآید، ستون زمان انتشار است. در این بخش دقیقا مشخص میشود که هر رویداد چه روز و ساعتی منتشر خواهد شد. اهمیت این قسمت بسیار بالاست، چون بازارها معمولا درست در همان لحظه انتشار خبر واکنش نشان میدهند. مثلا اگر در ساعت ۴:۰۰ صبح «شاخص اعتماد مصرفکننده استرالیا» منتشر شود، معاملهگران بازار فارکس در همان دقیقه باید آماده واکنش باشند.

همانطور که گفتیم، ساعت تقویم معمولا بر اساس منطقه زمانی قابل تغییر است. مثلا شما میتوانید آن را روی «تهران (UTC+3:30)» تنظیم کنید تا دقیقاً با ساعت محلی خودتان هماهنگ باشد.

- کشور

در ستون بعدی، پرچم و کد کشور (مثلاً GB = بریتانیا، AU = استرالیا، MX = مکزیک) قرار دارد که نشان میدهد داده متعلق به کدام اقتصاد است. گاهی اوقات هم رویدادها مربوط به یک بلوک منطقهای خاص مثلا اروپا (EA = Euro Area) هستند. در این صورت آن داده را باید به عنوان یک شاخص منطقهای و نه مربوط به یک کشور واحد تفسیر کرد.

- عنوان رویداد

این ستون عنوان خبر یا شاخص اقتصادی را نشان میدهد. گاهی هم کنار این عنوان، مخفف ماه میلادی (مثل AUG، SEP) دیده میشود که نشان میدهد داده مربوط به کدام ماه است. شناخت هر شاخص اهمیت زیادی دارد، چون هرکدام اثر متفاوتی روی بازار میگذارند.

اما نکته مهم اینجاست که همه رویدادها عددی و آماری نیستند. بعضی از آن ها بیشتر کیفی هستند و باید با توجه به ماهیتشان تفسیر شوند. برای درک بهتر، به چند نمونه نگاه کنیم:

- شاخصهای آماری (عددمحور)

مثل نرخ بیکاری (Unemployment Rate)، شاخص قیمت مصرف کننده (CPI)، یا تولید ناخالص داخلی (GDP). اینها همیشه یک عدد مشخص دارند که میتوان آن را با مقدار قبلی و پیشبینی بازار مقایسه کرد.

- سخنرانیها (Speech)

مثلا «سخنرانی رئیس فدرال رزرو». این نوع رویداد عدد ندارد، بلکه مهم محتوای صحبتهاست. اگر لحن سخنران به سمت سیاست انقباضی (افزایش نرخ بهره) باشد، بازار واکنش منفی به داراییهای پرریسک نشان میدهد. اگر لحن انبساطی باشد، میتواند باعث رشد بازار سهام یا ارزهای دیجیتال شود.

- حراج اوراق (Auction)

مثل «حراج اوراق ۱۰ ساله آمریکا» یا «حراج اوراق خزانه ژاپن». اینجا اعداد مربوط به بازده (Yield) یا حجم اوراق فروختهشده اهمیت دارند. بالا رفتن بازده معمولا نشانه افزایش هزینه استقراض دولت و احتمال بالا رفتن نرخ بهره است.

- شاخصهای نظرسنجی و اعتماد (Survey/Confidence Index)

مثل «شاخص اعتماد مصرفکننده» یا «شاخص مدیران خرید (PMI)». اینها با پرسشنامه از فعالان اقتصادی یا مصرفکنندگان تهیه میشوند و بازتابدهنده چشمانداز آینده هستند.

ستون Previous نشاندهنده نتیجه گزارش قبلی است. مثلا اگر شاخص بیکاری ماه گذشته ۸٪ بوده، این عدد در ستون Previous نمایش داده میشود. این بخش برای مقایسه روند بسیار مهم است، چون بازار همیشه تغییرات نسبت به گذشته را در نظر میگیرد.

در قسمت (Consensus / Forecast) دو ستون پیشبینی تحلیلگران و اقتصاددانان درباره آن شاخص یا داده اقتصادی آورده میشود. اما چه تفاوتی با هم دارند؟

Consensus یا اجماع در واقع میانگین پیشبینی جمعی تحلیلگران، اقتصاددانها و موسسات مالی است. یعنی چندین منبع معتبر پیشبینی خود را درباره یک شاخص اعلام میکنند و تقویم اقتصادی میانگین یا اجماع آنها را نمایش میدهد.

Forecast گاهی به همان معنی Consensus به کار میرود، اما در بعضی تقویمها (مثل Trading Economics) یک تفاوت کوچک دارد:

- Forecast معمولاً پیشبینی اختصاصی خود سایت یا موسسه منتشرکننده تقویم است.

- در حالی که Consensus نماینده پیشبینی کلی بازار و تحلیلگران مختلف است.

در ستون (Actual) مقدار واقعی در لحظه انتشار خبر بهروزرسانی میشود و عدد واقعی گزارش را نشان میدهد. در حقیقت، مهمترین بخش برای معاملهگران همین ستون است، چون مستقیما رفتار بازار را شکل میدهد.

بعضی تقویمها مثل Trading Economics در کنار هر شاخص نمودارهای کوچکی نمایش میدهند. این نمودار روند تاریخی آن شاخص را نشان میدهد (مثلا تغییرات نرخ بیکاری در چند ماه گذشته). با نگاه سریع به این بخش میتوانید متوجه شوید وضعیت در حال بهبود یا بدتر شدن است.

طبق ستون اول متوجه میشویم که شاخص قیمت تولیدکننده (PPI) آمریکا ساعت ۴ بعد از ظهر به وقت محلی منتشر میشود. به طور کلی، شاخصهای اقتصادی را میتوان در بازه زمانیهای مختلفی ارزیابی کرد. منظور از MoM بازه زمانی ماهانه است و YoY تغییرات کل یک سال نسبت به سال قبل را نشان میدهد.

در سطر اول که مربوط به شاخص PPI اصلی در بازه ماهانه است، میبینیم که مقدار قبلی ۰.۹٪ ثبت شده است. این یعنی در ماه گذشته قیمت تولیدکنندهها نسبت به ماه ماقبلش ۰.۹٪ افزایش داشته است. در ستون Forecast پیشبینی تریدینگ اکونومیکس برای این ماه ۰.۳٪ است و Consensus که میانگین پیشبینی اقتصاددانان و تحلیلگران مختلف را نشان میدهد ۰.۴٪ ثبت شده است. مقدار Actual یا واقعی هم هنوز منتشر نشده و به همین دلیل این ستون خالی مانده و در لحظه انتشار شاخص پر میشود.

چطور از تقویم اقتصادی استفاده کنیم؟

این بخش مهمترین قسمت مقاله است، چون فقط دانستن اینکه رویدادها چه زمانی هستند کافی نیست؛ باید بدانید چطور از این اطلاعات استفاده کنید.

- برنامهریزی هفتگی: در ابتدای هفته به تقویم اقتصادی نگاه کنید و رویدادهای مهم (مثل NFP یا تصمیم نرخ بهره) را علامت بزنید. این کار به شما کمک میکند از قبل آماده باشید.

- ترکیب با تحلیل تکنیکال: اگر میبینید یک خبر مهم نزدیک است، سطوح حمایت و مقاومت نمودار را بررسی کنید. مثلا اگر خبر منفی بیاید و بازار به حمایت نزدیک باشد، احتمال شکستن حمایت بیشتر میشود.

- استراتژی معاملاتی متناسب با خبر: بعضی معاملهگران قبل از انتشار خبر، از بازار خارج میشوند تا ریسک نکنند. برخی دیگر ترجیح میدهند منتظر بمانند و پس از انتشار داده و مشخص شدن جهت بازار وارد معامله شوند.

- مدیریت حجم و حد ضرر: در زمانهایی که احتمال نوسان شدید وجود دارد، بهتر است حجم معامله کمتر شود یا حد ضرر نزدیکتر قرار بگیرد.

- ثبت تجربهها: بهترین راه برای یادگیری استفاده از تقویم اقتصادی، تجربه شخصی است. بعد از هر رویداد مهم یادداشت کنید بازار چگونه واکنش نشان داد و استراتژی شما چقدر موفق بود.

تقویم اقتصادی را از کجا ببینیم؟

امروزه دهها وبسایت معتبر وجود دارد که تقویم اقتصادی رایگان و بهروزی ارائه میدهند. برخی از بهترین منابع عبارتاند از:

- Trading Economics: همه رویدادها، نرخ بهره، قیمتها و تورم، بازار کار، رشد تولید ناخالص داخلی، تجارت خارجی، دولت، اعتماد تجاری، احساسات مصرفکننده، بازار مسکن.

- Investing.com: تقویم اقتصادی همزمان با اعلام رویدادهای اقتصادی، شاخصها را دریافت کنید و تأثیر فوری آنها بر بازار جهانی را مشاهده کنید – از جمله رویدادهای قبلی، …

- Forex Factory: با تقویم اقتصادی فارکس محور، رویدادهای تأثیرگذار بر بازار را خیلی قبل از وقوع پیشبینی کنید.

- TradingView: تقویم اقتصادی آخرین و رویدادهای اقتصادی آینده را نشان میدهد که میتوانند بر داراییها، مناطق و بازارهای جهانی خاصی تأثیر بگذارند.

- FXStreet: تقویم اقتصادی لحظهای، رویدادها و شاخصهای اقتصادی سراسر جهان را پوشش میدهد.

- MyFxBook: تقویم اقتصادی به صورت آنی که تمام رویدادها و اطلاعیههای اقتصادی را پوشش میدهد. مقادیر تاریخی، قبلی، اجماعی و واقعی هر شاخص را مشاهده کنید.

همچنین بروکرهای فارکس هم معمولاً تقویم اقتصادی روی سایت خود دارند.

در انتها

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید. در دنیایی که ثانیهها حرف اول را میزنند، اطلاع از آنچه در راه است، برگ برنده شماست. با استفاده منظم از این ابزار، دیگر از نوسانات ناگهانی غافلگیر نخواهید شد و میتوانید با اطمینان بیشتری برای آینده سرمایهگذاری خود برنامهریزی کنید.

به یاد داشته باشید، موفقیت در بازارهای مالی تنها به تحلیل نمودارها محدود نمیشود. تسلط بر اطلاعات و درک وقایع کلان اقتصادی، مکمل تحلیل تکنیکال است و شما را در مسیری قرار میدهد که به جای دنبال کردن بازار، آن را پیشبینی کنید. به همین خاطر توصیه میکنیم که از همین امروز، استفاده از تقویم اقتصادی را به یکی از عادتهای معاملاتی خود تبدیل کنید.

سودآوری و معامله گری بصورت مداوم در بازار می تواند بسیار چالش برانگیز باشد، و واقعیت مسلم این است که اکثر معامله گران خرد معمولا پول خود را در این بازار از دست می دهند. با این وجود، با یک برنامه معاملاتی جامع، ابزارهای مناسب و دانش کافی از بازار ارز، شانس موفقیت شما به عنوان یک معامله گر به میزان قابل توجهی افزایش می یابد.

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

تراست ولت امکان معامله سهام های توکنیزه (RWA) را برای کاربران فعال کرد

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

آیا تحلیل تکنیکال بهتنهایی در بازار رمز ارزها سودآور است؟

کوینبیس توکن اتنا (ENA) را به رودمپ خود اضافه کرد

در ۲ ماه اخیر بیش از ۱۰٪ پروژهها ناپدید شدهاند!

سریال پول به زبان ساده (Money, Explained) قسمت پنجم (آخر)

سریال پول به زبان ساده (Money, Explained) قسمت چهارم

سریال پول به زبان ساده (Money, Explained) قسمت سوم

سریال پول به زبان ساده (Money, Explained) قسمت دوم

سریال پول به زبان ساده (Money, Explained) قسمت اول

مستند دیپ وب (Deep Web) 2015

مستند شغل داخلی (Inside Job) بحران مالی

مارجین کال (Margin Call)

فیلم بازیکن شماره یک آماده (Ready Player One)

فیلم مرد آزاد (Free Guy)

![مستند کریپتوپیا [Cryptopia]، بیت کوین، بلاکچین و آینده اینترنت](https://investorent.xyz/wp-content/uploads/مستند-کریپتوپیا-Cryptopia-80x80.webp)

مستند کریپتوپیا (Cryptopia)

برای ارسال نظر باید وارد شوید ورود