بلاکتوپیا

خلاصه کتاب معامله گری از عمق وجود؛ (Trading From Your Gut)

کتاب معامله گری از عمق وجود یک تئوری را برای استفاده از “تمام ذهن” مطرح می کند و اهمیت بخش نادیده گرفته شده ذهن؛ یعنی شهود در فضای معامله گری را برای خواننده شرح می دهد. آنچه می خوانید خلاصه ای از این کتاب است که به رایگان در اختیار علاقه مندان قرار گرفته است.

منتشر شده

3 سال پیشدر

توسط

روکو (Rocco)

معامله گری از عمق وجود (Trading From Your Gut) کتابی است که توسط کورتیس ام.فیث ( Curtis M. Faith) به رشته تحریر در آمده است و بیان می کند که چرا شهود انسان یک ابزار قدرتمند است و استفاده درست از آن می تواند تاثیر شگفت انگیزی بر نتیجه معاملات شما بگذارد.

کتاب معامله گری از عمق وجود با تکیه بر علوم اعصاب و روانشناسی به شما نشان می دهد نیمکره های چپ و راست مغز به ترتیب وظیفه تفکر تحلیلی و تفکر شهودی را بر عهده دارند، به این صورت که نیمکره چپ مغز تجزیه و تحلیل، طبقه بندی و استدلال گری را انجام می دهد و نیمکره راست به درک الگوها، تفسیر معانی، تصمیم گیری مقتدرانه پرداخته و می تواند بسیار سریع تر از نیمکره چپ عمل کند.

کورتیس با ذکر مثال هایی از افراد موفق به ما اثبات می کند که شهود و استفاده از نیمکره راست مغز تا چه حد در ابعاد مختلف زندگی خصوصا معامله گری، می تواند کمک کننده باشد.

این در حالی است که بسیاری از افراد این ندای درونی خود را نادیده می گیرند و بدتر از آن استفاده های نادرستی از آن می کنند، چرا که شهود آن ها آموزش کافی ندیده است. ایده اصلی این کتاب استفاده بیشتر از شهود در معاملات است و چرایی استفاده از تفکر شهودی را تشریح می کند. در نهایت ذهن خواننده را تحریک کرده تا عمیق تر درباره استفاده از تمام ذهن خود فکر کند، چرا که طبق گفته دکتر ون کی.تارپ، دکترای روانشناسی با تخصص عصب شناسی رفتار، مربی معامله گری و مدل ساز NLP، “شهود جزء جدایی ناپذیر موفقیت معامله گران بزرگ جهان است”.

Trading from Your Gut

How to Use Right Brain Instinct & Left Brain Smarts to Become a Master Trader

کورتیس فیث بیشتر به عنوان عضوی از گروه بازرگانی نخبه شیکاگو، لاک پشت ها شناخته می شود. این گروه به عنوان شرط بندی بین بنیانگذاران خود شروع به کار کرد: آیا تاجران متولد شده اند یا بزرگ شده اند؟ در اوایل ۲۰ سالگی، کورتیس درآمد بیشتری نسبت به معنای منطقی بودن به عنوان لاک پشت بدست آورد و او کتابی پرفروش به نام راه لاک پشت ها نوشت که جزئیات این ماجرا ها را شرح می داد.

برای همه کسانی که نمی دانند آیا قدرت تفکر درست مغز می تواند در دنیای روندها و نمودارهای معاملات سهام و گزینه ها اعمال شود، کرتیس فیث پاسخ آن ها را دارد.

در ” کتاب معامله گری از عمق وجود”، او از تحقیقات مغزی، مدل های عصبی استفاده می کند. این کتاب به شما کمک می کند تا یک تغییر پارادایم بزرگ در معاملات خود ایجاد کنید. بخش این کتاب در مورد چگونگی آموزش مغز خود برای کمک به تبدیل شدن به یک معامله گر شهودی، شما را غافلگیر خواهد کرد و ایده های خارق العاده ای را ارائه می دهد که به طور قابل توجهی به معامله گران کمک می کند تجارت بهتر را بیاموزند. این نوع بینش الهام بخش خواهد بود و همین امر “کتاب معامله گری از عمق وجود” را به یک کتاب تجاری عالی تبدیل می کند.

ون کی تارپ، نویسنده پر فروش “راه خود را به سوی آزادی مالی تجارت کنید” و “سوپر معامله گر” یک روانکاو آموزش دیده و حرفه ای بازار است. غریزه انسانی پشت تصمیمات سرمایه گذاری ما قرار دارد. از آنجایی که ما اغلب بدترین دشمن خود در بازارها هستیم، این یک راهنمای منحصر به فرد و متفکر برای غلبه بر بزرگترین مانع موفقیت مالی خودمان است.

کتاب جدید کرتیس فیث با عنوان ”معامله گری از عمق وجود”. بینش های برگرفته از روانشناسی را ارائه می دهد، آن ها را با مشاهدات قانع کننده توسط معامله گران برجسته ای مانند جورج سوروس پیوند می زند و سپس آن ها را بر روی مجموعه ای از نظریه های مبتنی بر تجزیه و تحلیل قرار می دهد تا یک طرح تجاری قانع کننده ارائه دهد.

کورتیس ام فیث در نوشتار خود مثال های بسیاری ارائه کرده است، یکی از مثال های وی با تجربه ترین لاکپشت ها استاد خود یعنی ریچارد دنیس است که به همه شاگردان خود یک سیستم معاملاتی را آموزش داد، با این حال برخی به طور بدی در معامله گری شکست خوردند و برخی دیگر پیشرفت کردند.

آثار کورتیس ام فیث (Curtis M. Faith)

شیوه لاکپشت ها یکی از پرفروش ترین کتاب های کورتیس ام فیث است. این کتاب روش های مخفی که مردم عادی را به معامله گری افسانه ای تبدیل می کنند، ارائه می دهد. این کتاب نه تنها به طور کامل بیان می کند که لاکپشت ها دقیقاً چه کاری انجام می دادند، بلکه بر روی مبحث روان شناسی معامله گری نیز تمرکز دارد.

کورتیس ام فیث در سال ۱۹۶۴ متولد شد او نویسنده کتاب شیوه لاکپشت ها است که تا به حال به ۹ زبان مختلف ترجمه شده است؛ این کتاب توانست ۷۰۰۰۰ نسخه فروش را به ثبت برساند.

فیث در بیست سالگی به عنوان عضوی از گروه تجاری شیکاگو و گروه لاکپشت ها توانست به درآمدی ۳۰ میلیون دلاری دست یابد. او چندین استارتاپ با فناوری های پیشرفته تأسیس کرد. وی همچنین نویسنده دو کتاب ذهن لاکپشت ها و معامله گری از عمق وجود می باشد. کورتیس ام فیث در مورد خود اینگونه می گوید:

“من فقط برای شرکت هایی کار می کنم که می خواهند بهترین در جهان باشند. من دوست دارم با مشتریان ارتباط برقرار کنم تا کسب و کارها منجر به تولید محصولات عالی شوند که مشکلاتی را که مشتری دارد حل کند، نه مشکلاتی را که آن ها فکر می کنند دارند. من دوست دارم بر روی ایده ها به عنوان یک هنر کار کنم. من عاشق استعداد های خام جوانان هستم، دوست دارم استعداد آن ها را کشف کنم و از آن ها در راه کسب و کار استفاده کنم.”

- فصل اول: قدرت ندای درون

- فصل دوم: هدف شهود چیست؟

- فصل سوم: استفاده اشتباه از مغز

- فصل چهارم: ساختار بازارها

- فصل پنجم: آموزش ندای درون و اعتماد به آن

- فصل ششم: نخبگان معامله گری

- فصل هفتم: سادگی و سرعت: تمرین کنید تا استاد شوید

- فصل هشتم: معامله گران تکنولوژیک

- فصل نهم: یک قانون متعادل کننده دقیق

- سرانجام: هنر معامله

- خاتمه: روم، ماهی گیری و فراتر از غریزه

- ضمیمه: هوش مصنوعی

معامله گری با تمام ذهن

درک تفاوت های بین دو نیمکره مغز انسان، اولین گام به سمت استفاده از تمام ذهن برای تصمیم گیری های معاملاتی است. نیمکره چپ، منطبق بر تحلیل و منطق است که به قوانین احترام گذاشته و محدودیت ها را تشخیص می دهد. اما نیمکره راست مغز بیشتر القایی است؛ یعنی در شناسایی الگوها و تصور کردن احتمالات بسیار بهتر عمل می کند.

بیشتر مدارس بر نیمکره چپ مغز تمرکز دارند، مانند ریاضی، علوم و دروس حفظ کردنی. در واقع این تاکید زیاد باعث شده است که نیمکره چپ مغز برخی معامله گران رشد بیش از حدی نسبت به نیمکره راست مغز آن ها داشته باشد. شناخت نیمکره غالب مغز برای انجام یک معامله مطلوب مهم است، اما آگاهی از نیمکره غیر غالب نیز به همان اندازه مهم است؛ خصوصا اگر آن نیمکره، نیمکره راست باشد.

بهترین راه برای تصمیم گیری در حوزه هایی از زندگی که عدم قطعیت در آن حاکم است، استفاده از شهود می باشد.

شهود چیست؟

از نگاه فیسوفان، شهود به معنی توانایی پی بردن به چیزی غریزی، بی نیاز از استدلال آگاهانه و یا نتیجه گیری بدون نیاز به اثبات و استدلال است.

برای درک بهتر این مسئله یک ورزشکار حرفه ای را در نظر بگیرید که تمرین زیادی انجام داده است؛ او با حریف های مختلفی با سبک های متفاوت بازی کرده است و این امر باعث شده به دلیل تکرار زیاد، حس شهودی خود را تقویت کرده و در هر بازی حرکت بعدی حریف خود را پیش بینی کند. به عنوان مثال اگر شما در برابر حریف های متعددی تنیس بازی کنید؛ سبک بازی آن ها را یاد خواهید گرفت و در نهایت برای ضربه زدن، حتی فکر هم نمی کنید و ضربه بعدی حریف خود را قبل از وقوع، با شهود خود پیش بینی می کنید.

برای انجام معامله مطلوب، باید بین تحلیل نیمکره چپ مغز و شهود نیمکره راست مغز تعادل برقرار باشد.

آینده برای همه ما نامعلوم بوده و اطلاعات درباره آن ناچیز است. تصمیم گیری های ما در زندگی بر اساس همین اطلاعات محدود صورت می گیرد. معامله گری نیز حوزه ای است که با عدم قطعیت همراه است. در نتیجه برای گرفتن تصمیمات معاملاتی درست، بدون شک علاوه بر تفکر منطقی، باید از تفکر شهودی نیز بهره بگیریم.

خطرات معامله بر اساس شهود

اگر چه شهود (ندای درون) ابزار قدرتمندی برای موفقیت یک فرد حرفه ای محسوب می شود؛ اما می تواند برای معامله گران کم تجربه خطرناک باشد، چرا که نیمکره راست مغز معامله گران مبتدی با اصول معاملاتی صحیح پرورش نیافته و آنقدر با تجربه نیست که قضاوت های صحیح انجام دهد. به همین دلیل، واکنش شهودی معامله گران تازه کار اغلب اشتباه است.

شهود زمانی قدرتمند است که از پشتوانه علمی درست و قدرتمندی برخوردار باشد. پس تقدم این امر در پرورش و استفاده درست از نیمکره سمت چپ مغز می باشد. بنابراین، بهترین روش این است که از هر بخش از مغز در کاری استفاده شود که در آن ماهرتر به شمار می رود.

شهودی که با پیش فرض نادرست همراه شود، نتایج نادرستی به بار می آورد. تا پایه و اساس خوبی وجود نداشته باشد، نتیجه خوب حاصل نمی شود.

برای اینکه شهود نیمکره راست مغز به نفع انسان عمل کند، باید با مجموعه کاملی از سناریو های نیمکره چپ که زمینه مناسب را فراهم می کنند، تعلیم داده شود. اگر زمینه نامناسب باشد، شهود حاصل نیز ناقص خواهد بود.

استفاده اشتباه از مغز

سوگیری های شناختی مجموعه ای از غرایز و گرایشات انسان است که از بدو تولد با ما هستند و مغز به شکل فرصت طلبانه ای، آن ها را به کار می برد. این سوگیری ها در بسیاری از موارد به میزان قابل توجهی سودمند هستند، اما در مواقع خاص، به خصوص در امور مالی و معامله گری، می توانند ما را به دام بیاندازند.

بهترین معامله گران بدون تاثیر احساسات تصمیم می گیرند، زیرا آموخته اند که برخی از سوگیری های شناختی را که در طبیعت انسان مشترک است، نادیده بگیرند.

برای مثال، رانندگی محتاطانه، داشتن رژیم غذایی مناسب و مواردی این چنینی باعث افزایش امید به زندگی می شوند. اما در معامله گری، اجتناب از ریسک موجب می شود که به یک معامله گر خوب تبدیل نشوید، چه برسد به اینکه بخواهید معامله گر حرفه ای شوید. سوگیری های شناختی انواع مختلفی دارد اما برخی از آن ها در معامله گری نمود بسیار زیادی دارند.

به عنوان مثال، زیان گریزی یکی از سوگیری هایی است که بسیار از معامله گران درگیر آن هستند. این در صورتی است که معامله گران حرفه ای ضرر را جزء مهم و اجتناب ناپذیر دنیای معامله گری دانسته و آن را بخشی از مسیر معامله گری قلمداد می کنند. نمونه ای دیگر از قوی ترین غرایز مغزمان، پشتکار است.

سرسختی و پشتکار شما را قادر می سازد تا به اهداف دشوار دست یابید. برای معامله گران، پا فشاری هم ضروری است و هم مشکل ساز. زمانیکه بازار رفتار دوستانه ندارد و ضررهای اجتناب ناپذیر رخ می دهند، حساب معاملاتی شما با افت سرمایه مواجه می شود، در این مواقع پا فشاری، توان تحمل این شرایط دشوار را به شما هدیه می دهد.

متاسفانه، پا فشاری می تواند منجر به رفتار آسیب زا نیز شود؛ مثلا در معامله ای بمانید که مدت ها قبل باید اقدام به خارج شدن از آن می کردید. سوگیری های مختلفی نظیر: خود تاییدی، نتیجه گرایی، تازه گرایی وجود دارند که معامله گران حرفه ای از آن ها آگاه هستند و تا حد ممکن تلاش می کنند در دام این سوگیری ها نیافتند.

برای اینکه به معامله گری حرفه ای تبدیل شوید، باید غرایز خود را دوباره آموزش دهید تا بتوانید در شرایط معاملاتی خاص، بر سوگیری های شناختی غلبه کنید.

شهود در معامله گران حرفه ای

شهود به فرآیند تصمیم گیری سرعت می بخشد و زمانی تقویت می شود که چشم زیاد ببیند و به اندازه کافی مدل های ذهنی در اختیار داشته باشد. اما شرط این تقویت شدن همراه بودن با یک رویکرد درست و منطقی معاملاتی است.

اگر تجربه مناسبی نداشته باشید و یا به اندازه کافی مثال های معاملاتی به نیمکره راست مغز خود ارائه نکرده باشید، قادر نخواهید بود با دقت و سرعت، الگوهایی را که یک معامله گر با تجربه به راحتی می بیند، درک کنید.

معامله گران حرفه ای پس از سال ها مشاهده نمودار قیمت و تجربه کردن شرایط متفاوت، مراکز مهارتی و سیستم های عصبی خود را به نحوی آموزش داده اند که برای اتخاذ تصمیم درست، آمادگی کامل را دارند.

این دسته از معامله گران با توجه به اینکه نیمکره سمت راست خود را به خوبی در این سال ها با مثال های متعدد تغذیه کرده اند، حس شهود آن ها پخته تر شده و می توانند به ندای درون خود اعتماد کنند. آن ها هنگامیکه با خطر مواجه می شوند و یا وقتی موقعیت های معاملاتی در بازار زیاد می شود، این موضوع باعث برتری شان شده و می توانند قاطعانه عمل کنند.

عجیب ترین جنبه معامله گری این است که معامله گری دقیقا به این دلیل دشوار است که بسیار ساده است!

آموزش ندای درون و اعتماد به آن

۱- به معامله گری، ساده نگاه کنید!

نیمکره راست مغز باید به گونه ای آموزش ببیند که نمای کلی را مشاهده کند؛ دیدن کل جنگل به اندازه دیدن درختان اهمیت دارد. پس خود را مجبور کنید همه چیز را ساده و سریع انجام دهید.

۲- به نیمکره راست خود اجازه تصمیم گیری بدهید.

بیشتر افرادی که نیمکره چپ مغزشان قوی تر است، به سختی می توانند به شهود خود اعتماد کنند. در این افراد، نیمکره چپ مغز که فرمانده است؛ به دنبال توضیح می گردد و زمانی راضی می شود که نیمکره راست مغز بتواند دلایل کافی را فراهم کند. همانطور که پیشتر گفته شد، شهود نتیجه گیری بدون نیاز به استدلال است و ما بیشتر اوقات چرایی این نتیجه گیری را نمی دانیم. در نتیجه افراد با نیمکره چپ غالب، باید نسبت به افراد دیگر به شهود فرصت پیشرفت بدهند، به آن آموزش داده و از آن بیشتر استفاده کنند.

۳- معامله کنید و بیشتر ببینید.

شبکه های عصبی نیمکره راست مغز باید آموزش ببینند تا الگوهای مورد نیاز برای معامله گری را تشخیص داده و همچنین بتوانند ارتباطات میان داده های مختلف بازار را با دیدی وسیع تر مشاهده کنند. بهترین تمرین برای معامله گری، انجام معامله است.

زمانیکه در حال معامله کردن هستید و نمودارها را رصد می کنید، به علت تکرار زیاد این پروسه به بلوغ چشمی خواهید رسید؛ یعنی مسیر عصبی آن توسط نورون های مغزی شکل گرفته و تشخیص الگوها، فرآیند تصمیم گیری، برقراری ارتباط بین چندین داده و سایر موارد به مراتب سرعت بیشتری پیدا خواهد کرد.

۴- تکنولوژی کامپیوتری

استفاده از کامپیوترها می تواند با سرعت بخشیدن به روند یادگیری، به شما کمک کند که شهود خود را آموزش دهید. این نرم افزارهای معاملاتی با ارائه سریع نمودار های قیمت، ایجاد فیلتر های خاص و… می توانند به فرآیند رشد شهود کمک شایانی بکنند.

۵- رهایی از فشار

یکی از راه های افزایش قاطعیت این است که برای هر تصمیمی که می گیرید، فشار کمتری به خود وارد کنید. با این کاهش فشار قادر خواهید بود سریع تر و با سطح اضطراب پایین تری تصمیم گیری نمایید. این امر به نوبه خود، فضایی برای فرآیند تصمیم گیری شهودی تر، سریع تر و قاطعانه تر مهیا می کند. برخی از راه های کاهش فشار در زیر آورده شده است.

- عدم پا فشاری روی یک تصمیم

در شرایطی که می دانید با گرفتن تصمیم اشتباه نابود نخواهید شد، تصمیم گیری بسیار آسان تر می شود. (رعایت مدیریت سرمایه) اگر در معامله گری روی تصمیم خود بیش از حد پا فشاری نکنید، فشار در تصمیم گیری کاهش یافته و شهود خود را نشان می دهد.

- انعطاف پذیری

اگر منعطف باشید، در صورتیکه مسائل مطابق میل شما پیش نرفت، می توانید برنامه خود را تغییر دهید. با حفظ انعطاف پذیری می توانید علاوه بر کاهش فشار تصمیم گیری، تصمیمات شهودی سریع تری را اتخاذ کنید.

- داشتن برنامه جایگزین

هر آزمایشی می تواند نتایج مثبت و منفی داشته باشد. در معامله گری باید بدانید اگر بازار بر خلاف میل شما حرکت کرد، چه کاری می خواهید انجام دهید. بررسی همه جوانب، تصمیم گیری احتمالی را ساده تر کرده و راحت تر می توانید از شهودتان پیروی کنید.

اساسا فرآیندها و الگوهای تکراری در بازار منجر به احساسات شهودی شده و می توانند باعث ایجاد انواع تجربیات دژاوو شوند. اگر به اندازه کافی چیزی را ببینید، ذهن شما یک نوع فرضیه پیش بینی شده از آنچه در شرف وقوع است به شما خواهد داد.

در نهایت

شهود جزء جدایی ناپذیر موفقیت معامله گران بزرگ است، اما فقط شهود به تنهایی نمی تواند کمک کننده باشد. تفکر شهودی و تفکر تحلیلی مانند دوبال برای پرواز یک معامله گر هستند و حفظ تعادل بین عقل و غریزه برای داشتن بهترین عملکرد واجب است، چرا که شهود شما مصون از خطا نیست و اشتباهاتی را مرتکب خواهد شد.

پس برای اینکه بتوانید نتیجه خوبی در معامله گری بدست آورید، باید از تمام ذهن خود استفاده کنید. این امر منوط به آن است که هر دو نیمکره چپ و راست خود را با متدهای اصولی و درست تربیت کنید تا بهترین نتیجه را دریافت کنید.

شاید دوست داشته باشید

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

اخبار

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

شرکت StarkWare فناوری جدیدی اعلام کرده که «تصدیق بلوکهای بلاکچین بیتکوین از ابتدای پیدایش تا حال» را در قالب یک پرُف (proof) تقریباً ۱ مگابایتی ممکن میکند، البته نه به معنی دانلود کل تاریخچه تراکنشها، بلکه فقط هِدِر بلوکها.

منتشر شده

10 ساعت پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

شرکت استارکور (StarkWare) که در زمینه فناوری پیشرفته دانش صفر (Zero-Knowledge یا ZK) تخصص دارد، از یک دستاورد بزرگ رونمایی کرده است که میتواند اساس تعامل کاربران با شبکه بیتکوین را دگرگون کند. این شرکت موفق به ساخت یک اثبات تأیید (Verification Proof) مبتنی بر دانش صفر از کل بلاکچین بیتکوین شده است که به طرز شگفتانگیزی سبک بوده و به راحتی بر روی دستگاههای موبایل قابل اجراست. این نوآوری به هر کاربری اجازه میدهد تا به طور مستقل و بدون نیاز به سختافزارهای گرانقیمت، تاریخچه بیتکوین را اعتبارسنجی کند.

این اثبات که توسط استارکور توسعه داده شده، تنها ۱ مگابایت حجم دارد. این در حالی است که حجم کامل بلاکچین بیتکوین (Bitcoin) در حال حاضر از مرز ۶۸۰ گیگابایت فراتر رفته است. به گفته عبدالحمید بختا (Abdelhamid Bakhta)، مدیر اکوسیستم در استارکور، این تکنولوژی به کاربران امکان میدهد تا تراکنشها را در کمتر از ۱۰۰ میلیثانیه تأیید کنند. این پیشرفت، تحقق مدرن ایدهای است که برای اولین بار توسط ساتوشی ناکاموتو در وایتپیپر بیتکوین تحت عنوان تأیید پرداخت ساده شده (SPV) مطرح شد و اکنون موانع فنی و مالی را برای میلیونها کاربر از میان برمیدارد.

چگونه ۶۸۰ گیگابایت داده در ۱ مگابایت فشرده میشود؟

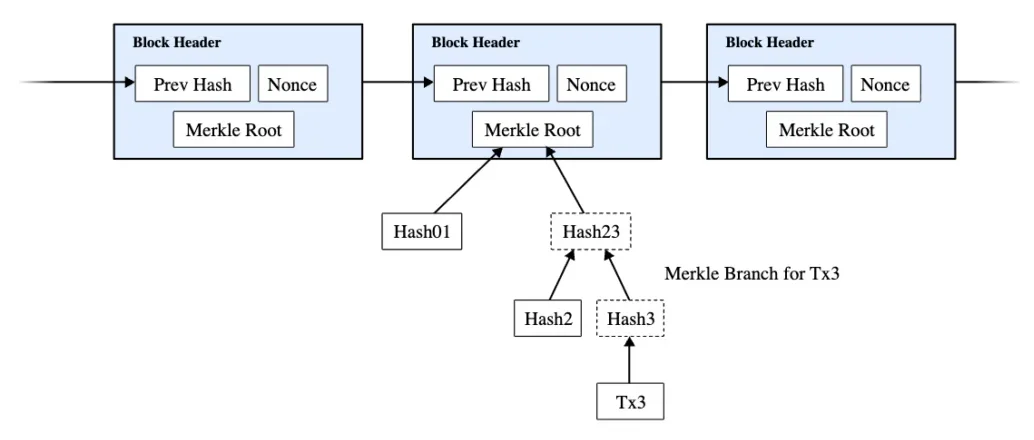

راز این فشردهسازی خارقالعاده در محتوای اثبات نهفته است. این فایل ۱ مگابایتی، تاریخچه کامل و جزئیات تمام تراکنشها را در خود جای نداده است؛ بلکه شامل تمام هدرهای بلاک (Block Headers) از اولین بلاک شبکه (بلاک جنسیس) تا به امروز است. هر هدر بلاک مانند یک شناسنامه برای آن بلاک عمل میکند و حاوی اطلاعات کلیدی زیر است:

- شماره نسخه (Version Number): نسخه نرمافزار بیتکوین که برای استخراج بلاک استفاده شده است.

- ارجاع به بلاک قبلی (Previous Block Reference): پیوندی رمزنگاریشده که زنجیره بلاکها را به هم متصل میکند.

- برچسب زمانی (Timestamp): زمان تقریبی ایجاد بلاک.

- اندازه بلاک (Block Size): حجم بلاک.

- نانس (Nonce): عدد تصادفی که ماینرها برای حل معمای محاسباتی و افزودن بلاک به دفتر کل، آن را پیدا میکنند.

با در اختیار داشتن زنجیرهای از این هدرها، یک کاربر میتواند به طور مستقل و با اطمینان بالا، صحت و اعتبار کل تاریخچه شبکه را بدون نیاز به دانلود صدها گیگابایت داده، بررسی کند.

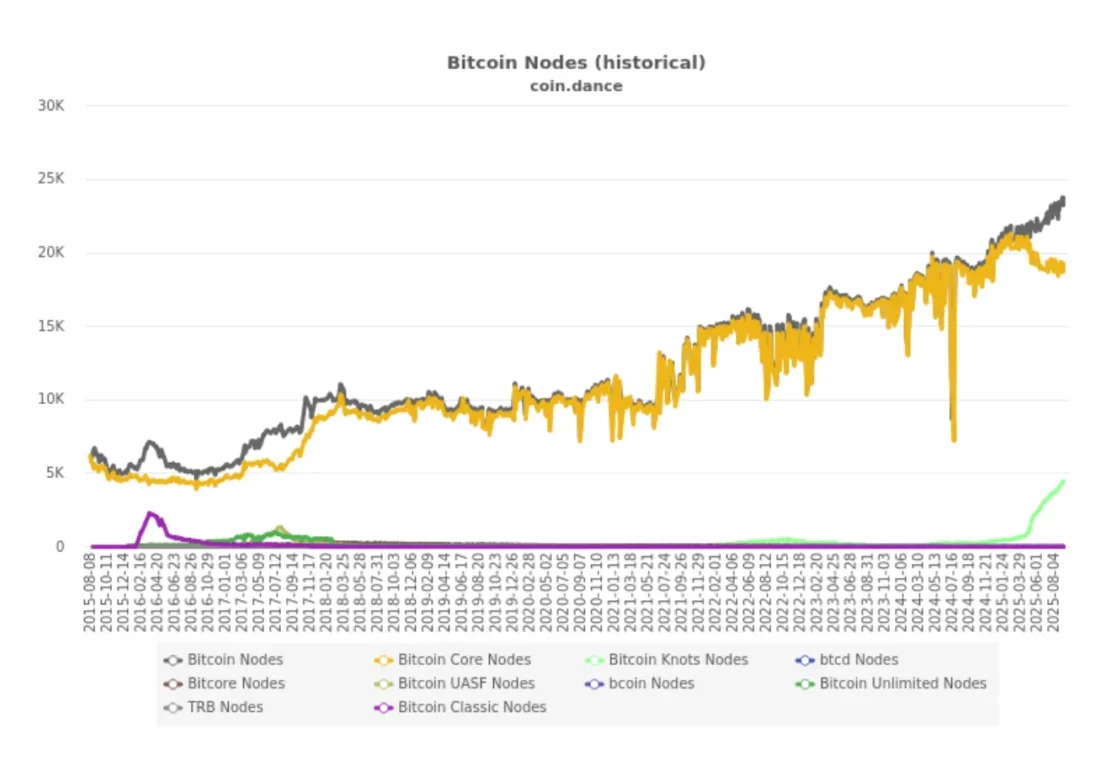

این دستاورد در زمانی ارائه میشود که جامعه بیتکوین درگیر یکی از مهمترین بحثهای داخلی خود، یعنی چالش حفظ تمرکززدایی (Decentralization) در مقابل رشد روزافزون حجم بلاکچین است. یکی از ارزشهای بنیادین بیتکوین این است که اجرای یک نود کامل (Full Node) برای هر کسی با یک کامپیوتر شخصی معمولی امکانپذیر باشد. این دسترسی آسان، تضمینکننده امنیت و مکانیزم اجماع شبکه است که توسط هزاران اپراتور نود مستقل در سراسر جهان اجرا میشود.

با این حال، ظهور پدیدههایی مانند اُردینالز و اینسکریپشنها که امکان ذخیرهسازی دادههای غیرپولی (مانند تصاویر و متن) را روی بلاکچین (Blockchain) فراهم میکنند، این اصل را به چالش کشیدهاند. منتقدان معتقدند این روند باعث «پفکردن» بلاکچین شده و با افزایش سرسامآور حجم دفتر کل توزیع شده (DLT)، نیازمندیهای سختافزاری برای اجرای نود را بالا میبرد. اگر اجرای نود بیش از حد گران شود، شبکه به سمت تمرکزگرایی پیش خواهد رفت و تنها شرکتهای بزرگ و مراکز داده توانایی مشارکت در آن را خواهند داشت که این امر کاملاً با فلسفه وجودی بیتکوین در تضاد است.

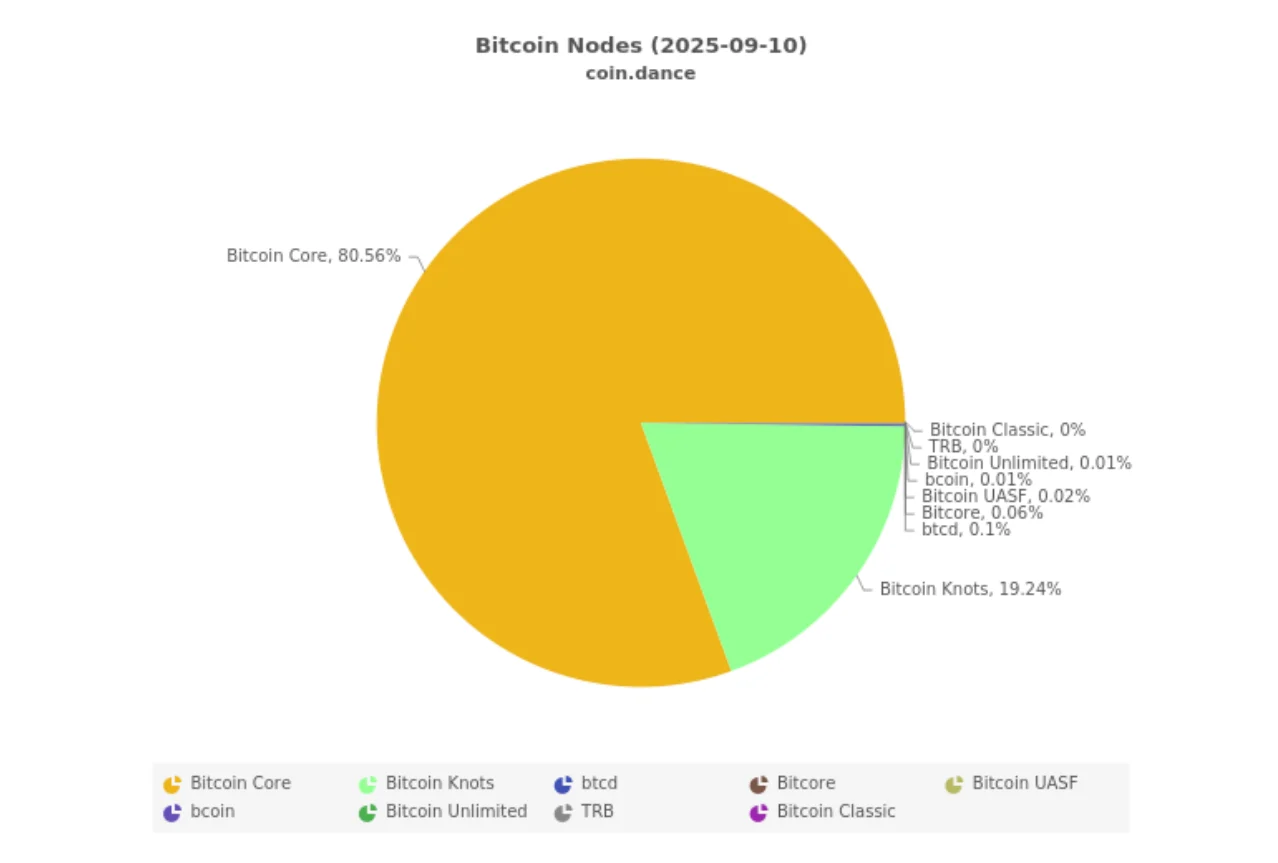

بهروزرسانی Bitcoin Core و طغیان جامعه

این تنش با اعلام برنامههای مربوط به بهروزرسانی آینده نرمافزار Bitcoin Core 30 که برای انتشار در ماه اکتبر برنامهریزی شده، به نقطه جوش خود رسیده است. توسعهدهندگان Bitcoin Core (که نرمافزار مورد استفاده حدود ۸۰٪ از نودهای شبکه است) قصد دارند محدودیت OP_Return را حذف کنند. این قابلیت در حال حاضر حجم دادههای غیرپولی قابل جاسازی در تراکنشها را به ۸۰ بایت محدود میکند که برای ذخیره اکثر محتواهای چندرسانهای امروزی بسیار ناچیز است.

این تصمیم پیشنهادی، موجی از مخالفت را برانگیخته و باعث یک جهش تاریخی در استفاده از Bitcoin Knots شده است. Bitcoin Knots یک نرمافزار جایگزین برای نود بیتکوین است که قابلیتهای شخصیسازی بیشتری را به اپراتورها میدهد؛ از جمله این امکان که خودشان برای میزان دادههای OP_Return که مایل به ذخیره و بازنشر آن هستند، محدودیت تعیین کنند. آمارها نشان میدهد سهم بازار نودهای Knots از حدود ۱٪ در پایان سال ۲۰۲۴، با یک رشد تقریباً عمودی، به نزدیک ۲۰٪ در سال ۲۰۲۵ رسیده است که نشاندهنده واکنش شدید بخشی از جامعه به مسیر پیش روی توسعه بیتکوین است. در این میان، راهکار استارکور میتواند فارغ از این جدالها، قدرت تأیید مستقل را به دست تکتک کاربران بازگرداند.

آموزش

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید.

منتشر شده

11 ساعت پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

اگر معاملهگر یا فعال بازارهای مالی باشید، حتما تجربه کردهاید که یک خبر اقتصادی میتواند ظرف چند دقیقه بازار را زیر و رو کند. مثلا اعلام نرخ بیکاری آمریکا یا تصمیم فدرال رزرو درباره نرخ بهره کافی است تا قیمت دلار، طلا یا حتی بیت کوین نوسان شدیدی پیدا کند. در چنین شرایطی، دانستن زمان دقیق این رویدادها میتواند مرز میان یک معامله سودآور یا پشیمانکننده باشد.

اینجاست که تقویم اقتصادی به عنوان یک ابزار به کمک شما میآید. ابزاری که تمام اتفاقات مهم اقتصادی و مالی جهان را در یک جدول زمانی مشخص نمایش میدهد و به شما کمک میکند همیشه چند قدم جلوتر از بازار باشید. اگر میخواهید بدانید تقویم اقتصادی دقیقا چیست، چه اجزایی دارد و چطور باید از آن استفاده کنید، این مطلب را از دست ندهید.

تقویم اقتصادی (Economic Calendar) چیست؟

یک لیست زمانبندیشده از اعلامیههای اقتصادی، دادههای کلان، سخنرانیهای مقامات مالی و انتشار شاخصهای اقتصادی مثل نرخ بهره، تورم، بیکاری، تولید ناخالص داخلی و … است. علاوه بر این معمولاً زمان بیانیه های بانک مرکزی، سخنرانی های سیاست گذاران پولی و انتخابات را فهرست می کند.

بیشتر تقویم های اقتصادی منتشر شده شامل نوع داده مثل نرخ بیکاری، نتیجه قبلی که منتشر شده بود و انتظارات اجماع بازار برای نتیجه آتی می شوند. باید توجه داشت که نوع انتشار به طور کلی بسته به اینکه چه تاثیری می تواند داشته باشد؛ بصورت زیاد، متوسط، کم یا بدون تاثیر، کد گذاری می شود.

برای مثال، تصور کنید بانک مرکزی اروپا (ECB) قرار است درباره نرخ بهره (Interest Rate) جلسه برگزار کند. این تصمیم میتواند ارزش یورو را به شدت تحت تاثیر قرار دهد. اگر شما معاملهگر بازار فارکس باشید و این تاریخ را ندانید، ممکن است در میانه یک معامله ناگهان با نوسانی شدید روبهرو شوید و فرصت مدیریت آن را از دست بدهید. اما وقتی به تقویم اقتصادی نگاه میکنید، میبینید که این رویداد دقیقا چه روز و ساعتی اتفاق میافتد و میتوانید از قبل برایش برنامهریزی کنید.

تقویم اقتصادی نه فقط برای معاملهگران حرفهای، بلکه برای هر فردی که در بازارهای مالی فعالیت میکند (از بورس و فارکس گرفته تا ارزهای دیجیتال) یک ابزار ضروری است. حتی سرمایهگذاران بلندمدت هم با نگاه به این تقویم میتوانند تصمیمهای دقیقتری برای مدیریت پرتفوی خود بگیرند.

اگر انتشار داده اقتصادی تأثیر کمی داشته باشد، آنگاه جفت ارز حرکتی نداشته و یا واکنشی جزیی نسبت به نتیجه از خود نشان خواهد داد. اما اگر در رویدادی با تأثیر متوسط، نتیجه نهایی با چیزی که انتظار می رفت خیلی تفاوت داشته باشد، باعث می شود جفت ارز به میزان بیشتری تغییر کند. زمانی که انتشار داده ها به طور قابل توجهی بیشتر یا کمتر از نتیجه مورد انتظار بازار باشند، به خصوص زمانی که صحبت از داده هایی با تأثیر بالا باشد، جفت ارز مرتبط تمایل بیشتری به حرکت دارد و بازار نوسانات قابل توجهی را در این فرآیند تجربه می کند.

چرا تقویم اقتصادی مهم است؟

- تقویم اقتصادی مانند یک نقشه راه است که مسیر حرکت بازارها را روشنتر میکند و شما را از غافلگیریهای ناگهانی نجات میدهد. به این ترتیب شما میتوانید تصمیمات معاملاتی خودتان را بر پایه اطلاعات موثق بگیرید.

- انتشار دادههای اقتصادی میتواند باعث نوسانات شدید در بازارهای مالی شود. برای مثال، اگر نرخ تورم بالاتر از حد انتظار اعلام شود، سرمایهگذاران انتظار افزایش نرخ بهره خواهند داشت و همین موضوع میتواند بازار سهام یا ارزهای دیجیتال را تحت تاثیر قرار دهد.

- بدون تقویم اقتصادی، بسیاری از تصمیمها بر اساس حدس و گمان گرفته میشود. معاملهگرانی که فقط با تحلیل تکنیکال کار میکنند، ممکن است در لحظه انتشار یک خبر بزرگ، گرفتار نوسانات غیرمنتظره بازار شوند. در حالیکه کسی که تقویم اقتصادی را دنبال میکند، میداند چه زمانی باید محتاطتر باشد یا حتی برای شکار فرصتهای جدید آماده شود.

- یکی از مهمترین مزیتهای تقویم اقتصادی، مدیریت ریسک است. اگر قبل از انتشار یک داده مهم پوزیشن باز دارید، میتوانید حجم معاملات خود را کاهش دهید، حد ضرر تنظیم کنید یا حتی معامله را ببندید تا از ضررهای سنگین جلوگیری شود.

- استفاده از تقویم اقتصادی به شما امکان میدهد استراتژیهای کوتاهمدت و بلندمدت خود را بر اساس دادههای واقعی طراحی کنید. به این ترتیب، معاملات شما نظم بیشتری پیدا میکند و احتمال موفقیت بالاتر میرود.

- بسیاری از ضررها به دلیل تصمیمات عجولانه و احساسی اتفاق میافتد. وقتی بدانید چه چیزی در راه است، آرامش بیشتری خواهید داشت و کمتر اسیر ترس یا طمع میشوید.

اجزای اصلی یک تقویم اقتصادی

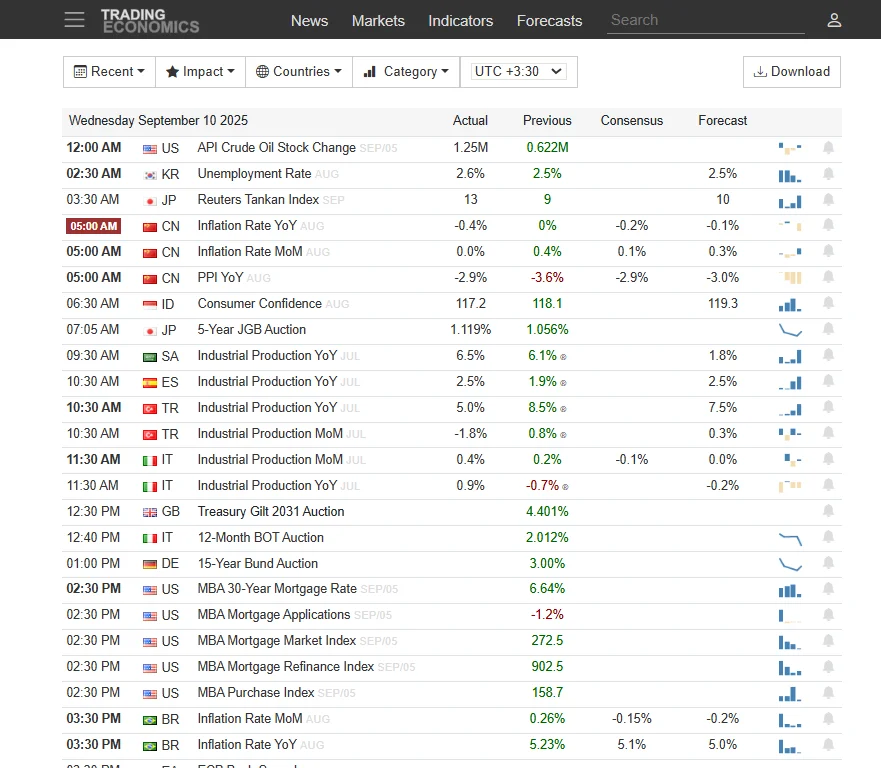

وقتی وارد یک تقویم اقتصادی مثل Trading Economics یا Investing.com میشوید، در نگاه اول ممکن است جدول شلوغی ببینید که پر از عدد و کلمه است. اما اگر بدانید هر ستون چه معنایی دارد، کار با آن بسیار ساده خواهد شد. در ادامه تکتک اجزای اصلی این جدول که از وبسایت تریدینگ اکونومیکس آورده شده را توضیح میدهیم.

در قسمت بالای جدول بخشی برای فیلتر کردن نتایج آورده شده است. گزینه «Recent» فیلتری برای نشان دادن رویدادهای اخیر است و فقط موارد نزدیک به زمان فعلی را نشان میدهد. اگر میخواهید مثلا رویدادهای اقتصادی چند ماه دیگر را ببینید کافی است این فیلتر را تغییر دهید.

با استفاده از گزینه «Impact» شما میتوانید این رویدادهای اقتصادی را بر اساس سطح اهمیت آن ها دستهبندی کنید. تریدینگ اکونومیکس سه دستهبندی دارد. رویدادهای یک ستاره، دو ستاره و سه ستاره که طبیعتا اهمیت آن ها بر اساس تعداد ستاره افزایش مییابد.

قسمت «Countries» امکان فیلتر کردن بر اساس کشور یا اقتصاد موردنظر را فراهم میکند. مثلا اگر قصد دارید فقط شاخصهای اقصتادی کلان آمریکا را ببینید، کافی است روی این گزینه کلیک کرده و «United States» را انتخاب کنید.

فیلتر «Category» دستهبندی رویدادها را نمایش میدهد. مثلا شما میتوانید در این فیلتر گزینه «Prices & Inflation» را انتخاب کرده و فقط دادههای تورمی را مشاهده کنید.

بخش «UTC +3:30» نیز برای تعیین منطقه زمانی است. شما میتوانید منطقه زمانی خودتان (تهران-ایران) را تنظیم کنید تا ببینید دقیقا رویداد موردنظرتان در چه ساعتی به وقت ایران رخ میدهد.

- تاریخ و ساعت

اولین چیزی که در تقویم اقتصادی به چشم میآید، ستون زمان انتشار است. در این بخش دقیقا مشخص میشود که هر رویداد چه روز و ساعتی منتشر خواهد شد. اهمیت این قسمت بسیار بالاست، چون بازارها معمولا درست در همان لحظه انتشار خبر واکنش نشان میدهند. مثلا اگر در ساعت ۴:۰۰ صبح «شاخص اعتماد مصرفکننده استرالیا» منتشر شود، معاملهگران بازار فارکس در همان دقیقه باید آماده واکنش باشند.

همانطور که گفتیم، ساعت تقویم معمولا بر اساس منطقه زمانی قابل تغییر است. مثلا شما میتوانید آن را روی «تهران (UTC+3:30)» تنظیم کنید تا دقیقاً با ساعت محلی خودتان هماهنگ باشد.

- کشور

در ستون بعدی، پرچم و کد کشور (مثلاً GB = بریتانیا، AU = استرالیا، MX = مکزیک) قرار دارد که نشان میدهد داده متعلق به کدام اقتصاد است. گاهی اوقات هم رویدادها مربوط به یک بلوک منطقهای خاص مثلا اروپا (EA = Euro Area) هستند. در این صورت آن داده را باید به عنوان یک شاخص منطقهای و نه مربوط به یک کشور واحد تفسیر کرد.

- عنوان رویداد

این ستون عنوان خبر یا شاخص اقتصادی را نشان میدهد. گاهی هم کنار این عنوان، مخفف ماه میلادی (مثل AUG، SEP) دیده میشود که نشان میدهد داده مربوط به کدام ماه است. شناخت هر شاخص اهمیت زیادی دارد، چون هرکدام اثر متفاوتی روی بازار میگذارند.

اما نکته مهم اینجاست که همه رویدادها عددی و آماری نیستند. بعضی از آن ها بیشتر کیفی هستند و باید با توجه به ماهیتشان تفسیر شوند. برای درک بهتر، به چند نمونه نگاه کنیم:

- شاخصهای آماری (عددمحور)

مثل نرخ بیکاری (Unemployment Rate)، شاخص قیمت مصرف کننده (CPI)، یا تولید ناخالص داخلی (GDP). اینها همیشه یک عدد مشخص دارند که میتوان آن را با مقدار قبلی و پیشبینی بازار مقایسه کرد.

- سخنرانیها (Speech)

مثلا «سخنرانی رئیس فدرال رزرو». این نوع رویداد عدد ندارد، بلکه مهم محتوای صحبتهاست. اگر لحن سخنران به سمت سیاست انقباضی (افزایش نرخ بهره) باشد، بازار واکنش منفی به داراییهای پرریسک نشان میدهد. اگر لحن انبساطی باشد، میتواند باعث رشد بازار سهام یا ارزهای دیجیتال شود.

- حراج اوراق (Auction)

مثل «حراج اوراق ۱۰ ساله آمریکا» یا «حراج اوراق خزانه ژاپن». اینجا اعداد مربوط به بازده (Yield) یا حجم اوراق فروختهشده اهمیت دارند. بالا رفتن بازده معمولا نشانه افزایش هزینه استقراض دولت و احتمال بالا رفتن نرخ بهره است.

- شاخصهای نظرسنجی و اعتماد (Survey/Confidence Index)

مثل «شاخص اعتماد مصرفکننده» یا «شاخص مدیران خرید (PMI)». اینها با پرسشنامه از فعالان اقتصادی یا مصرفکنندگان تهیه میشوند و بازتابدهنده چشمانداز آینده هستند.

ستون Previous نشاندهنده نتیجه گزارش قبلی است. مثلا اگر شاخص بیکاری ماه گذشته ۸٪ بوده، این عدد در ستون Previous نمایش داده میشود. این بخش برای مقایسه روند بسیار مهم است، چون بازار همیشه تغییرات نسبت به گذشته را در نظر میگیرد.

در قسمت (Consensus / Forecast) دو ستون پیشبینی تحلیلگران و اقتصاددانان درباره آن شاخص یا داده اقتصادی آورده میشود. اما چه تفاوتی با هم دارند؟

Consensus یا اجماع در واقع میانگین پیشبینی جمعی تحلیلگران، اقتصاددانها و موسسات مالی است. یعنی چندین منبع معتبر پیشبینی خود را درباره یک شاخص اعلام میکنند و تقویم اقتصادی میانگین یا اجماع آنها را نمایش میدهد.

Forecast گاهی به همان معنی Consensus به کار میرود، اما در بعضی تقویمها (مثل Trading Economics) یک تفاوت کوچک دارد:

- Forecast معمولاً پیشبینی اختصاصی خود سایت یا موسسه منتشرکننده تقویم است.

- در حالی که Consensus نماینده پیشبینی کلی بازار و تحلیلگران مختلف است.

در ستون (Actual) مقدار واقعی در لحظه انتشار خبر بهروزرسانی میشود و عدد واقعی گزارش را نشان میدهد. در حقیقت، مهمترین بخش برای معاملهگران همین ستون است، چون مستقیما رفتار بازار را شکل میدهد.

بعضی تقویمها مثل Trading Economics در کنار هر شاخص نمودارهای کوچکی نمایش میدهند. این نمودار روند تاریخی آن شاخص را نشان میدهد (مثلا تغییرات نرخ بیکاری در چند ماه گذشته). با نگاه سریع به این بخش میتوانید متوجه شوید وضعیت در حال بهبود یا بدتر شدن است.

طبق ستون اول متوجه میشویم که شاخص قیمت تولیدکننده (PPI) آمریکا ساعت ۴ بعد از ظهر به وقت محلی منتشر میشود. به طور کلی، شاخصهای اقتصادی را میتوان در بازه زمانیهای مختلفی ارزیابی کرد. منظور از MoM بازه زمانی ماهانه است و YoY تغییرات کل یک سال نسبت به سال قبل را نشان میدهد.

در سطر اول که مربوط به شاخص PPI اصلی در بازه ماهانه است، میبینیم که مقدار قبلی ۰.۹٪ ثبت شده است. این یعنی در ماه گذشته قیمت تولیدکنندهها نسبت به ماه ماقبلش ۰.۹٪ افزایش داشته است. در ستون Forecast پیشبینی تریدینگ اکونومیکس برای این ماه ۰.۳٪ است و Consensus که میانگین پیشبینی اقتصاددانان و تحلیلگران مختلف را نشان میدهد ۰.۴٪ ثبت شده است. مقدار Actual یا واقعی هم هنوز منتشر نشده و به همین دلیل این ستون خالی مانده و در لحظه انتشار شاخص پر میشود.

چطور از تقویم اقتصادی استفاده کنیم؟

این بخش مهمترین قسمت مقاله است، چون فقط دانستن اینکه رویدادها چه زمانی هستند کافی نیست؛ باید بدانید چطور از این اطلاعات استفاده کنید.

- برنامهریزی هفتگی: در ابتدای هفته به تقویم اقتصادی نگاه کنید و رویدادهای مهم (مثل NFP یا تصمیم نرخ بهره) را علامت بزنید. این کار به شما کمک میکند از قبل آماده باشید.

- ترکیب با تحلیل تکنیکال: اگر میبینید یک خبر مهم نزدیک است، سطوح حمایت و مقاومت نمودار را بررسی کنید. مثلا اگر خبر منفی بیاید و بازار به حمایت نزدیک باشد، احتمال شکستن حمایت بیشتر میشود.

- استراتژی معاملاتی متناسب با خبر: بعضی معاملهگران قبل از انتشار خبر، از بازار خارج میشوند تا ریسک نکنند. برخی دیگر ترجیح میدهند منتظر بمانند و پس از انتشار داده و مشخص شدن جهت بازار وارد معامله شوند.

- مدیریت حجم و حد ضرر: در زمانهایی که احتمال نوسان شدید وجود دارد، بهتر است حجم معامله کمتر شود یا حد ضرر نزدیکتر قرار بگیرد.

- ثبت تجربهها: بهترین راه برای یادگیری استفاده از تقویم اقتصادی، تجربه شخصی است. بعد از هر رویداد مهم یادداشت کنید بازار چگونه واکنش نشان داد و استراتژی شما چقدر موفق بود.

تقویم اقتصادی را از کجا ببینیم؟

امروزه دهها وبسایت معتبر وجود دارد که تقویم اقتصادی رایگان و بهروزی ارائه میدهند. برخی از بهترین منابع عبارتاند از:

- Trading Economics: همه رویدادها، نرخ بهره، قیمتها و تورم، بازار کار، رشد تولید ناخالص داخلی، تجارت خارجی، دولت، اعتماد تجاری، احساسات مصرفکننده، بازار مسکن.

- Investing.com: تقویم اقتصادی همزمان با اعلام رویدادهای اقتصادی، شاخصها را دریافت کنید و تأثیر فوری آنها بر بازار جهانی را مشاهده کنید – از جمله رویدادهای قبلی، …

- Forex Factory: با تقویم اقتصادی فارکس محور، رویدادهای تأثیرگذار بر بازار را خیلی قبل از وقوع پیشبینی کنید.

- TradingView: تقویم اقتصادی آخرین و رویدادهای اقتصادی آینده را نشان میدهد که میتوانند بر داراییها، مناطق و بازارهای جهانی خاصی تأثیر بگذارند.

- FXStreet: تقویم اقتصادی لحظهای، رویدادها و شاخصهای اقتصادی سراسر جهان را پوشش میدهد.

- MyFxBook: تقویم اقتصادی به صورت آنی که تمام رویدادها و اطلاعیههای اقتصادی را پوشش میدهد. مقادیر تاریخی، قبلی، اجماعی و واقعی هر شاخص را مشاهده کنید.

همچنین بروکرهای فارکس هم معمولاً تقویم اقتصادی روی سایت خود دارند.

در انتها

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید. در دنیایی که ثانیهها حرف اول را میزنند، اطلاع از آنچه در راه است، برگ برنده شماست. با استفاده منظم از این ابزار، دیگر از نوسانات ناگهانی غافلگیر نخواهید شد و میتوانید با اطمینان بیشتری برای آینده سرمایهگذاری خود برنامهریزی کنید.

به یاد داشته باشید، موفقیت در بازارهای مالی تنها به تحلیل نمودارها محدود نمیشود. تسلط بر اطلاعات و درک وقایع کلان اقتصادی، مکمل تحلیل تکنیکال است و شما را در مسیری قرار میدهد که به جای دنبال کردن بازار، آن را پیشبینی کنید. به همین خاطر توصیه میکنیم که از همین امروز، استفاده از تقویم اقتصادی را به یکی از عادتهای معاملاتی خود تبدیل کنید.

سودآوری و معامله گری بصورت مداوم در بازار می تواند بسیار چالش برانگیز باشد، و واقعیت مسلم این است که اکثر معامله گران خرد معمولا پول خود را در این بازار از دست می دهند. با این وجود، با یک برنامه معاملاتی جامع، ابزارهای مناسب و دانش کافی از بازار ارز، شانس موفقیت شما به عنوان یک معامله گر به میزان قابل توجهی افزایش می یابد.

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

تراست ولت امکان معامله سهام های توکنیزه (RWA) را برای کاربران فعال کرد

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

آیا تحلیل تکنیکال بهتنهایی در بازار رمز ارزها سودآور است؟

کوینبیس توکن اتنا (ENA) را به رودمپ خود اضافه کرد

در ۲ ماه اخیر بیش از ۱۰٪ پروژهها ناپدید شدهاند!

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

تراست ولت امکان معامله سهام های توکنیزه (RWA) را برای کاربران فعال کرد

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

سریال پول به زبان ساده (Money, Explained) قسمت پنجم (آخر)

سریال پول به زبان ساده (Money, Explained) قسمت چهارم

سریال پول به زبان ساده (Money, Explained) قسمت سوم

سریال پول به زبان ساده (Money, Explained) قسمت دوم

سریال پول به زبان ساده (Money, Explained) قسمت اول

مستند دیپ وب (Deep Web) 2015

مستند شغل داخلی (Inside Job) بحران مالی

مارجین کال (Margin Call)

فیلم بازیکن شماره یک آماده (Ready Player One)

فیلم مرد آزاد (Free Guy)

![مستند کریپتوپیا [Cryptopia]، بیت کوین، بلاکچین و آینده اینترنت](https://investorent.xyz/wp-content/uploads/مستند-کریپتوپیا-Cryptopia-80x80.webp)

مستند کریپتوپیا (Cryptopia)

برای ارسال نظر باید وارد شوید ورود