بلاکتوپیا

داستان واقعی ۱۰ تریدر موفق، آیا میتوان از ترید به ثروت رسید؟

مسیر رسیدن به ثروت از طریق ترید آسان نیست و نیازمند دانش، تجربه و مدیریت ریسک است. برخی از معاملهگران موفق توانستهاند با استراتژیهای مناسب و مدیریت سرمایه، درآمد قابل توجهی کسب کنند.

منتشر شده

9 ماه پیشدر

توسط

روکو (Rocco)

بازار فارکس (Forex) برای بسیاری از معاملهگران به میدان جنگی تبدیل شده که در آن رؤیاهای بزرگِ آزادی مالی، با هر شکست متوالی کمرنگتر میشود. این مسیر، مملو از فراز و نشیبهایی است که گاهی حتی سرسختترین افراد را هم از ادامه راه دلسرد میکند؛ معاملهگرانی که حسابهایشان را بارها از دست دادهاند و با تردید به استراتژیها نگاه میکنند، دیگر انگیزهای برای ادامه پیدا نمیکنند. دیدن افرادی که تنها ادعای موفقیت میکنند اما حاضر نیستند حتی یک استیتمنت ساده ارائه دهند، باعث شده بسیاری تصور کنند موفقیت واقعی در فارکس چیزی جز توهم و خیالپردازی نیست.

اما اگر کمی عمیقتر نگاه کنیم، متوجه میشویم که پشت پرده این دنیای پرنوسان، معاملهگران واقعی و موفقی هستند که از همان مسیر دشوار و طاقتفرسایی که امروز شما در میانه آن هستید، بهسلامت عبور کردند. افرادی که نه سرمایه عظیمی داشتند و نه شانس خارقالعادهای؛ بلکه با صبوری، استمرار در یادگیری و قدرت ذهنی بالا از دل سختترین شکستها به موفقیتهای بزرگی رسیدهاند. در این مقاله، داستان زندگی این معاملهگران را خواهید خواند؛ داستانهایی واقعی و الهامبخش که به شما یادآوری میکنند «موفقیت» در فارکس گرچه دشوار است، اما قطعاً ممکن است.

در این مقاله بهطور هدفمند از ذکر داستان موفقیت تریدرهای نهادی و حرفهای، که امکانات مالی و زیرساختهای قدرتمند در اختیار دارند، خودداری کردیم. در عوض، تمرکز خود را روی معاملهگران خردی گذاشتیم که دقیقاً از همان نقطهای شروع کردند که امروز شما در آن هستید: سرمایهای محدود، بدون پشتوانههای نهادی، و با چالشهایی که هر تریدر تازهکاری آنها را تجربه میکند. هدف ما این است که نشان دهیم موفقیت واقعی در بازارهای مالی، حتی برای تریدرهایی با سرمایه و امکانات محدود، با صبر، یادگیری مستمر، و مدیریت ریسک دقیق دستیافتنی است.

۱. تیم گریتانی؛ از یک حساب ۱۵۰۰ دلاری تا سود میلیون دلاری

سال ۲۰۱۰ بود. تیم گریتانی، دانشجوی جوان آمریکایی، زندگی مالی چندان درخشانی نداشت؛ درست مثل هزاران دانشجوی دیگر. نه سرمایه چندانی داشت، نه خانوادهای ثروتمند، و نه آشنایی خاصی با والاستریت. تنها پساندازش ۱۵۰۰ دلار بود، و یک لپتاپ قدیمی که در خوابگاهش استفاده میکرد.

تیم تصمیم گرفته بود شانس خود را در بازاری بیازماید که بسیاری حتی جرأت ورود به آن را نداشتند: بازار سهام پنی (Penny Stocks)؛ سهام شرکتهای بسیار کوچک و ارزان قیمت که اغلب زیر ۵ دلار معامله میشوند. سهامی پرنوسان، کمحجم و بسیار پرریسک. برای خیلیها، این بازار به قمار شباهت دارد، اما برای تیم گریتانی، این یک فرصت بود. فرصتی که میتوانست به قیمت از دست دادن تمام سرمایهاش تمام شود یا شاید زندگیاش را تغییر دهد.

شروع کارش چندان امیدوار کننده نبود. در همان هفتههای اول، بخش زیادی از همان ۱۵۰۰ دلار اندکش را از دست داد. احساس کرد شکست خورده، اما به جای تسلیم شدن، تصمیم گرفت بفهمد دقیقاً چه چیزی اشتباه پیش میرود. تیم از آن روز به بعد، دفترچهای برای ثبت تکتک معاملاتش درست کرد. هر معامله را با جزئیات دقیق تحلیل میکرد؛ از دلایل ورود تا اشتباهات خروج. به قول خودش: «باید میفهمیدم بازار چه زبانی حرف میزند.»

کمکم، استراتژی خودش را بر پایه تحلیل دقیق الگوهای معاملاتی بنا کرد. او متوجه شد سهام پنی، به دلیل حجم معاملاتی (Volume) پایین و علاقه معاملهگران تازهکار، بهشدت مستعد هیجان و حرکات انفجاری هستند. به همین دلیل از دو استراتژی کلیدی استفاده کرد:

او به دنبال سهامهایی بود که بعد از یک جهش بزرگ و غیرطبیعی، نشانههایی از بازگشت و سقوط سریع را نشان میدادند. تیم با تحلیل حجم، رفتار معاملهگران و نقاط مقاومت روانی، به دنبال فرصتهای ناب بازگشتی میگشت.

او همچنین بر روی سهمهایی که در آستانه شکست (بریکاوت) مقاومتهای تکنیکال بودند، سرمایهگذاری میکرد.

با گذشت زمان، گریتانی این تکنیکها را با مدیریت ریسک دقیق همراه کرد. برای هر معامله حداکثر میزان ضرر را تعریف کرده بود و هیچگاه اجازه نمیداد هیجان معاملات، از کنترل خارج شود.

تلاشها و نظم ذهنی تیم کمکم جواب داد. بعد از ماهها معامله، سرانجام نتایج درخشان ظاهر شدند. حساب کوچک ۱۵۰۰ دلاریاش شروع به رشد کرد؛ اول به ۱۰ هزار، سپس به ۵۰ هزار و بعد به ۱۰۰ هزار دلار رسید. و بعد از حدود سه سال تلاش بیوقفه، در سال ۲۰۱۳ تیم گریتانی موفق شد سرمایهاش را به یک عدد جادویی برساند: ۱ میلیون دلار.

درسهایی که از تیم گریتانی میتوان گرفت:

- شروع کوچک، مانعی برای موفقیت نیست، او نشان داد که میتوان با سرمایهای اندک شروع کرد و به موفقیتی بزرگ رسید، اگر نظم، پشتکار و استراتژی درستی داشته باشید.

- شکستها بهترین معلم هستند. تیم در ابتدای مسیر، بخش مهمی از سرمایه خود را از دست داد، اما آن شکستها به بزرگترین درسهای زندگی او تبدیل شدند.

- استراتژی واضح و نظم شخصی از همهچیز مهمتر است، موفقیت او نه بر پایه شانس، بلکه نتیجه تحلیل دقیق، استراتژی منظم و مدیریت ریسک حسابشده بود.

- ثبت معاملات، سرمایهای برای آینده است، یادداشتهای دقیق او از هر معامله، بزرگترین سرمایهاش برای رشد و پیشرفت شد.

- شفافیت، اعتماد میآورد. بر خلاف بسیاری از تریدرهای مدعی، گریتانی با انتشار استیتمنتهای واقعی، اعتماد هزاران نفر را جلب کرد و الهامبخش آنها شد.

۲. الویس جاستیس بدی؛ پزشکی که مسیرش به دنیای میلیوندلاری فارکس ختم شد

وقتی الویس جاستیس بدی، دانشجوی پزشکی اهل غنا، در کلاس درس دانشگاه پزشکی سیبری در روسیه نشسته بود، احتمالاً هیچکدام از همکلاسیهایش تصور نمیکردند که این دانشجوی آرام و کنجکاو، روزی به یکی از مشهورترین تریدرهای آفریقایی تبدیل شود. الویس با اینکه در دنیای پزشکی آیندهای روشن داشت، علاقه عجیبی به دنیایی متفاوت پیدا کرده بود: بازار پرنوسان فارکس.

ماجرا از یک اتفاق ساده شروع شد؛ در یک بعدازظهر زمستانی در خوابگاه دانشجوییاش، الویس با مفهوم «فارکس» در یک مقاله اینترنتی آشنا شد. ابتدا تنها کنجکاو بود، اما هرچه عمیقتر میشد، بیشتر شیفتهٔ این بازار جهانی با گردش روزانهٔ میلیارد دلاری میشد. خودش بعدها گفت:

“در پزشکی یاد گرفته بودم که هیچ موفقیتی بدون پشتکار و تحلیل دقیق ممکن نیست؛ در فارکس هم همین قانون صادق بود.”

الویس اولین حساب معاملاتیاش را تنها با ۲۰۰ دلار افتتاح کرد؛ مبلغی که شاید برای دیگران فقط یک آزمایش کوچک بود، اما برای او فرصتی واقعی بود. روزهای اول، طبیعی بود که بازار به او درسهایی سخت بدهد. گاهی ضرر میکرد و گاهی سودهایی اندک به دست میآورد؛ ولی هرگز تسلیم نشد. او بعد از هر معامله ساعتها وقت میگذاشت، اشتباهاتش را یادداشت میکرد و استراتژی خود را بهبود میبخشید.

نقطه عطف مسیر الویس زمانی بود که توانست در مدت تنها چند روز، حساب معاملاتی ۲۰۰ دلاریاش را به ۹۰۰۰ دلار برساند. این موفقیت اتفاقی نبود؛ نتیجه تحلیلهایی بود که شبها تا صبح پای نمودارها انجام داده بود. از اینجا بود که الویس فهمید بازار فارکس چیزی بیش از یک سرگرمی است؛ میتوانست زندگی او را تغییر دهد.

طی سالهای بعد، معاملات الویس نهتنها ادامه یافت، بلکه به موفقیتهای بزرگتر و مستمرتری رسید. در مارس ۲۰۲۳، او برداشت قابلتوجهی به مبلغ ۲۶٬۳۷۰ دلار از حساب معاملاتیاش داشت و به عنوان یکی از چهار تریدر برتر جهانی آن ماه شناخته شد. این دستاوردها برایش نه فقط ثروت مالی، بلکه اعتبار و شهرتی کمنظیر نیز به ارمغان آورد.

الویس در همان سال، هدفی جسورانه برای خودش تعیین کرد: ساخت یک حساب معاملاتی با سرمایه یک میلیون دلاری. بسیاری فکر میکردند این هدف بیش از حد بلندپروازانه است؛ اما او فقط یک چیز در ذهن داشت: «موفقیت واقعی در ذهن شروع میشود و در عمل ادامه مییابد». پس از چند ماه معامله مستمر، این هدف نیز محقق شد و او توانست یک حساب یکمیلیون دلاری ایجاد کند.

اما الویس فقط به فکر موفقیت خودش نبود. در سال ۲۰۲۰، آکادمی Serendipity Trading را راهاندازی کرد تا آموختههایش را در اختیار صدها معاملهگر دیگر در آفریقا و اروپا قرار دهد. آموزشهایی که بر اساس تجربه واقعی، تحلیلهای عملی و مدیریت ریسک (Risk management) بنا شده بود.

موفقیتهای الویس در سال ۲۰۲۴ به اوج رسید؛ زمانی که در مراسمی بینالمللی در آلمان، جایزه بهترین تریدر آفریقایی در اروپا به او تعلق گرفت. این جایزه نه تنها برای موفقیت مالیاش، بلکه برای اثرگذاری مثبت و ملموس او در افزایش سواد مالی در جوامع آفریقایی بود.

درسهایی از مسیر الویس جاستیس بدی:

- شروع کوچک، موفقیت بزرگ. الویس از یک حساب ۲۰۰ دلاری شروع کرد و نشان داد موفقیتهای بزرگ با قدمهایی کوچک آغاز میشوند.

- تحلیل و پشتکار مهمتر از شانس است. موفقیت او نه بر پایه شانس، بلکه نتیجه تحلیل دقیق بازار و تمرکز بر مدیریت ریسک بود.

- یادگیری مداوم و اصلاح اشتباهات. تبدیل سرمایه کم به مبالغ قابل توجه تنها از طریق یادگیری مستمر و اصلاح دائمی استراتژیها ممکن شد.

- تعهد به جامعه و آموزش. الویس معتقد بود که موفقیت واقعی زمانی کامل میشود که آن را با دیگران به اشتراک بگذاری و نسلهای بعدی را نیز پرورش دهی.

الویس جاستیس بدی امروز نمادی الهامبخش برای تریدرهای جوانی است که در ابتدای مسیر، خود را با سرمایهای اندک تنها میبینند. داستان او اثباتی است بر این حقیقت ساده اما مهم که اگر به خودتان، به پشتکارتان و به رویاهایتان باور داشته باشید، حتی در سردترین روزهای زمستان سیبری نیز میتوانید آیندهای درخشان و ثروتی واقعی خلق کنید.

۳. دیوید چاو؛ فرماندهای که با نظم، بازار را به زانو درآورد

گاهی موفقیت از جایی شروع میشود که هیچکس انتظارش را ندارد. دیوید چاو، مردی گمنام از نوادا، در میانه آشفتگیهای دوران پاندمی، مسیر زندگیاش را به کلی تغییر داد. درحالیکه بسیاری از مردم در آن دوره، صرفاً در حال تماشای اخبار یا اسکرول شبکههای اجتماعی بودند، دیوید پشت میز کوچکش نشسته و مشغول یادگیری مفاهیم سنگین و پیچیده بازار آپشن شاخص S&P 500 بود.

او نه به یک دانشگاه برتر اقتصادی رفته بود، نه سابقه کار در والاستریت داشت. فقط ذهنی تحلیلگر، ارادهای آهنین و میلی سیریناپذیر به یادگیری داشت. بهجای اینکه به دنبال راههای سریع ثروتمند شدن باشد، وقت خود را صرف ساختن چیزی کرد که بسیاری از تریدرهای تازهکار از آن غافلاند: یک سیستم. دیوید با مطالعه رفتار بازار و آزمونوخطا، استراتژی “Iron Condor” را به ستون فقرات معاملات خود تبدیل کرد. استراتژیای که بهجای قمار روی نوسانات بزرگ، بر ثبات، مدیریت ریسک و بازدههای پایدار تکیه دارد.

سرمایه اولیهاش چندان زیاد نبود، اما چیزی که داشت، نظم بود؛ و بازار در برابر نظم، دیر یا زود تسلیم میشود. طی چند سال، حجم معاملاتش به جایی رسید که در برخی روزها، بیش از ۳۰٬۰۰۰ قرارداد را تنها در یک معامله مدیریت میکرد. این سطح از فعالیت، حتی توجه معاملهگران نهادی و رسانههای مالی مانند والاستریت ژورنال را نیز جلب کرد.

در سال ۲۰۲۳، چاو صندوق خصوصی خود با نام SPX Program Fund LP را تأسیس کرد که ارزش آن تا پایان همان سال به چند میلیون دلار رسید. این مسیر صعود، نه بر پایه تبلیغات و کلاسهای آموزشی، بلکه صرفاً با سود حاصل از معاملهگری واقعی طی شد. یکی از اعضای گروه اینساید آپشنز، که چاو برای تریدرهای علاقمند راهاندازی کرده، گزارش داده است که طی ۱۴ ماه به بازدهی ۱۴۳ درصدی دست یافته است.

اما نکته مهمتر این بود که دیوید نهتنها خودش به سودآوری مستمر رسیده بود، بلکه جامعهای ساخت که دیگران هم از نظم فکری و رویکرد تحلیلیاش بهرهمند شدند.

درسهایی از دیوید چاو

- استراتژی ساده، اما محکم بسازید. موفقیت دیوید چاو در گرو پیچیدهسازی معاملات نبود؛ او ساختاری طراحی کرد که با مدیریت ریسک بالا و سودهای محدود اما پایدار، به مرور زمان بازدهی چشمگیر ایجاد میکرد.

- پایداری مهمتر از شانس است. او ثابت کرد با پشتکار، حتی بدون سابقه خاص، میتوان از دل پرآشوبترین بازارها، فرصت ساخت.

- تمرکز بر سیستم، نه هیجان. معاملهگرانی که به دنبال هیجان هستند، معمولاً قربانی بازار میشوند. اما آنهایی که ساختار دارند، در بلندمدت برندهاند.

- شفافیت و صداقت. برخلاف بسیاری از چهرههای فضای مجازی، دیوید اعتبارش را نه با وعده، بلکه با عملکرد و شفافیت ساخت.

۴. کوین شو؛ تبدیل ۳۵ هزار دلار به بیش از ۸ میلیون دلار در دو سال

در دنیای معاملات سهام، داستانهای موفقیت فراوان است، اما داستانهایی که کاملاً شفاف و مستند باشند، بسیار اندک اند. یکی از این نمونههای کمیاب و الهامبخش، داستان کوین شو (Kevin Xu)، جوانی با ذهنی تیز و جسارتی بینظیر است که مسیر معاملاتی او به یکی از درخشانترین دستاوردهای مالی تریدرهای خرد تبدیل شد.

کوین شو در سال ۲۰۲۰، با سرمایهای به اندازهٔ ۳۵٬۰۰۰ دلار وارد بازار سهام شد. مانند هر معاملهگر دیگری، روزهای ابتدایی برایش پر از تردید و نوسان بود. او نیز با ضررهایی مواجه شد که میتوانست هر فرد دیگری را دلسرد کند؛ اما کوین تصمیم گرفته بود متفاوت عمل کند. او به جای تسلیمشدن، تصمیم گرفت تا اشتباهاتش را ثبت و تحلیل کند. با هر معاملهای که انجام میداد، ساعتها وقت صرف میکرد تا نقاط قوت و ضعفش را دقیقاً بررسی کند. کوین متوجه شده بود که پیروزی در بازار نهتنها نیازمند استراتژیهای مؤثر است، بلکه به انضباطی آهنین و مدیریت ریسکی دقیق نیز وابسته است.

با گذشت زمان، کوین استراتژی خاص خود را توسعه داد. او بهطور ویژه روی شرکتهایی تمرکز داشت که اخبار بنیادی مثبت یا منفی بسیار تأثیرگذاری داشتند و میتوانستند به سرعت تغییرات قیمتی بزرگی را تجربه کنند. او ترکیبی از تحلیل فاندامنتال و تکنیکال را با تسلط کامل اجرا میکرد و معتقد بود هر سهمی داستان خاص خودش را دارد؛ کافی است معاملهگر بتواند «داستان سهم» را پیش از دیگران درک کند.

در کمتر از دو سال، نتایج حیرتانگیزی به دست آمد. کوین با معاملات پیدرپی موفق و چندین تصمیم استثنایی توانست سرمایه خود را از همان ۳۵ هزار دلار ابتدایی، به بیش از ۸ میلیون دلار افزایش دهد؛ عددی که او را در کانون توجه معاملهگران و رسانهها قرار داد. نکتهای که این دستاورد را ارزشمندتر میکند این است که او تکتک معاملاتش را بهصورت کاملاً شفاف در انجمنهای معاملاتی مانند WallStreetBets در Reddit مستند کرده بود؛ حرکتی که بسیاری از معاملهگران حتی تصورش را نمیکنند.

کوین شو که اکنون به یکی از نامهای مطرح در دنیای معاملهگری تبدیل شده بود، تصمیم گرفت موفقیت و تجربیاتش را با دیگران نیز به اشتراک بگذارد. او با الهام از نیاز جامعه معاملهگران به شفافیت بیشتر، اپلیکیشن معاملاتی اجتماعی AfterHour را راهاندازی کرد. این پلتفرم به معاملهگران اجازه میداد معاملات واقعی و مستند خود را با دیگران به اشتراک بگذارند؛ هدفی ساده اما بزرگ: «معاملهگران باید بدانند واقعاً چه کسی موفق است و چرا.»

امروز، کوین شو علاوه بر موفقیت مالی، میراثی از شفافیت و الهامبخشی برای هزاران تریدر جوان بهجا گذاشته است. او نشان داد موفقیت در بازارهای مالی نه به شانس وابسته است و نه به داشتن سرمایهای کلان؛ بلکه نتیجه مستقیم تحلیل دقیق، نظم شخصی و مدیریت ریسک هوشمندانه است.

درسهایی از مسیر موفقیت کوین شو

- شفافیت، قویترین سرمایه است. کوین با ثبت و انتشار دقیق معاملاتش، اعتماد جامعه را جلب کرد و نشان داد که هیچ موفقیتی بدون مستندسازی کامل نیست.

- موفقیت از مدیریت اشتباهات شروع میشود. او ضررهای اولیه را به جای شکست، فرصتی برای یادگیری و رشد دید.

- هر معامله داستان خاص خودش را دارد. کوین بر اهمیت درک عمیق سهمها و اخبار بنیادی آنها تأکید داشت، نه صرفاً تحلیل تکنیکال.

- الهامبخشی و آموزش به دیگران، موفقیت را پایدار میکند. کوین با ایجاد پلتفرم AfterHour به دیگران فرصت داد تا یاد بگیرند و رشد کنند، و این اقدام موفقیت او را عمیقتر کرد.

کوین شو، از یک معاملهگر خرد با سرمایهای متوسط، به فردی تبدیل شد که نامش در فهرست بزرگترین موفقیتهای معاملاتی در بازارهای مالی ثبت شده است. او به همه تریدرها یک پیام واضح داد:

“اگر تحلیل کنی، از اشتباهاتت بیاموزی و با انضباط معامله کنی، بازار پاداشت را خواهد داد.”

۵. راس کامرون؛ از حسابی با ۵۸۳ دلار تا بیش از ۱۲ میلیون دلار سود معاملاتی

اگر به شما بگویند فردی توانسته تنها با سرمایهای کمتر از ۶۰۰ دلار، طی چند سال، میلیونها دلار درآمد کسب کند، احتمالاً فکر میکنید اغراق است یا داستانی ساختگی میشنوید؛ اما این داستان واقعیِ «راس کامرون» (Ross Cameron)، معاملهگر موفق و شفاف بازار سهام آمریکاست.

داستان راس کامرون در سال ۲۰۱۷ آغاز شد. در آن زمان او فقط ۵۸۳ دلار سرمایه داشت؛ مبلغی بسیار اندک برای کسی که رویای معاملهگری را در سر داشت. روزهای نخست برای راس، ترکیبی از هیجان و اضطراب بود. گاهی حتی در پرداخت هزینههای اولیه ابزارها و خدمات معاملاتی مشکل داشت. اشتباهات فراوانی میکرد و بارها شاهد آبشدن سرمایه محدودش بود؛ ضررهای کوچک و بزرگی که هر کدام بهتنهایی کافی بودند تا او را از ادامه راه منصرف کنند.

اما راس هرگز عقبنشینی نکرد. او به جای ناامید شدن، تمام ضررها و اشتباهاتش را با دقت فراوان ثبت و تحلیل میکرد و به تدریج، متوجه الگوهایی شد که به او در انتخاب معاملات بهتر کمک میکردند. هر شکست برای او درسی ارزشمند بود، نه دلیلی برای تسلیم شدن.

راس کامرون به سرعت دریافت که بازار سهام کوچک آمریکا (Small Cap) بهترین گزینه برای معاملهگری اوست. این سهام، که اغلب با نوسانات شدید قیمت روبهرو میشوند، فرصتی برای کسب سودهای چشمگیر فراهم میکردند. سبک معاملاتی مورد علاقه او معاملهگری روزانه (Day Trading) بود که بر اساس الگوهای «مومنتوم» و «گپهای قیمتی» (Gap and Go) طراحی شده است.

استراتژی «گپ اند گو» مخصوصاً برای او بسیار سودمند بود. در این استراتژی، راس سهامی را انتخاب میکرد که در همان آغاز روز معاملاتی با جهش قیمتی بزرگ (گپ قیمتی) روبهرو میشدند و پس از باز شدن بازار، او روی ادامه حرکت صعودی یا نزولی سهم شرطبندی میکرد. این رویکرد معاملاتی نیاز به تصمیمگیری سریع، مدیریت ریسک دقیق و انضباط بسیار بالایی داشت؛ خصوصیاتی که در خود پرورش داده بود.

با گذشت زمان و افزایش تجربه، راس توانست به تدریج سودهای کوچکش را بزرگتر کند. او معاملات موفق متعددی را به ثبت رساند و با رعایت دقیق مدیریت ریسک، اجازه نداد هیچ ضرری سرمایهاش را به طور جدی تهدید کند. با گذشت سالها، حساب معاملاتی او رشد کرد و سرمایه محدود ۵۸۳ دلاریاش به صدها هزار دلار، سپس میلیونها دلار تبدیل شد.

او این مسیر را با جزئیات کامل، از جمله استیتمنتهای معاملاتی ماهانه و سالانه، به صورت شفاف در وبسایت Warrior Trading و کانال یوتیوبش منتشر کرد؛ اقدامی نادر در دنیای معاملات که اغلب معاملهگران از آن اجتناب میکنند. این شفافیت نه تنها موجب شهرت او شد، بلکه بسیاری از معاملهگران را نیز ترغیب کرد تا روش معاملاتی منظم و مسئولانه او را دنبال کنند.

تا پایان سال ۲۰۲۴، راس کامرون موفق شد سرمایه ۵۸۳ دلاری خود را به بیش از ۱۲.۶ میلیون دلار افزایش دهد؛ عددی که نه یک ادعا، بلکه با جزئیات کامل و تأییدشده توسط حسابرسان مستقل در اختیار عموم قرار گرفته است.

اما موفقیت او بدون چالش نبود. در مسیر رسیدن به این موفقیت بزرگ، راس روزهایی را سپری کرد که مجبور بود فشارهای روانی معاملات ناموفق و زیانده را تحمل کند؛ روزهایی که حسابش در یک معامله هزاران دلار زیان میکرد و او باید دوباره با انرژی و انگیزه روز بعد به بازار برمیگشت. حتی در یک روز خاص، او بیش از ۱۴ هزار دلار از دست داد؛ ضرری که میتوانست برای بسیاری از معاملهگران تازهکار یک شکست غیرقابل جبران باشد. اما برای راس، هر ضرر درسی تازه بود که او را به تریدر بهتری تبدیل میکرد.

راس علاوه بر فعالیتهای معاملاتی، پلتفرم آموزشی Warrior Trading را تأسیس کرد؛ فضایی برای آموزش معاملهگران جدید، مبتنی بر شفافیت کامل و آموزش عملی استراتژیهای معاملاتی (Trading Strategy). اگرچه این فعالیت آموزشی در مقطعی با چالشهایی از جمله جریمه از سوی کمیسیون تجارت فدرال آمریکا (FTC) مواجه شد، اما این مسأله از محبوبیت و اثربخشی روشهای او در آموزش معاملهگران نکاسته است.

درسهایی از مسیر موفقیت راس کامرون

- پشتکار و درسگرفتن از اشتباهات. هر اشتباه برای راس یک فرصت آموزشی بود. او تسلیم نشد و هر بار قویتر بازگشت.

- مدیریت ریسک دقیق. راس هرگز اجازه نداد یک معاملهٔ ناموفق حسابش را نابود کند. او استاپلاسهای دقیق داشت و به شدت به آنها پایبند بود.

- شفافیت کامل و انتشار مستند معاملات. با انتشار تمام جزئیات معاملاتش، به معاملهگران دیگر نیز اعتماد و الهام بخشید.

- تمرکز بر یک بازار و سبک خاص. او توانست با تمرکز کامل روی معاملات روزانه در بازار سهام کوچک، تخصص خود را عمیق و موفقیتش را تداوم ببخشد.

داستان زندگی حرفهای راس کامرون نه فقط یک داستان موفقیت مالی، بلکه یک راهنمای عملی برای هر معاملهگری است که رؤیای موفقیت در بازارهای مالی را در سر دارد. او نشان داد که با انضباط، شفافیت و یادگیری مستمر، موفقیت در بازارهای مالی برای هر کسی، حتی با سرمایهای اندک، امکانپذیر است.

۶. کریس کامیلو؛ میلیونر خودساختهای که با دادههای اجتماعی بازار را شکست داد

وقتی سخن از تحلیل بازار سهام به میان میآید، ذهن بیشتر افراد به نمودارها، شاخصها و مدلهای پیچیده میرود. اما کریس کامیلو، یک تریدر کاملاً خودآموخته، مسیر کاملاً متفاوتی را انتخاب کرد؛ مسیری که از شبکههای اجتماعی، ترندهای رفتاری و پویشهای فرهنگی آغاز میشد و به میلیونها دلار سود ختم شد.

سال ۲۰۰۷ بود. کریس کامیلو با سرمایهای نسبتاً معمولی (حدود ۲۰٬۰۰۰ دلار ) وارد بازار معاملات سهام شد. اما چیزی که او را از هزاران معاملهگر دیگر متمایز میکرد، روش تحلیل و نگاه غیرمتعارفش به بازار بود. در حالیکه اغلب تریدرها بر تحلیل تکنیکال یا فاندامنتال تکیه داشتند، کامیلو بهجای آن به رفتار مردم در جامعه، جستوجوهای اینترنتی، پستهای شبکههای اجتماعی و تغییرات سبک زندگی چشم دوخته بود!

او معتقد بود که بازار پیش از آنکه در صورتهای مالی نمایان شود، در رفتار مردم بازتاب مییابد. همین دیدگاه منحصربهفرد، پایهگذار سبکی شد که بعدها با نام آربیتراژ اجتماعی (Social Arbitrage) شناخته شد.

کریس با تیزبینی مثالزدنی، روندهایی (Trends) را تشخیص میداد که برای بسیاری دیگر هنوز نامرئی بودند. مثلاً وقتی متوجه شد کودکان در یوتیوب و شبکههای اجتماعی به ساخت «اسلایم» علاقهمند شدهاند، به سهام شرکت Elmer’s Glue توجه نشان داد؛ شرکتی که چسبهای مورد استفاده برای ساخت این اسباببازی خانگی را تولید میکرد. سهام این شرکت رشد چشمگیری داشت، و کریس یکی از اولین کسانی بود که در این موج سودآور سوار شد.

در کمتر از سه سال، سرمایه اولیهٔ ۲۰٬۰۰۰ دلاری او به بیش از ۲ میلیون دلار افزایش یافت. آنهم بدون داشتن سابقهٔ رسمی در امور مالی، مدرک دانشگاهی مرتبط یا پشتیبانی نهادی. موفقیتی که خودش آن را در یک جمله توصیف کرد:

“من بدون خواندن حتی یک صورت مالی، بازار را شکست دادم.”

در سال ۲۰۱۵، کامیلو شرکت TickerTags را بنیانگذاری کرد؛ پلتفرمی نوآورانه که دادههای شبکههای اجتماعی را استخراج میکرد تا مشخص شود کدام برندها، محصولات یا موضوعات بیشترین گفتوگو را به خود اختصاص دادهاند. این پلتفرم در پیشبینی رویدادهای مهم بازار، مانند عملکرد نتفلیکس یا حتی نتیجه همهپرسی برگزیت، موفق عمل کرد و توجه تحلیلگران حرفهای را به خود جلب نمود.

کامیلو همچنین تجربیات خود را در کتابی با عنوان “Laughing at Wall Street” منتشر کرد؛ کتابی که به سرعت در لیست پرفروشهای آمازون قرار گرفت و الهامبخش بسیاری از معاملهگران خُرد شد.

درسهایی از مسیر کریس کامیلو

- تحلیل بازار لزوماً نیازی به نمودار ندارد. گاهی توجه به رفتار مردم در زندگی واقعی، سودآورتر از تحلیل اعداد خشک مالی است.

- هر فردی میتواند بر بازار پیروز شود، اگر زاویه دیدش متفاوت باشد. کامیلو بدون آموزش رسمی مالی، صرفاً با مشاهده دقیق جامعه، راه خود را به موفقیت باز کرد.

- روندهای اجتماعی را جدی بگیرید. تغییرات سبک زندگی، مد و سرگرمی میتواند سیگنالهایی قدرتمند برای بازار باشند.

- از ابزارهای دادهمحور بهره بگیرید. پلتفرمی که او ایجاد کرد نشان داد آینده سرمایهگذاری در همگرایی داده و بینش انسانی است.

کریس کامیلو، با دیدگاهی متفاوت و رویکردی کاملاً خارج از چارچوب، ثابت کرد که مسیر موفقیت در بازارهای مالی یک مسیر واحد و کلیشهای نیست. او نشان داد اگر خوب گوش دهید، مردم و رفتارهایشان خیلی پیش از آنکه والاستریت بفهمد، به شما خواهند گفت که پول کجاست.

۷. ساموئل لیچ: از چند هزار پوند به ثروت چندمیلیون دلاری در یک دهه

تصور کنید با سرمایهای تنها چند هزار پوندی، در کمتر از یک دهه، نهتنها به ثروتی چندمیلیون دلاری برسید، بلکه شرکتی آموزشی تأسیس کنید که هزاران نفر را به سوی موفقیت در بازارهای مالی هدایت کند. این داستان واقعی ساموئل لیچ (Samuel Leach)، تریدر خرد بریتانیایی است که با ترکیب تحلیلهای دقیق، انضباط بینظیر، و تعهد به شفافیت، از یک معاملهگر مبتدی به یکی از الهامبخشترین چهرههای فارکس و سهام در جهان تبدیل شد.

ساموئل لیچ، متولد لندن، در سال ۲۰۱۲ با سرمایهای اندک، حدود چند هزار پوند، وارد دنیای معاملات فارکس و سهام شد. او که در آن زمان تنها ۲۲ سال داشت، با پساندازهای شخصی و اشتیاقی سوزان برای یادگیری، تصمیم گرفت مسیر معاملهگری را بهعنوان راهی برای استقلال مالی امتحان کند. روزهای ابتدایی برای ساموئل پر از چالش بود. او با حساب کوچکی کار میکرد که هر اشتباه میتوانست کل سرمایهاش را به خطر بیندازد. ضررهای اولیه، مانند بسیاری از تریدرهای مبتدی، بخشی از تجربه او بودند. گاهی معاملاتش با زیانهای سنگین بسته میشدند، و فشار روانی این شکستها میتوانست او را از ادامه راه منصرف کند.

اما ساموئل تسلیم نشد. او به جای ناامیدی، هر معامله ناموفق را بهعنوان فرصتی برای یادگیری میدید. با مطالعه عمیق تحلیل تکنیکال و فاندامنتال، او شروع به شناسایی الگوهای بازار کرد و استراتژیهای خود را اصلاح نمود. لیچ بهویژه به ترکیب تحلیل تکنیکال (مانند الگوهای قیمتی و اندیکاتورها (Indicators)) و تحلیل فاندامنتال (مانند اخبار اقتصادی و گزارشهای مالی شرکتها) علاقهمند شد. این رویکرد دوگانه به او کمک کرد تا تصمیمهای دقیقتری بگیرد و از نوسانات بازار به نفع خود استفاده کند.

ساموئل در ابتدا روی معاملات فارکس تمرکز کرد، اما بهتدریج وارد بازار سهام نیز شد، بهویژه سهام شرکتهای کوچک و متوسط بریتانیا که فرصتهای سودآوری بالایی داشتند. سبک معاملاتی او ترکیبی از معاملات سوینگ (Swing Trading) و معاملات روزانه بود. او با استفاده از استراتژیهای مبتنی بر روند و نقاط شکست، سودهای کوچک اما مداومی کسب کرد که بهمرور زمان انباشته شدند.

تا سال ۲۰۱۵، حساب معاملاتی او رشد قابلتوجهی داشت و سودهای سالانهاش به چند صد هزار پوند رسید. این موفقیت او را تشویق کرد تا در سال ۲۰۱۶ شرکت «Samuel & Co Trading» را تأسیس کند، پلتفرمی آموزشی که به تریدرهای مبتدی کمک میکرد تا با استراتژیهای آزمایششده او، معاملات موفقی انجام دهند. شفافیت او در بهاشتراکگذاری استیتمنتهای معاملاتی و نتایج واقعی، اعتماد هزاران نفر را جلب کرد و شرکتش به یکی از معتبرترین مراکز آموزش معاملهگری در بریتانیا تبدیل شد.

موفقیت ساموئل بدون چالش نبود. در سالهای اولیه، او با زیانهای قابلتوجهی مواجه شد، از جمله یک معامله ناموفق که بخش بزرگی از حسابش را از بین برد. اما او با مدیریت ریسک دقیق، مانند تعیین استاپلاسهای سختگیرانه و ریسک حداکثر ۱٪ در هر معامله، از نابودی حسابش جلوگیری کرد. علاوه بر این، فشار روانی بازار و انتقادات برخی رقبا در مورد آموزشهایش، او را به چالش کشید. بااینحال، تعهد او به شفافیت و ارائه نتایج واقعی، این موانع را پشت سر گذاشت.

طبق گزارشهای Wealth & Finance International و مصاحبههای Forbes، ساموئل لیچ تا سال ۲۰۲۳ ثروتی چندمیلیون دلاری ساخت. سودهای سالانه او، که گاهی به چند صد هزار پوند میرسید، همراه با درآمدهای حاصل از پلتفرم آموزشیاش، او را به یکی از موفقترین تریدرهای خرد نسل جدید تبدیل کرد. او همچنین جوایز متعددی، از جمله جایزه «بهترین شرکت آموزش معاملهگری» از Wealth & Finance International، دریافت کرد که نشاندهنده تأثیرگذاری او در صنعت مالی است.

درسهایی از مسیر موفقیت ساموئل لیچ

- ترکیب تحلیل تکنیکال و بنیادی. ساموئل با استفاده از هر دو نوع تحلیل، تصمیمهای آگاهانهتری گرفت و از فرصتهای بازار به بهترین شکل بهره برد. این رویکرد به تریدرهای مبتدی نشان میدهد که تسلط بر هر دو جنبه بازار میتواند سودآوری را افزایش دهد.

- شفافیت در معاملات. او با انتشار استیتمنتهای معاملاتی و نتایج واقعی، اعتماد دیگران را جلب کرد. این درس برای تریدرها اهمیت صداقت و مستندسازی عملکرد را برجسته میکند.

- آموزش به دیگران. تأسیس Samuel & Co Trading نشان داد که به اشتراکگذاری دانش نهتنها به دیگران کمک میکند، بلکه اعتبار و درآمد اضافی برای تریدر به ارمغان میآورد.

- مدیریت ریسک دقیق. ساموئل هرگز بیش از ۱٪ از حساب خود را در یک معامله ریسک نکرد و این انضباط او را از زیانهای بزرگ نجات داد.

- پشتکار در برابر چالشها. او از ضررهای اولیه و فشارهای روانی عبور کرد و هر شکست را به فرصتی برای بهبود تبدیل نمود.

داستان ساموئل لیچ، روایتی از اراده، یادگیری، و شفافیت است. او با سرمایهای اندک و بدون پشتوانه نهادی، با تکیه بر تحلیلهای دقیق و انضباط بینظیر، به ثروتی چندمیلیون دلاری رسید و هزاران نفر را در مسیر معاملهگری هدایت کرد. برای تریدرهای مبتدی فارکس، داستان او پیامی روشن دارد: موفقیت در بازارهای مالی، حتی با سرمایه محدود، با آموزش مداوم، مدیریت ریسک، و تعهد به شفافیت امکانپذیر است. ساموئل لیچ نهتنها با سودهایش، بلکه با تأثیرگذاریاش بر جامعه معاملهگری، نشان داد که معاملهگری موفق، ترکیبی از مهارت، صداقت، و اشتیاق برای کمک به دیگران است.

۸. تاکاشی کوتگاوا؛ تریدری که از ۱۳ هزار دلار، امپراتوری ۱۵۰ میلیون دلاری ساخت

در میان تریدرهای موفق جهان، کمتر کسی پیدا میشود که به اندازه تاکاشی کوتگاوا (Takashi Kotegawa) مرموز، متفاوت و در عین حال الهامبخش باشد. تاکاشی، که در دنیای معاملهگری با نام مستعار «BNF» شناخته میشود، توانسته از یک سرمایهٔ محدود حدود ۱۳٬۶۰۰ دلاری، ثروتی حیرتانگیز بسازد. او امروز بهعنوان یکی از موفقترین و شناختهشدهترین معاملهگران ژاپن و حتی جهان مطرح است؛ اما مسیر موفقیت او، راهی مستقیم و هموار نبوده است.

در اوایل دههٔ ۲۰۰۰ میلادی، کوتگاوا جوانی بود که رؤیای موفقیت در بازار سهام را در سر داشت. با سرمایهای اندک، حدود ۱۳٬۶۰۰ دلار، به دنیای پرهیاهوی بازار سهام توکیو قدم گذاشت. او از ابتدا میدانست که برای موفقیت باید رویکردی متفاوت و منحصربهفرد داشته باشد. روزهای ابتدایی برای او دشوار و پرنوسان بود؛ ضررهای پیدرپی و معاملات ناموفقی را تجربه کرد که میتوانستند هر معاملهگر تازهکاری را ناامید کنند.

اما تاکاشی تصمیم گرفته بود متفاوت باشد. او به جای دلسردشدن از ضررهای کوچک، از هر شکست، درسی بزرگ میآموخت. او نه تنها اشتباهاتش را به دقت تحلیل میکرد، بلکه با انضباط مثالزدنیاش، هرگز اجازه نمیداد احساسات در تصمیمات معاملاتی او دخیل شوند. این رفتار، رمز موفقیت او در سالهای بعد شد.

تاکاشی استراتژی معاملاتی خاص خود را بر پایه اسکالپینگ (Scalping) بنا کرد؛ یعنی معاملاتی بسیار کوتاهمدت با هدف بهرهبرداری از کوچکترین نوسانات قیمت. او به دقت از اندیکاتورهای تکنیکال مانند میانگینهای متحرک (Moving Average) ۲۵ روزه و باندهای بولینگر (Bollinger Bands) استفاده میکرد و فقط زمانی وارد معامله میشد که همهٔ شرایط با دقت کامل بررسی شده باشد. روش او بسیار دقیق و منظم بود: خرید سهامهایی که به دلایل موقتی زیر قیمت واقعیشان معامله میشدند، و فروش آنها بلافاصله پس از کوچکترین بازگشت قیمتی.

یکی از نقاط اوج زندگی معاملاتی کوتگاوا در سال ۲۰۰۵ اتفاق افتاد. در آن سال، یک اشتباه بزرگ تایپی از سوی شرکت کارگزاری «Mizuho Securities» رخ داد؛ کارگزاری بهاشتباه ۶۱۰٬۰۰۰ سهم شرکت «J-Com» را به قیمت تنها یک ین بهجای یک سهم به قیمت ۶۱۰٬۰۰۰ ین برای فروش عرضه کرد. کوتگاوا با سرعتی حیرتآور متوجه این خطا شد و در کمتر از چند دقیقه، تعداد زیادی از این سهام را خریداری کرد. با اصلاح این خطا در همان روز، او توانست از این فرصت طلایی استفاده کند و فقط در چند ساعت بیش از ۱۷ میلیون دلار سود کسب کند؛ معاملهای که او را به یک اسطوره در میان تریدرها تبدیل کرد.

کوتگاوا در طول کمتر از یک دهه، توانست سرمایه اولیه ۱۳٬۶۰۰ دلاری خود را به بیش از ۱۵۳ میلیون دلار برساند. این موفقیت حیرتانگیز باعث شد نام او در رسانههای مالی جهان مطرح شود و بسیاری او را با لقب «معجزهٔ ژاپنی بازار سهام» بشناسند. اما او برخلاف بسیاری از ثروتمندان، زندگی بسیار سادهای را انتخاب کرد: تاکاشی همچنان در آپارتمانی کوچک در توکیو زندگی میکند، از وسایل حملونقل عمومی استفاده میکند و بیشتر وقت خود را صرف مطالعه و معامله میکند.

درسهایی از مسیر موفقیت تاکاشی کوتگاوا

- قدرتِ انضباط شخصی و مدیریت احساسات. تاکاشی هرگز اجازه نداد احساسات بر تصمیمات معاملاتیاش تأثیر بگذارد. او با منطق و آرامش معامله میکرد.

- استفاده از فرصتها. او سریع و دقیق بود و توانایی شناسایی فرصتهایی داشت که دیگران حتی به آنها فکر هم نمیکردند.

- اهمیت مدیریت ریسک. کوتگاوا حتی در بزرگترین معاملاتش همیشه از حد ضررهای دقیقی استفاده میکرد و اجازه نمیداد هیچ معاملهای حسابش را به خطر بیندازد.

- سادگی و تمرکز در سبک زندگی. او به جای نمایش ثروت و زندگی تجملاتی، زندگی ساده و تمرکز روی معاملات را انتخاب کرد.

داستان زندگی و موفقیت تاکاشی کوتگاوا به همه معاملهگران این حقیقت را یادآوری میکند که با نظم، تمرکز و استفاده هوشمندانه از فرصتها، هر سرمایهگذاری کوچک میتواند به موفقیتی بزرگ تبدیل شود. مسیری که او پیموده، نه فقط یک الهامبخشی مالی، بلکه درسی ماندگار از مدیریت ریسک و احساسات در بازارهای مالی است.

۹. بیل لیپشوتز؛ از دانشجوی معماری تا تریدر افسانهای فارکس

بیل لیپشوتز، یکی از برجستهترین تریدرهای تاریخ فارکس، داستانی الهامبخش از تبدیل یک سرمایه کوچک به موفقیتهای بزرگ دارد. او با ارثیهای ۱۲٬۰۰۰ دلاری از مادربزرگش وارد دنیای معاملات شد و در دوران دانشجویی در دانشگاه کورنل، این مبلغ را به ۲۵۰٬۰۰۰ دلار افزایش داد. اما در پی یک اشتباه معاملاتی، تمام سرمایهاش را از دست داد. بیل در ابتدا در رشته معماری تحصیل میکرد، اما علاقهاش به بازارهای مالی باعث شد تا بهطور جدی به معاملات بپردازد. او ساعتها وقت خود را صرف مطالعه گزارشهای مالی و تماشای کندلهای قیمت میکرد تا درک عمیقی از بازار پیدا کند.

در سال ۱۹۸۲، پس از چهار سال سودآوری، لیپشوتز در پی یک توصیه اشتباه از تحلیلگر معروف جو گرانویل، پوزیشنهای معاملاتیاش را تغییر داد و در عرض یک هفته، تمام سرمایهاش را از دست داد. او این تجربه را بهعنوان یک اشتباه بزرگ پذیرفت و تصمیم گرفت دیگر هرگز بهطور همزمان با پول شخصی و پول دیگران معامله نکند.

در همان سال، لیپشوتز به سالومون برادرز پیوست و بهسرعت به یکی از تریدرهای اصلی بخش فارکس تبدیل شد. او با استفاده از تجربیات گذشته و تمرکز بر مدیریت ریسک، سالانه حدود ۳۰۰ میلیون دلار سود برای شرکت به ارمغان آورد.

درسهایی از مسیر موفقیت بیل لیپشوتز

- با سرمایهٔ اندک هم میتوان شروع کرد. بیل با تنها ۱۲٬۰۰۰ دلار وارد بازار شد؛ اما توانست با تحلیل، نظم و یادگیری مستمر، آن را به ۲۵۰٬۰۰۰ دلار افزایش دهد. او ثابت کرد که موفقیت به سرمایه اولیه بزرگ وابسته نیست.

- اشتباهات، بهترین معلم شما هستند. وقتی تمام سرمایهاش را در پی یک تصمیم نادرست از دست داد، آن را به چشم شکست ندید؛ بلکه بهعنوان یک درس گرانقیمت پذیرفت. او یاد گرفت که هیچ استراتژیای نباید کورکورانه دنبال شود.

- مدیریت ریسک، اولویت نخست تریدر حرفهای است. بیل معتقد بود حتی بهترین تحلیلها هم بدون مدیریت ریسک، ارزشی ندارند. او هرگز اجازه نمیداد یک معاملهٔ بد، سرمایهاش را به خطر بیندازد.

- درک روانشناسی بازار، مهمتر از تحلیل تکنیکال است. او همیشه میگفت بازار را افراد تشکیل میدهند؛ اگر رفتار و احساسات جمعی را بشناسی، از نمودار جلوتر خواهی بود.

- شفافیت ذهنی و تمرکز بالا، برگ برنده شماست. تمرکز بینظیر او بر یک معامله در هر زمان، و انضباط در اجرای استراتژیها، به بخش جداییناپذیر از سبک معاملاتیاش تبدیل شد.

- هر شکست، یک سکوی پرتاب بالقوه است. بیل با بازسازی خود پس از ضرر بزرگ، به هزاران معاملهگر آموخت که پایان راه نیست؛ بلکه آغاز رشد واقعی میتواند از دل شکست بیرون بیاید.

پس از ترک سالومون برادرز در سال ۱۹۹۰، لیپشوتز شرکت Hathersage Capital Management را تأسیس کرد که بر معاملات ارزهای G10 تمرکز دارد. او همچنان بهعنوان یکی از تأثیرگذارترین تریدرهای فارکس شناخته میشود و داستان زندگیاش الهامبخش بسیاری از تریدرهای خرد است.

۱۰.نیکلاس لینر: موفقیت از دل حسابی کوچک

تصور کنید با چند هزار یورو، در دنیای پرنوسان فارکس، بتوانید به سودهای پایدار و قابلتوجه برسید و بهعنوان یک تریدر خرد، الگویی برای دیگران شوید. این داستان واقعی «نیکلاس لینر» (Niklas Leiner)، تریدر آلمانی است که در اواخر دهه ۲۰۰۰ با سرمایهای اندک وارد بازار فارکس شد و با تمرکز بر معاملات روزانه، مدیریت ریسک دقیق، و یادگیری مداوم از بازار، به موفقیت چشمگیری دست یافت. داستان او نشان میدهد که با استراتژیهای مناسب و انضباط، حتی تریدرهای خرد با منابع محدود میتوانند در بازارهای مالی به نتایج بزرگی برسند.

نیکلاس لینر، متولد آلمان، در اواخر دهه ۲۰۰۰، زمانی که در اوایل ۲۰ سالگی بود، با سرمایهای حدود چند هزار یورو وارد دنیای معاملات فارکس شد. او که هیچ پشتوانه مالی یا دسترسی به منابع نهادی نداشت، با پساندازهای شخصی و اشتیاق به یادگیری، تصمیم گرفت معاملهگری را بهعنوان راهی برای استقلال مالی امتحان کند. در آن زمان، فارکس به دلیل دسترسی آسان به پلتفرمهای معاملاتی مانند متاتریدر (Meta Trader) و اهرم های بالا (Leverage)، برای تریدرهای خرد جذابیت زیادی داشت، اما در عین حال پر از ریسک بود.

اما نیکلاس به جای تسلیم شدن، تصمیم گرفت از شکستهایش درس بگیرد. او شروع به مطالعه عمیق تحلیل تکنیکال کرد و ساعتها صرف تحلیل نمودارها، الگوهای قیمتی، و اندیکاتورهایی مانند اندیکاتور شاخص قدرت نسبی (RSI) و باند بولینگر (BB) نمود. او بهتدریج دریافت که معاملات روزانه، که در آن پوزیشنها در همان روز بسته میشوند، با سبک زندگی و شخصیت او سازگار است. این سبک به او اجازه میداد از نوسانات کوتاهمدت بازار سود ببرد، بدون اینکه در معرض ریسکهای طولانیمدت قرار گیرد.

نیکلاس استراتژیهای خود را حول سطوح شکست (BreakOut) و معاملهگری روند (Trend Trading) طراحی کرد. او روی جفت ارزهای (Currency Pairs) پرنوسان مانند GBP/USD و USD/JPY تمرکز داشت و از لوریجهای پایین (معمولاً ۱:۱۰ یا کمتر) استفاده میکرد تا ریسک را به حداقل برساند. این رویکرد محتاطانه، همراه با انضباط در اجرای حدضررهای دقیق، به او کمک کرد تا بهمرور زمان سودهای کوچک اما مداومی کسب کند.

تا سال ۲۰۱۵، نیکلاس به سودهای سالانه چند صد هزار یورویی دست یافت، دستاوردی که برای یک تریدر خرد با سرمایه اولیه اندک، فوقالعاده بود. طبق گزارشهای PIP Penguin و مصاحبههای او در تریدینگ ویو، او توانست حساب اولیه خود را چندین برابر کند و سبک زندگی مرفهی برای خود بسازد. او همچنین بهعنوان مربی فارکس فعالیت خود را گسترش داد و از طریق وبینارها و دورههای آموزشی، استراتژیهای خود را با هزاران تریدر مبتدی به اشتراک گذاشت. شفافیت او در ارائه نتایج معاملاتش، از جمله استیتمنتهای واقعی، اعتماد بسیاری را جلب کرد و او را به یکی از چهرههای شناختهشده در جامعه فارکس اروپا تبدیل نمود.

موفقیت نیکلاس بدون چالش نبود. او با فشار روانی معاملات روزانه، که نیاز به تصمیمگیری سریع و تمرکز بالا دارد، دستوپنجه نرم کرد. در یک مقطع، زنجیرهای از معاملات زیانده او را به فکر ترک معاملهگری انداخت، اما او با بازنگری استراتژیهایش و تمرکز بر مدیریت احساسات، این دوره را پشت سر گذاشت. همچنین، نوسانات غیرمنتظره بازار، مانند رویداد «پنجشنبه سیاه فرانک سوئیس» در سال ۲۰۱۵، او را با زیانهایی مواجه کرد، اما مدیریت ریسک دقیقش مانع از خسارات جبرانناپذیر شد.

تا سال ۲۰۲۳، نیکلاس لینر نهتنها بهعنوان یک تریدر موفق، بلکه بهعنوان یک مربی معتبر شناخته میشد که داستانش الهامبخش تریدرهای خرد در سراسر جهان بود.

درسهایی از مسیر موفقیت نیکلاس لینر

- تمرکز بر سبک معاملاتی خاص. نیکلاس با انتخاب معاملات روزانه و تمرکز بر جفتارزهای پرنوسان، تخصص خود را عمیق کرد. این درس به تریدرهای مبتدی نشان میدهد که انتخاب یک سبک معاملاتی متناسب با شخصیت و برنامه روزانه، کلید موفقیت است.

- لوریج محتاطانه. او با استفاده از لوریجهای پایین، از زیانهای بزرگ جلوگیری کرد. این رویکرد برای تریدرهای خرد، که سرمایه محدودی دارند، حیاتی است.

- یادگیری مداوم از بازار. نیکلاس هر معامله، چه سودآور و چه زیانده، را تحلیل میکرد و استراتژیهایش را بهبود میداد. این تعهد به یادگیری، او را به تریدری بهتر تبدیل کرد.

- مدیریت ریسک دقیق. او هرگز بیش از ۱-۲٪ از حساب خود را در یک معامله ریسک نکرد و استاپلاسهای سختگیرانهای داشت که حسابش را از نابودی نجات داد.

- شفافیت و آموزش. با بهاشتراکگذاری نتایج واقعی و آموزش دیگران، نیکلاس نهتنها اعتبار کسب کرد، بلکه به جامعه معاملهگری کمک نمود.

داستان نیکلاس لینر، روایتی از پشتکار، یادگیری، و انضباط است. او با سرمایهای اندک و بدون پشتوانه نهادی، با تکیه بر استراتژیهای معاملات روزانه و مدیریت ریسک دقیق، به سودهای کلان رسید و الهامبخش تریدرهای خرد شد. برای مبتدیان فارکس، داستان او پیامی روشن دارد: موفقیت در بازارهای مالی نیازی به سرمایه کلان یا روابط خاص ندارد. با تمرکز بر یک سبک معاملاتی، استفاده محتاطانه از لوریج، و یادگیری مداوم از بازار، هر کسی میتواند به نتایج بزرگی دست یابد. نیکلاس لینر نشان داد که معاملهگری موفق، ترکیبی از مهارت، صبر، و تعهد به بهبود مستمر است.

در انتها

اگر یک نکته باشد که باید در ذهن باقی بماند، این است که هیچکدام از این معاملهگران موفق با شانس، معجزه یا فرمول جادویی به ثروت نرسیدند. آنها بارها زمین خوردند، حسابهایشان را از دست دادند، طعنه شنیدند، ناامید شدند و به نقطهای رسیدند که بسیاری تسلیم میشوند. اما درست همانجا، تصمیم گرفتند بمانند، تحلیل کنند، یاد بگیرند و برخیزند. مسیری که برای بسیاری پر از تردید و تاریکی است، برای آنها به نردبانی تبدیل شد که پلهپله، با صبر، نظم و آموزش، آن را بالا رفتند.

اگر شما هم اکنون در حال تجربه ضرر، شکست، بیانگیزگی یا سردرگمی در بازار هستید، به یاد داشته باشید که هرکدام از این تریدرها زمانی دقیقاً در جای شما ایستاده بودند. تفاوت آنها با دیگران نه در هوش خارقالعاده یا سرمایه زیاد، بلکه در «استمرار در حرکت» بود. اگر بتوانید از شکستها درس بگیرید، به تحلیل و مدیریت ریسک پایبند بمانید و روی رشد شخصی و ذهنی خود کار کنید، شاید نام بعدی که در چنین مقالهای از آن یاد خواهد شد، نام شما باشد.

آیا میتوان از ترید به ثروت رسید؟

بله، اما مسیر رسیدن به ثروت از طریق ترید آسان نیست و نیازمند دانش، تجربه و مدیریت ریسک است. برخی از معاملهگران موفق توانستهاند با استراتژیهای مناسب و مدیریت سرمایه، درآمد قابل توجهی کسب کنند. با این حال، بسیاری از افراد نیز به دلیل عدم آگاهی کافی یا تصمیمات احساسی، سرمایه خود را از دست دادهاند.

برای موفقیت در ترید، باید مهارتهایی مانند تحلیل بازار، مدیریت ریسک و کنترل احساسات را تقویت کنید. همچنین، داشتن سرمایه اولیه مناسب و صبر برای یادگیری و تجربهاندوزی از اهمیت بالایی برخوردار است.

اگر به دنبال ورود به دنیای ترید هستید، پیشنهاد میکنم ابتدا با آموزشهای معتبر شروع کنید و با سرمایه کم تمرین کنید تا تجربه لازم را کسب کنید. آیا به بازار خاصی علاقه دارید؟

شاید دوست داشته باشید

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

اخبار

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

شرکت StarkWare فناوری جدیدی اعلام کرده که «تصدیق بلوکهای بلاکچین بیتکوین از ابتدای پیدایش تا حال» را در قالب یک پرُف (proof) تقریباً ۱ مگابایتی ممکن میکند، البته نه به معنی دانلود کل تاریخچه تراکنشها، بلکه فقط هِدِر بلوکها.

منتشر شده

5 ماه پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

شرکت استارکور (StarkWare) که در زمینه فناوری پیشرفته دانش صفر (Zero-Knowledge یا ZK) تخصص دارد، از یک دستاورد بزرگ رونمایی کرده است که میتواند اساس تعامل کاربران با شبکه بیتکوین را دگرگون کند. این شرکت موفق به ساخت یک اثبات تأیید (Verification Proof) مبتنی بر دانش صفر از کل بلاکچین بیتکوین شده است که به طرز شگفتانگیزی سبک بوده و به راحتی بر روی دستگاههای موبایل قابل اجراست. این نوآوری به هر کاربری اجازه میدهد تا به طور مستقل و بدون نیاز به سختافزارهای گرانقیمت، تاریخچه بیتکوین را اعتبارسنجی کند.

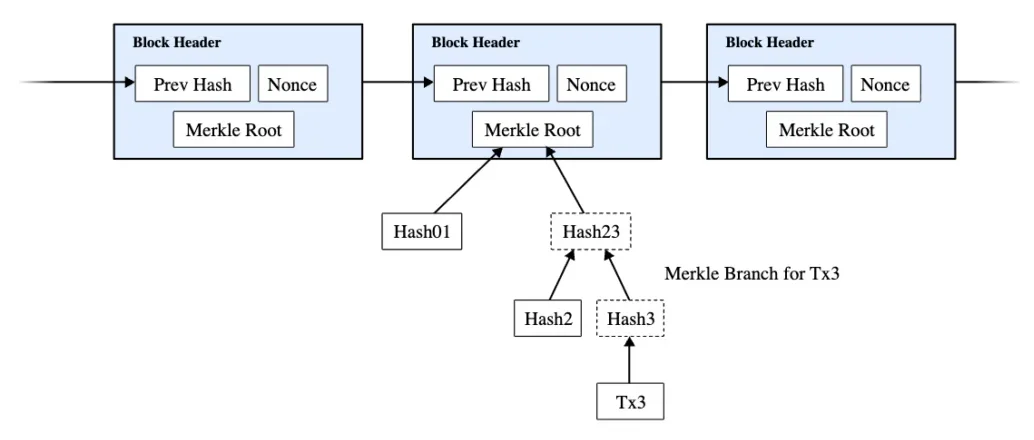

این اثبات که توسط استارکور توسعه داده شده، تنها ۱ مگابایت حجم دارد. این در حالی است که حجم کامل بلاکچین بیتکوین (Bitcoin) در حال حاضر از مرز ۶۸۰ گیگابایت فراتر رفته است. به گفته عبدالحمید بختا (Abdelhamid Bakhta)، مدیر اکوسیستم در استارکور، این تکنولوژی به کاربران امکان میدهد تا تراکنشها را در کمتر از ۱۰۰ میلیثانیه تأیید کنند. این پیشرفت، تحقق مدرن ایدهای است که برای اولین بار توسط ساتوشی ناکاموتو در وایتپیپر بیتکوین تحت عنوان تأیید پرداخت ساده شده (SPV) مطرح شد و اکنون موانع فنی و مالی را برای میلیونها کاربر از میان برمیدارد.

چگونه ۶۸۰ گیگابایت داده در ۱ مگابایت فشرده میشود؟

راز این فشردهسازی خارقالعاده در محتوای اثبات نهفته است. این فایل ۱ مگابایتی، تاریخچه کامل و جزئیات تمام تراکنشها را در خود جای نداده است؛ بلکه شامل تمام هدرهای بلاک (Block Headers) از اولین بلاک شبکه (بلاک جنسیس) تا به امروز است. هر هدر بلاک مانند یک شناسنامه برای آن بلاک عمل میکند و حاوی اطلاعات کلیدی زیر است:

- شماره نسخه (Version Number): نسخه نرمافزار بیتکوین که برای استخراج بلاک استفاده شده است.

- ارجاع به بلاک قبلی (Previous Block Reference): پیوندی رمزنگاریشده که زنجیره بلاکها را به هم متصل میکند.

- برچسب زمانی (Timestamp): زمان تقریبی ایجاد بلاک.

- اندازه بلاک (Block Size): حجم بلاک.

- نانس (Nonce): عدد تصادفی که ماینرها برای حل معمای محاسباتی و افزودن بلاک به دفتر کل، آن را پیدا میکنند.

با در اختیار داشتن زنجیرهای از این هدرها، یک کاربر میتواند به طور مستقل و با اطمینان بالا، صحت و اعتبار کل تاریخچه شبکه را بدون نیاز به دانلود صدها گیگابایت داده، بررسی کند.

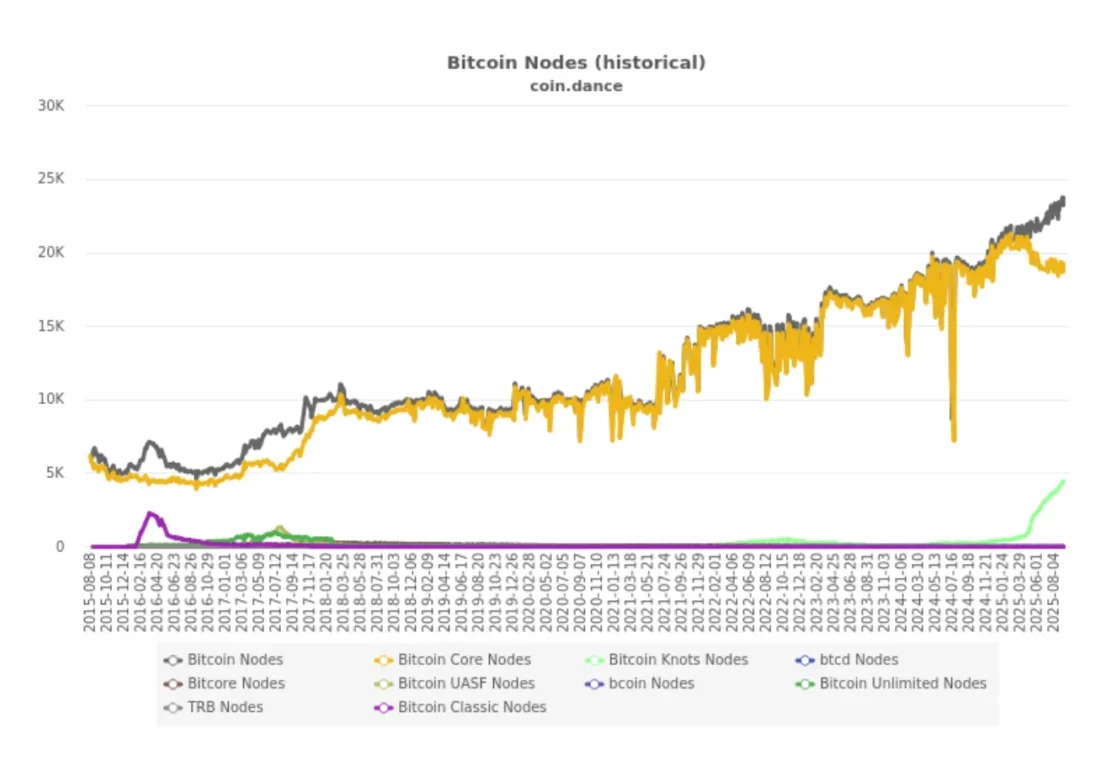

این دستاورد در زمانی ارائه میشود که جامعه بیتکوین درگیر یکی از مهمترین بحثهای داخلی خود، یعنی چالش حفظ تمرکززدایی (Decentralization) در مقابل رشد روزافزون حجم بلاکچین است. یکی از ارزشهای بنیادین بیتکوین این است که اجرای یک نود کامل (Full Node) برای هر کسی با یک کامپیوتر شخصی معمولی امکانپذیر باشد. این دسترسی آسان، تضمینکننده امنیت و مکانیزم اجماع شبکه است که توسط هزاران اپراتور نود مستقل در سراسر جهان اجرا میشود.

با این حال، ظهور پدیدههایی مانند اُردینالز و اینسکریپشنها که امکان ذخیرهسازی دادههای غیرپولی (مانند تصاویر و متن) را روی بلاکچین (Blockchain) فراهم میکنند، این اصل را به چالش کشیدهاند. منتقدان معتقدند این روند باعث «پفکردن» بلاکچین شده و با افزایش سرسامآور حجم دفتر کل توزیع شده (DLT)، نیازمندیهای سختافزاری برای اجرای نود را بالا میبرد. اگر اجرای نود بیش از حد گران شود، شبکه به سمت تمرکزگرایی پیش خواهد رفت و تنها شرکتهای بزرگ و مراکز داده توانایی مشارکت در آن را خواهند داشت که این امر کاملاً با فلسفه وجودی بیتکوین در تضاد است.

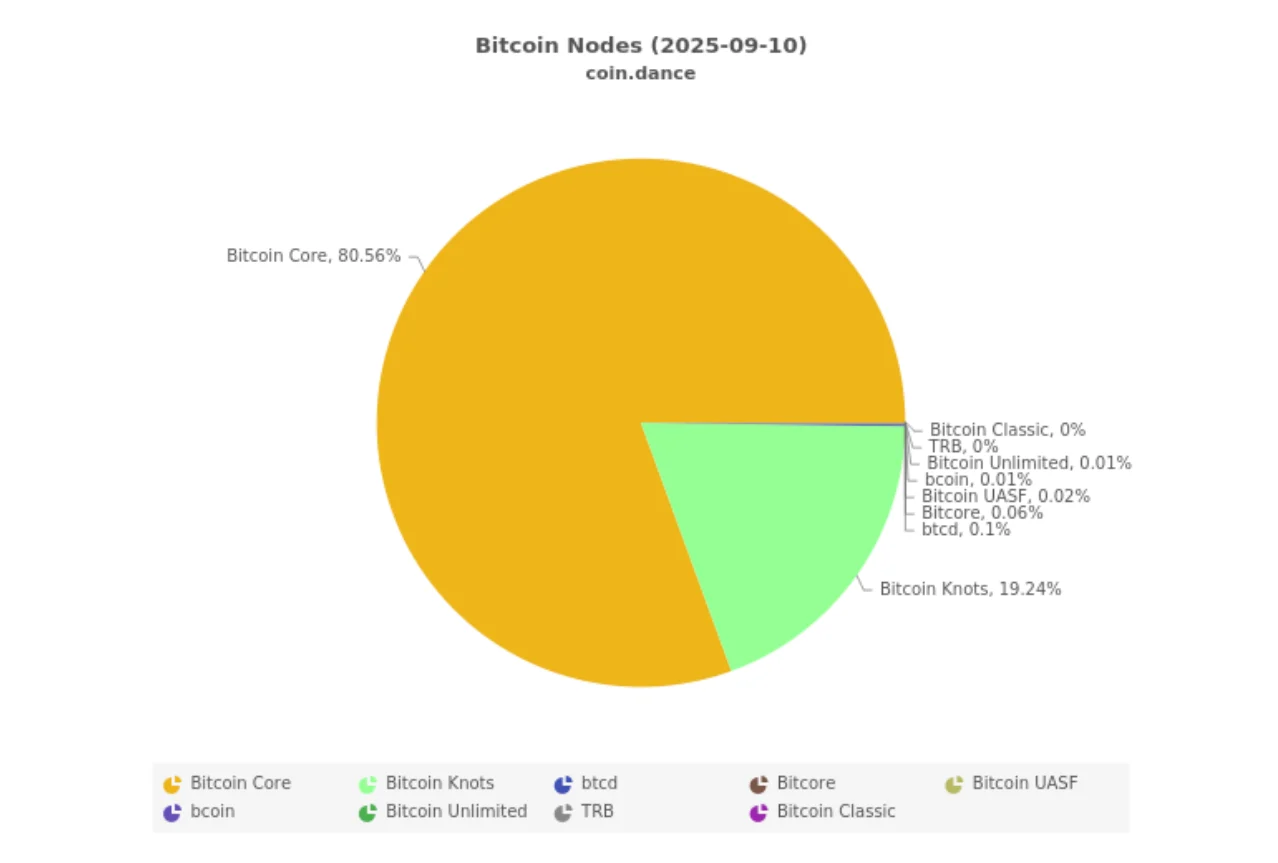

بهروزرسانی Bitcoin Core و طغیان جامعه

این تنش با اعلام برنامههای مربوط به بهروزرسانی آینده نرمافزار Bitcoin Core 30 که برای انتشار در ماه اکتبر برنامهریزی شده، به نقطه جوش خود رسیده است. توسعهدهندگان Bitcoin Core (که نرمافزار مورد استفاده حدود ۸۰٪ از نودهای شبکه است) قصد دارند محدودیت OP_Return را حذف کنند. این قابلیت در حال حاضر حجم دادههای غیرپولی قابل جاسازی در تراکنشها را به ۸۰ بایت محدود میکند که برای ذخیره اکثر محتواهای چندرسانهای امروزی بسیار ناچیز است.

این تصمیم پیشنهادی، موجی از مخالفت را برانگیخته و باعث یک جهش تاریخی در استفاده از Bitcoin Knots شده است. Bitcoin Knots یک نرمافزار جایگزین برای نود بیتکوین است که قابلیتهای شخصیسازی بیشتری را به اپراتورها میدهد؛ از جمله این امکان که خودشان برای میزان دادههای OP_Return که مایل به ذخیره و بازنشر آن هستند، محدودیت تعیین کنند. آمارها نشان میدهد سهم بازار نودهای Knots از حدود ۱٪ در پایان سال ۲۰۲۴، با یک رشد تقریباً عمودی، به نزدیک ۲۰٪ در سال ۲۰۲۵ رسیده است که نشاندهنده واکنش شدید بخشی از جامعه به مسیر پیش روی توسعه بیتکوین است. در این میان، راهکار استارکور میتواند فارغ از این جدالها، قدرت تأیید مستقل را به دست تکتک کاربران بازگرداند.

آموزش

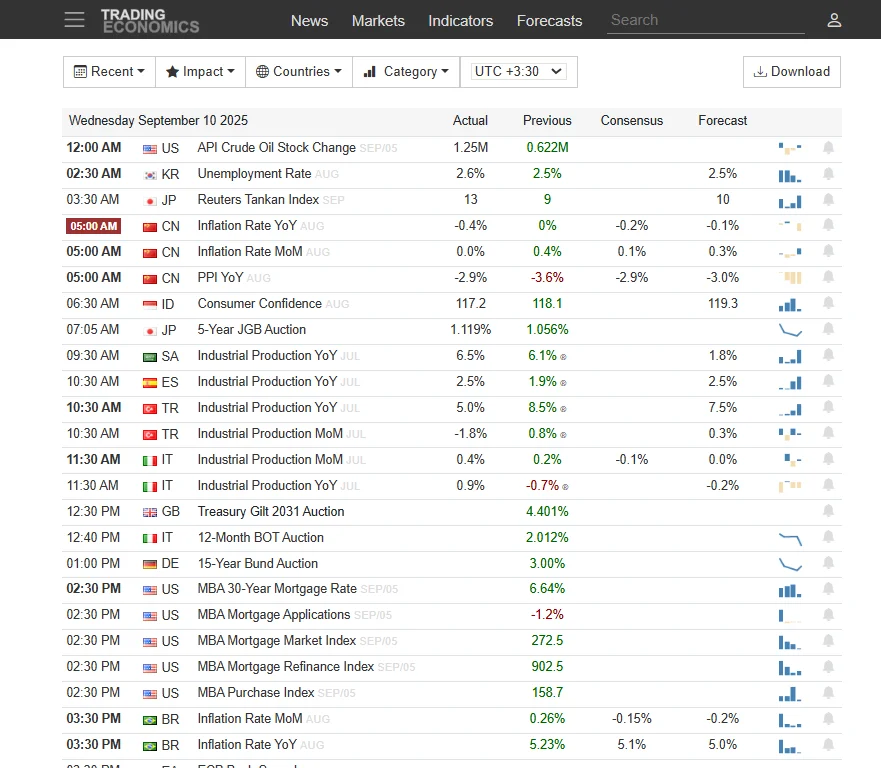

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید.

منتشر شده

5 ماه پیشدر

شهریور 21, 1404توسط

روکو (Rocco)

اگر معاملهگر یا فعال بازارهای مالی باشید، حتما تجربه کردهاید که یک خبر اقتصادی میتواند ظرف چند دقیقه بازار را زیر و رو کند. مثلا اعلام نرخ بیکاری آمریکا یا تصمیم فدرال رزرو درباره نرخ بهره کافی است تا قیمت دلار، طلا یا حتی بیت کوین نوسان شدیدی پیدا کند. در چنین شرایطی، دانستن زمان دقیق این رویدادها میتواند مرز میان یک معامله سودآور یا پشیمانکننده باشد.

اینجاست که تقویم اقتصادی به عنوان یک ابزار به کمک شما میآید. ابزاری که تمام اتفاقات مهم اقتصادی و مالی جهان را در یک جدول زمانی مشخص نمایش میدهد و به شما کمک میکند همیشه چند قدم جلوتر از بازار باشید. اگر میخواهید بدانید تقویم اقتصادی دقیقا چیست، چه اجزایی دارد و چطور باید از آن استفاده کنید، این مطلب را از دست ندهید.

تقویم اقتصادی (Economic Calendar) چیست؟

یک لیست زمانبندیشده از اعلامیههای اقتصادی، دادههای کلان، سخنرانیهای مقامات مالی و انتشار شاخصهای اقتصادی مثل نرخ بهره، تورم، بیکاری، تولید ناخالص داخلی و … است. علاوه بر این معمولاً زمان بیانیه های بانک مرکزی، سخنرانی های سیاست گذاران پولی و انتخابات را فهرست می کند.

بیشتر تقویم های اقتصادی منتشر شده شامل نوع داده مثل نرخ بیکاری، نتیجه قبلی که منتشر شده بود و انتظارات اجماع بازار برای نتیجه آتی می شوند. باید توجه داشت که نوع انتشار به طور کلی بسته به اینکه چه تاثیری می تواند داشته باشد؛ بصورت زیاد، متوسط، کم یا بدون تاثیر، کد گذاری می شود.

برای مثال، تصور کنید بانک مرکزی اروپا (ECB) قرار است درباره نرخ بهره (Interest Rate) جلسه برگزار کند. این تصمیم میتواند ارزش یورو را به شدت تحت تاثیر قرار دهد. اگر شما معاملهگر بازار فارکس باشید و این تاریخ را ندانید، ممکن است در میانه یک معامله ناگهان با نوسانی شدید روبهرو شوید و فرصت مدیریت آن را از دست بدهید. اما وقتی به تقویم اقتصادی نگاه میکنید، میبینید که این رویداد دقیقا چه روز و ساعتی اتفاق میافتد و میتوانید از قبل برایش برنامهریزی کنید.

تقویم اقتصادی نه فقط برای معاملهگران حرفهای، بلکه برای هر فردی که در بازارهای مالی فعالیت میکند (از بورس و فارکس گرفته تا ارزهای دیجیتال) یک ابزار ضروری است. حتی سرمایهگذاران بلندمدت هم با نگاه به این تقویم میتوانند تصمیمهای دقیقتری برای مدیریت پرتفوی خود بگیرند.

اگر انتشار داده اقتصادی تأثیر کمی داشته باشد، آنگاه جفت ارز حرکتی نداشته و یا واکنشی جزیی نسبت به نتیجه از خود نشان خواهد داد. اما اگر در رویدادی با تأثیر متوسط، نتیجه نهایی با چیزی که انتظار می رفت خیلی تفاوت داشته باشد، باعث می شود جفت ارز به میزان بیشتری تغییر کند. زمانی که انتشار داده ها به طور قابل توجهی بیشتر یا کمتر از نتیجه مورد انتظار بازار باشند، به خصوص زمانی که صحبت از داده هایی با تأثیر بالا باشد، جفت ارز مرتبط تمایل بیشتری به حرکت دارد و بازار نوسانات قابل توجهی را در این فرآیند تجربه می کند.

چرا تقویم اقتصادی مهم است؟

- تقویم اقتصادی مانند یک نقشه راه است که مسیر حرکت بازارها را روشنتر میکند و شما را از غافلگیریهای ناگهانی نجات میدهد. به این ترتیب شما میتوانید تصمیمات معاملاتی خودتان را بر پایه اطلاعات موثق بگیرید.

- انتشار دادههای اقتصادی میتواند باعث نوسانات شدید در بازارهای مالی شود. برای مثال، اگر نرخ تورم بالاتر از حد انتظار اعلام شود، سرمایهگذاران انتظار افزایش نرخ بهره خواهند داشت و همین موضوع میتواند بازار سهام یا ارزهای دیجیتال را تحت تاثیر قرار دهد.

- بدون تقویم اقتصادی، بسیاری از تصمیمها بر اساس حدس و گمان گرفته میشود. معاملهگرانی که فقط با تحلیل تکنیکال کار میکنند، ممکن است در لحظه انتشار یک خبر بزرگ، گرفتار نوسانات غیرمنتظره بازار شوند. در حالیکه کسی که تقویم اقتصادی را دنبال میکند، میداند چه زمانی باید محتاطتر باشد یا حتی برای شکار فرصتهای جدید آماده شود.

- یکی از مهمترین مزیتهای تقویم اقتصادی، مدیریت ریسک است. اگر قبل از انتشار یک داده مهم پوزیشن باز دارید، میتوانید حجم معاملات خود را کاهش دهید، حد ضرر تنظیم کنید یا حتی معامله را ببندید تا از ضررهای سنگین جلوگیری شود.

- استفاده از تقویم اقتصادی به شما امکان میدهد استراتژیهای کوتاهمدت و بلندمدت خود را بر اساس دادههای واقعی طراحی کنید. به این ترتیب، معاملات شما نظم بیشتری پیدا میکند و احتمال موفقیت بالاتر میرود.

- بسیاری از ضررها به دلیل تصمیمات عجولانه و احساسی اتفاق میافتد. وقتی بدانید چه چیزی در راه است، آرامش بیشتری خواهید داشت و کمتر اسیر ترس یا طمع میشوید.

اجزای اصلی یک تقویم اقتصادی

وقتی وارد یک تقویم اقتصادی مثل Trading Economics یا Investing.com میشوید، در نگاه اول ممکن است جدول شلوغی ببینید که پر از عدد و کلمه است. اما اگر بدانید هر ستون چه معنایی دارد، کار با آن بسیار ساده خواهد شد. در ادامه تکتک اجزای اصلی این جدول که از وبسایت تریدینگ اکونومیکس آورده شده را توضیح میدهیم.

در قسمت بالای جدول بخشی برای فیلتر کردن نتایج آورده شده است. گزینه «Recent» فیلتری برای نشان دادن رویدادهای اخیر است و فقط موارد نزدیک به زمان فعلی را نشان میدهد. اگر میخواهید مثلا رویدادهای اقتصادی چند ماه دیگر را ببینید کافی است این فیلتر را تغییر دهید.

با استفاده از گزینه «Impact» شما میتوانید این رویدادهای اقتصادی را بر اساس سطح اهمیت آن ها دستهبندی کنید. تریدینگ اکونومیکس سه دستهبندی دارد. رویدادهای یک ستاره، دو ستاره و سه ستاره که طبیعتا اهمیت آن ها بر اساس تعداد ستاره افزایش مییابد.

قسمت «Countries» امکان فیلتر کردن بر اساس کشور یا اقتصاد موردنظر را فراهم میکند. مثلا اگر قصد دارید فقط شاخصهای اقصتادی کلان آمریکا را ببینید، کافی است روی این گزینه کلیک کرده و «United States» را انتخاب کنید.

فیلتر «Category» دستهبندی رویدادها را نمایش میدهد. مثلا شما میتوانید در این فیلتر گزینه «Prices & Inflation» را انتخاب کرده و فقط دادههای تورمی را مشاهده کنید.

بخش «UTC +3:30» نیز برای تعیین منطقه زمانی است. شما میتوانید منطقه زمانی خودتان (تهران-ایران) را تنظیم کنید تا ببینید دقیقا رویداد موردنظرتان در چه ساعتی به وقت ایران رخ میدهد.

- تاریخ و ساعت

اولین چیزی که در تقویم اقتصادی به چشم میآید، ستون زمان انتشار است. در این بخش دقیقا مشخص میشود که هر رویداد چه روز و ساعتی منتشر خواهد شد. اهمیت این قسمت بسیار بالاست، چون بازارها معمولا درست در همان لحظه انتشار خبر واکنش نشان میدهند. مثلا اگر در ساعت ۴:۰۰ صبح «شاخص اعتماد مصرفکننده استرالیا» منتشر شود، معاملهگران بازار فارکس در همان دقیقه باید آماده واکنش باشند.

همانطور که گفتیم، ساعت تقویم معمولا بر اساس منطقه زمانی قابل تغییر است. مثلا شما میتوانید آن را روی «تهران (UTC+3:30)» تنظیم کنید تا دقیقاً با ساعت محلی خودتان هماهنگ باشد.

- کشور

در ستون بعدی، پرچم و کد کشور (مثلاً GB = بریتانیا، AU = استرالیا، MX = مکزیک) قرار دارد که نشان میدهد داده متعلق به کدام اقتصاد است. گاهی اوقات هم رویدادها مربوط به یک بلوک منطقهای خاص مثلا اروپا (EA = Euro Area) هستند. در این صورت آن داده را باید به عنوان یک شاخص منطقهای و نه مربوط به یک کشور واحد تفسیر کرد.

- عنوان رویداد

این ستون عنوان خبر یا شاخص اقتصادی را نشان میدهد. گاهی هم کنار این عنوان، مخفف ماه میلادی (مثل AUG، SEP) دیده میشود که نشان میدهد داده مربوط به کدام ماه است. شناخت هر شاخص اهمیت زیادی دارد، چون هرکدام اثر متفاوتی روی بازار میگذارند.

اما نکته مهم اینجاست که همه رویدادها عددی و آماری نیستند. بعضی از آن ها بیشتر کیفی هستند و باید با توجه به ماهیتشان تفسیر شوند. برای درک بهتر، به چند نمونه نگاه کنیم:

- شاخصهای آماری (عددمحور)

مثل نرخ بیکاری (Unemployment Rate)، شاخص قیمت مصرف کننده (CPI)، یا تولید ناخالص داخلی (GDP). اینها همیشه یک عدد مشخص دارند که میتوان آن را با مقدار قبلی و پیشبینی بازار مقایسه کرد.

- سخنرانیها (Speech)

مثلا «سخنرانی رئیس فدرال رزرو». این نوع رویداد عدد ندارد، بلکه مهم محتوای صحبتهاست. اگر لحن سخنران به سمت سیاست انقباضی (افزایش نرخ بهره) باشد، بازار واکنش منفی به داراییهای پرریسک نشان میدهد. اگر لحن انبساطی باشد، میتواند باعث رشد بازار سهام یا ارزهای دیجیتال شود.

- حراج اوراق (Auction)

مثل «حراج اوراق ۱۰ ساله آمریکا» یا «حراج اوراق خزانه ژاپن». اینجا اعداد مربوط به بازده (Yield) یا حجم اوراق فروختهشده اهمیت دارند. بالا رفتن بازده معمولا نشانه افزایش هزینه استقراض دولت و احتمال بالا رفتن نرخ بهره است.

- شاخصهای نظرسنجی و اعتماد (Survey/Confidence Index)

مثل «شاخص اعتماد مصرفکننده» یا «شاخص مدیران خرید (PMI)». اینها با پرسشنامه از فعالان اقتصادی یا مصرفکنندگان تهیه میشوند و بازتابدهنده چشمانداز آینده هستند.

ستون Previous نشاندهنده نتیجه گزارش قبلی است. مثلا اگر شاخص بیکاری ماه گذشته ۸٪ بوده، این عدد در ستون Previous نمایش داده میشود. این بخش برای مقایسه روند بسیار مهم است، چون بازار همیشه تغییرات نسبت به گذشته را در نظر میگیرد.

در قسمت (Consensus / Forecast) دو ستون پیشبینی تحلیلگران و اقتصاددانان درباره آن شاخص یا داده اقتصادی آورده میشود. اما چه تفاوتی با هم دارند؟

Consensus یا اجماع در واقع میانگین پیشبینی جمعی تحلیلگران، اقتصاددانها و موسسات مالی است. یعنی چندین منبع معتبر پیشبینی خود را درباره یک شاخص اعلام میکنند و تقویم اقتصادی میانگین یا اجماع آنها را نمایش میدهد.

Forecast گاهی به همان معنی Consensus به کار میرود، اما در بعضی تقویمها (مثل Trading Economics) یک تفاوت کوچک دارد:

- Forecast معمولاً پیشبینی اختصاصی خود سایت یا موسسه منتشرکننده تقویم است.

- در حالی که Consensus نماینده پیشبینی کلی بازار و تحلیلگران مختلف است.

در ستون (Actual) مقدار واقعی در لحظه انتشار خبر بهروزرسانی میشود و عدد واقعی گزارش را نشان میدهد. در حقیقت، مهمترین بخش برای معاملهگران همین ستون است، چون مستقیما رفتار بازار را شکل میدهد.

بعضی تقویمها مثل Trading Economics در کنار هر شاخص نمودارهای کوچکی نمایش میدهند. این نمودار روند تاریخی آن شاخص را نشان میدهد (مثلا تغییرات نرخ بیکاری در چند ماه گذشته). با نگاه سریع به این بخش میتوانید متوجه شوید وضعیت در حال بهبود یا بدتر شدن است.

طبق ستون اول متوجه میشویم که شاخص قیمت تولیدکننده (PPI) آمریکا ساعت ۴ بعد از ظهر به وقت محلی منتشر میشود. به طور کلی، شاخصهای اقتصادی را میتوان در بازه زمانیهای مختلفی ارزیابی کرد. منظور از MoM بازه زمانی ماهانه است و YoY تغییرات کل یک سال نسبت به سال قبل را نشان میدهد.

در سطر اول که مربوط به شاخص PPI اصلی در بازه ماهانه است، میبینیم که مقدار قبلی ۰.۹٪ ثبت شده است. این یعنی در ماه گذشته قیمت تولیدکنندهها نسبت به ماه ماقبلش ۰.۹٪ افزایش داشته است. در ستون Forecast پیشبینی تریدینگ اکونومیکس برای این ماه ۰.۳٪ است و Consensus که میانگین پیشبینی اقتصاددانان و تحلیلگران مختلف را نشان میدهد ۰.۴٪ ثبت شده است. مقدار Actual یا واقعی هم هنوز منتشر نشده و به همین دلیل این ستون خالی مانده و در لحظه انتشار شاخص پر میشود.

چطور از تقویم اقتصادی استفاده کنیم؟

این بخش مهمترین قسمت مقاله است، چون فقط دانستن اینکه رویدادها چه زمانی هستند کافی نیست؛ باید بدانید چطور از این اطلاعات استفاده کنید.

- برنامهریزی هفتگی: در ابتدای هفته به تقویم اقتصادی نگاه کنید و رویدادهای مهم (مثل NFP یا تصمیم نرخ بهره) را علامت بزنید. این کار به شما کمک میکند از قبل آماده باشید.

- ترکیب با تحلیل تکنیکال: اگر میبینید یک خبر مهم نزدیک است، سطوح حمایت و مقاومت نمودار را بررسی کنید. مثلا اگر خبر منفی بیاید و بازار به حمایت نزدیک باشد، احتمال شکستن حمایت بیشتر میشود.

- استراتژی معاملاتی متناسب با خبر: بعضی معاملهگران قبل از انتشار خبر، از بازار خارج میشوند تا ریسک نکنند. برخی دیگر ترجیح میدهند منتظر بمانند و پس از انتشار داده و مشخص شدن جهت بازار وارد معامله شوند.

- مدیریت حجم و حد ضرر: در زمانهایی که احتمال نوسان شدید وجود دارد، بهتر است حجم معامله کمتر شود یا حد ضرر نزدیکتر قرار بگیرد.

- ثبت تجربهها: بهترین راه برای یادگیری استفاده از تقویم اقتصادی، تجربه شخصی است. بعد از هر رویداد مهم یادداشت کنید بازار چگونه واکنش نشان داد و استراتژی شما چقدر موفق بود.

تقویم اقتصادی را از کجا ببینیم؟

امروزه دهها وبسایت معتبر وجود دارد که تقویم اقتصادی رایگان و بهروزی ارائه میدهند. برخی از بهترین منابع عبارتاند از:

- Trading Economics: همه رویدادها، نرخ بهره، قیمتها و تورم، بازار کار، رشد تولید ناخالص داخلی، تجارت خارجی، دولت، اعتماد تجاری، احساسات مصرفکننده، بازار مسکن.

- Investing.com: تقویم اقتصادی همزمان با اعلام رویدادهای اقتصادی، شاخصها را دریافت کنید و تأثیر فوری آنها بر بازار جهانی را مشاهده کنید – از جمله رویدادهای قبلی، …

- Forex Factory: با تقویم اقتصادی فارکس محور، رویدادهای تأثیرگذار بر بازار را خیلی قبل از وقوع پیشبینی کنید.

- TradingView: تقویم اقتصادی آخرین و رویدادهای اقتصادی آینده را نشان میدهد که میتوانند بر داراییها، مناطق و بازارهای جهانی خاصی تأثیر بگذارند.

- FXStreet: تقویم اقتصادی لحظهای، رویدادها و شاخصهای اقتصادی سراسر جهان را پوشش میدهد.

- MyFxBook: تقویم اقتصادی به صورت آنی که تمام رویدادها و اطلاعیههای اقتصادی را پوشش میدهد. مقادیر تاریخی، قبلی، اجماعی و واقعی هر شاخص را مشاهده کنید.

همچنین بروکرهای فارکس هم معمولاً تقویم اقتصادی روی سایت خود دارند.

در انتها

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید. در دنیایی که ثانیهها حرف اول را میزنند، اطلاع از آنچه در راه است، برگ برنده شماست. با استفاده منظم از این ابزار، دیگر از نوسانات ناگهانی غافلگیر نخواهید شد و میتوانید با اطمینان بیشتری برای آینده سرمایهگذاری خود برنامهریزی کنید.

به یاد داشته باشید، موفقیت در بازارهای مالی تنها به تحلیل نمودارها محدود نمیشود. تسلط بر اطلاعات و درک وقایع کلان اقتصادی، مکمل تحلیل تکنیکال است و شما را در مسیری قرار میدهد که به جای دنبال کردن بازار، آن را پیشبینی کنید. به همین خاطر توصیه میکنیم که از همین امروز، استفاده از تقویم اقتصادی را به یکی از عادتهای معاملاتی خود تبدیل کنید.

سودآوری و معامله گری بصورت مداوم در بازار می تواند بسیار چالش برانگیز باشد، و واقعیت مسلم این است که اکثر معامله گران خرد معمولا پول خود را در این بازار از دست می دهند. با این وجود، با یک برنامه معاملاتی جامع، ابزارهای مناسب و دانش کافی از بازار ارز، شانس موفقیت شما به عنوان یک معامله گر به میزان قابل توجهی افزایش می یابد.

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

ارتقای آلپنگلو (Alpenglow) در سولانا تأیید شد؛ تراکنشها بزودی با سرعت اینترنت نهایی میشوند

تراست ولت امکان معامله سهام های توکنیزه (RWA) را برای کاربران فعال کرد

اندیکاتور ATR چیست و چه کاربردی در تحلیل تکنیکال دارد؟

۹ عادت مالی که افراد منظم را به ثبات و آزادی مالی میرساند

کاناری کپیتال برای ETF اینجکتیو (INJ) ثبتنام کرد

کاردینال؛ اولین پروتکل دیفای بیت کوین بر بستر کاردانو

هر اونس چند گرم طلای ۱۸ عیار است؟ تبدیل ساده انس به گرم طلا

آیا تحلیل تکنیکال بهتنهایی در بازار رمز ارزها سودآور است؟

کوینبیس توکن اتنا (ENA) را به رودمپ خود اضافه کرد

در ۲ ماه اخیر بیش از ۱۰٪ پروژهها ناپدید شدهاند!

سریال پول به زبان ساده (Money, Explained) قسمت پنجم (آخر)

سریال پول به زبان ساده (Money, Explained) قسمت چهارم

سریال پول به زبان ساده (Money, Explained) قسمت سوم

سریال پول به زبان ساده (Money, Explained) قسمت دوم

سریال پول به زبان ساده (Money, Explained) قسمت اول

مستند دیپ وب (Deep Web) 2015

مستند شغل داخلی (Inside Job) بحران مالی

مارجین کال (Margin Call)

فیلم بازیکن شماره یک آماده (Ready Player One)

فیلم مرد آزاد (Free Guy)

![مستند کریپتوپیا [Cryptopia]، بیت کوین، بلاکچین و آینده اینترنت](https://investorent.xyz/wp-content/uploads/مستند-کریپتوپیا-Cryptopia-80x80.webp)

مستند کریپتوپیا (Cryptopia)

برای ارسال نظر باید وارد شوید ورود