بلاکتوپیا

بازی کتیزن (Catizen) چیست؟ شرکت در ایردراپ

کتیزن، یک بازی و ربات تلگرامی منحصر به فرد در سبک Play to Earn است. این بازی شامل فعالیت های مختلفی مانند پرورش گربه ها، تکمیل ماموریت ها و شرکت در رویدادها برای به دست آوردن سکه های کتیزن است. اکوسیستم کتیزن از بلاکچین TON استفاده می کند. در این بازی، کاربران گربه ها را با هم ادغام می کنند، سطح آن ها را بالا می برند و ارزهای Fish و vKITTY بدست می آورند.

کتیزن (Catizen) یک بازی برای کسب درآمد در تلگرام است که در آن بازیکنان یک شهر مجازی از گربه ها را برای بدست آوردن درآمد مدیریت می کنند. این بازی بر بستر بلاکچین TON مستقر است و به بازیکنان این امکان را می دهد تا درآمدهای درون بازی خود را به ارز دیجیتال واقعی تبدیل کنند. این بازی با داشتن چند میلیون کاربر فعال روزانه و با ارائه گیم پلی جذاب و فرصت منحصر به فرد برای کسب درآمد از طریق کسب ایردراپ احتمالی، به سرعت جایگاه ویژه ای در دنیای بازی برای کسب درآمد (Play to Earn) پیدا کرده است.

در بازی کتیزن، هر گربه به عنوان یک توکن غیر قابل تعویض (NFT) در نظر گرفته می شود که بازیکنان می توانند آن را مبادله کرده یا بفروشند. این بازی شامل فعالیت های مختلفی مانند پرورش گربه ها، تکمیل ماموریت ها و شرکت در رویدادها برای به دست آوردن سکه های کتیزن است. این سکه ها می توانند بعداً در طی ایردراپ ها به توکن های CATI تبدیل شوند. این ایردراپ به صورت توزیع های دوره ای به بازیکنان فعال در این بازی تعلق خواهد گرفت.

گیم پلی کتیزن بسیار شبیه به بازی مشهور ۲۰۴۸ است. اگر در آنجا دو عدد یکسان را با هم ادغام کرده و عدد ضریب ۲ بالاتری ظاهر می شود، در بازی کتیزن نیز باید در یک مکان که شباهت زیادی به پت شاپ دارد، با یک نژاد گربه کار را آغاز کنید و با ادغام نژادهای یکسان، گربه هایی با نژاد جدید را به وجود آورید.

در کتیزن، هر نژاد گربه معادل مقداری پول درون بازی به نام vKITTY$ در هر ثانیه به کاربر می دهد که این مقدار با افزایش سطح گربه ها و کشف نژادهای کمیاب تر بیشتر می شود. هر چند که در فاصله های زمانی یکسان، یک گربه برای پیشرفت شما اهدا می شود، اما برای پیشرفت سریع تر در بازی می توانید در پایین صفحه، در بخش «Generate» با پرداخت vKITTY گربه ها را خریداری و ادغام کنید.

اما اگر به اندازه کافی vKITTY نداشتید، چه باید کرد؟ اگر کمی در محیط بازی به جستجو بپردازید، متوجه می شوید که بخشی به نام فیشینگ (Fishing) وجود دارد که با پرداخت معادل ۸۴ توکن فیش (Fish)، یک فرصت ماهیگیری به شما داده می شود که شانس بدست آوردن توکن های Fish و vKITTY را دریافت خواهید کرد.

واجدین شرایط ایردراپ کتیزن (Catizen)

از میان حدود ۳۵.۸ میلیون بازیکن که تاکنون بازی «کتیزن» را امتحان کرده اند، به نظر می رسد کمتر از نیمی از آن ها در حال حاضر واجد شرایط هستند. تنها بازیکنانی که موفق شده اند به اندازه کافی سکه های vKitty درون بازی کسب کنند و به «لیگ نقره ای (Silver League)» برسند، واجد شرایط دریافت توکن ها هستند. بر اساس اطلاعات ارائه شده، بیش از ۱۵.۲ میلیون بازیکن در حال حاضر واجد شرایط دریافت بخشی از ایردراپ هستند، در حالی که بیش از ۲۰ میلیون بازیکن دیگر همچنان در «لیگ برنزی (Bronze League)» مانده اند و از دریافت جوایز محرومند.

پست منتشر شده کانال رسمی «Catizen» در تلگرام، از بازیکنان خواسته است که آخرین فرصت را برای پیوستن به کتیزن غنیمت شمارند و بازیکنان را برای شروع بازی یا ارتقای سطح خود تشویق کرده است. گرافیکی که با این پست به اشتراک گذاشته شده، نشان می دهد چه تعداد از بازیکنان به هر لیگ درون بازی رسیده اند. نزدیک به ۱۲.۷ میلیون بازیکن در لیگ نقرهای هستند که یک مرحله بالاتر از لیگ برنزی قرار دارد. بیش از ۲ میلیون بازیکن به لیگ طلایی رسیده اند، حدود ۳۲۰,۰۰۰ بازیکن در لیگ پلاتین، ۷۶,۰۰۰ بازیکن در لیگ الماس، ۱۰۸,۰۰۰ بازیکن در لیگ مستر قرار دارند.

تنها ۱۰,۵۰۵ بازیکن به بالاترین لیگ، یعنی لیگ رویال (Royal League)، رسیده اند و احتمالاً بیشترین مقدار ایردراپ را دریافت خواهند کرد. اما «کتیزن» هنوز جزئیات تخصیص توکن ها را اعلام نکرده است.

همچنین، در پست دیگری، اشاره شده که واجدین شرایط دریافت ایردراپ کتیزن باید حداقل یک تراکنش آنچین داشته باشند. کم هزینه ترین تراکنش را می توانید در بخش تسک های کتیزن و از گزینه Check in انجام دهید.

زمان دقیق ایردراپ هنوز مشخص نیست، اما «کتیزن» تأیید کرده است که توکن خود را در تاریخ ۲۰ سپتامبر (۳۰ شهریور) منتشر خواهد کرد و صرافی های بزرگی مانند اوکی اکس (OKX)، هش کی (HashKey)، مکسی (MEXC) و کوکوین (KuCoin) برای لیست کردن این توکن آماده شده اند. چندین صرافی نیز در بازار پیش از عرضه خود از معاملات توکن CATI پشتیبانی کرده اند.

کتیزن یکی از چندین بازی محبوب تلگرامی است که قرار است توکن های خود را پیش از پایان ماه جاری منتشر کند. بازی راکی ربیت (Rocky Rabbit) با تم ورزشی و مبارزه ای، توکن ربیتکوین (RBTC) خود را در تاریخ ۲۳ سپتامبر (۲ مهر) منتشر و بازی بزرگ همستر کامبت (Hamster Kombat) توکن HMSTR خود را در تاریخ ۲۶ سپتامبر (۵ مهر) عرضه خواهد کرد. همه این ایردراپ ها در بستر شبکه تن (TON) انجام خواهند شد.

این رویدادها قطعاً برای اکوسیستم بازی های کریپتویی تلگرام مهم و سرنوشت ساز خواهد بود که اوایل امسال با ظهور بازی نات کوین (Notcoin)، یک بازی کلیکی که ۳۵ میلیون بازیکن جذب کرد، به صورت ویروسی شیوع پیدا کردند.

چالش های ایردراپ کتیزن و اعلام توکنومیک CATI در میان نارضایتی کاربران

ایردراپ کتیزن با حواشی مختلفی همراه بود. پس از تاخیر نسبت به ساعت اعلام شده، بالاخره واجدین شرای توانستند میزان توکن های دریافتی خود را مشاهده کنند. اما این مشاهده اغلب با حیرت کاربران امیدوار به این پروژه همراه بود. در پاسخ، توکن کتی (CATI) به عنوان توکن حاکمیتی و کاربردی بازی کتیزن (Catizen) با عرضه کل یک میلیارد واحد، مدل توکنومیک (Tokenomics) خود را منتشر کرد.

از روز گذشته تاکنون، انتقادات مختلفی نسبت به ایردراپ کتیزن مطرح شده که به آن خواهیم پرداخت. همچنین، توزیع و برنامه ریزی اقتصادی این توکن شامل مراحل مختلفی است که در ادامه به شرح آن پرداخته ایم.

توزیع اولیه توکن ها

اقتصاد توکنی یا توکنمیک توکن های کتی (CATI) با عرضه یک میلیارد توکنی (که هرگز افزایش نخواهد یافت) به شرح زیر است:

- ایردراپ و اکوسیستم: ۴۳٪ که بین ایردراپ و لانچ پول تقسیم می شود.

- نقدینگی: ۵٪ که بطور کامل در TGE توزیع خواهد شد.

- خزانه: ۱۵٪ که ۱۰٪ آن در TGE توزیع می شود و باقیمانده با قفل ۱۲ ماهه و توزیع خطی در طی ۴۸ ماه به تدریج آزاد خواهد شد.

- تیم: ۲۰٪ که هیچیک از آن ها در TGE توزیع نمی شود و پس از ۱۲ ماه قفل، به صورت خطی در طی ۴۸ ماه آزاد خواهد شد.

- سرمایه گذاران: ۱۰٪ که در TGE توزیع نمی شود و بعد از ۱۲ ماه قفل، به صورت خطی در طی ۴۸ ماه آزاد خواهد شد.

- مشاوران: ۷٪ که در TGE توزیع نمی شود و پس از ۱۲ ماه قفل، به صورت خطی در طی ۴۸ ماه آزاد خواهد شد.

سهم ۴۳٪ ایردراپ و اکوسیستم نیز به شرح زیر است:

- ایردراپ: ۳۴٪ که به دو بخش تقسیم خواهد شد.

- ۱۵٪ از این مقدار در مرحله TGE (رویداد تولید توکن) برای پاداش به بازیکنان فصل اول تخصیص یافته است.

۱۹٪ باقی مانده از ۳۴٪ مربوط به ایردراپ برای فصل های دیگر ایردراپ در نظر گرفته شده است. این بخش به کمپین های فصلی آینده اختصاص می یابد. در ابتدای فصل دوم، ۹,۹۰۰,۰۰۰ توکن (۰.۹۹٪) ایردراپ خواهد شد و این مقدار هر فصل تا فصل هفتم به میزان ۱۰٪ افزایش خواهد یافت. پس از آن، توزیع به صورت خطی ادامه خواهد یافت. فرآیند ایردراپ به مدت ۱۲ فصل بعد از TGE ادامه خواهد یافت.

- لانچ پول: ۹٪ که به طور کامل در TGE توزیع خواهد شد.

در مجموع، در مرحله TGE، مقدار ۳۰.۵٪ از عرضه کل توکن ها آزاد خواهد شد. از این میزان، ۱۵٪ به ایردراپ بازیکنان فصل اول اختصاص یافته که معادل ۵۰٪ از عرضه اولیه توکن هاست. ۵۰٪ باقی مانده نیز شامل ۹٪ برای لانچ پول، ۵٪ برای نقدینگی و ۱.۵٪ برای خزانه است. این ساختار توزیع، گردش اولیه کافی را تأمین کرده و همچنین به حفظ و ارتقای مداوم اکوسیستم در بلند مدت کمک می کند.

نارضایتی جامعه کتیزن (CATIZEN)

سهم بالای اختصاص یافته به تیم، سرمایه گذاران و مشاوران در توکنومیک CATI ممکن است نگرانی هایی را ایجاد کند. سهم ۲۰٪ برای تیم، ۱۰٪ برای سرمایه گذاران و ۷٪ برای مشاوران، همگی با قفل ۱۲ ماهه و توزیع خطی ۴۸ ماهه همراه است. این توزیع طولانی مدت به تیم و مشاوران فرصت می دهد تا به تدریج به پاداش خود دست یابند که می تواند انگیزه های طولانی مدت و پایدار برای موفقیت پروژه ایجاد کند. با این حال، درصد بالای تخصیص به این گروه ها ممکن است باعث نگرانی در مورد توزیع عادلانه توکن ها و تأثیر آن بر ارزش توکن در بازار شود.

سهم ایردراپ توکن CATI، با تخصیص ۳۴٪ از عرضه کل، به ویژه ۱۵٪ در مرحله TGE و ۱۹٪ برای کمپین های فصلی آینده، با انتقاداتی مواجه شده است. برخی کاربران احساس می کنند که درصد تخصیص به ایردراپ، به اندازه کافی برای جلب توجه و مشارکت گسترده کافی نیست و ممکن است نتواند به اندازه کافی پاداش های جذاب برای بازیکنان در فصل های آینده فراهم کند. این نارضایتی می تواند تأثیرات منفی بر تصویر عمومی پروژه و میزان مشارکت کاربران در مراحل اولیه داشته باشد.

توکن CATI

در تاریخ ۱۱ مهر ۱۴۰۳ قیمت توکن برابر با $۰.۴۳۸۲ دلار است که از زمان ایردراپ تقریبا ۴۰ درصد ریزش کرده است. حداکثر عرضه توکن کتی (CATI) برابر با ۱,۰۰۰,۰۰۰,۰۰۰ میلیارد توکن است که در حال حاضر تعداد ۲۰۶,۰۰۰,۰۰۰ میلیون توکن در گردش بازار قرار گرفته است. کتیزن با حجم بازار $۹۰,۷۷۲,۰۸۲ میلیون دلاری و معاملات ۲۴ ساعته $۱۳۸,۱۵۷,۴۵۲ میلیون دلاری در رتبه (Rank #444) بازار رمز ارزها قرار گرفته است.

ایردراپ کتیزن (Catizen) چیست؟

هدف اصلی این بازی پرورش گربه ها و بدست آوردن توکن های بازی، به ویژه «vKITTY» و «FishCoins» است که می توان از آن ها برای دریافت مزایای مختلف در بازی و شرکت در ایردراپ رایگان بازی کتیزن استفاده کرد. دو توکن دیگر به نام «wCATI» و «xZEN» هم در این بازی وجود دارند. اولی در یک دور فرآیند استخراج به دست آمده که اکنون ماین آن متوقف شده است. دومی هم از طریق خرید با تن کوین (Toncoin) به دست می آید. اما کاربرد آن ها هنوز کاملا مشخص نیست.

اکوسیستم کتیزن از بلاکچین TON استفاده می کند. در این بازی، کاربران گربه ها را با هم ادغام می کنند، سطح آن ها را بالا می برند و ارزهای Fish و vKITTY بدست می آورند. این توکن ها را می توان در بازی برای خرید گربه های جدید یا بوست (Boost) استفاده و همچنین در آینده با پول واقعی مبادله کرد.

تاریخ دقیق انجام ایردراپ و عرضه توکن کتیزن مشخص نیست، اما در کانال رسمی و ربات این بازی گفته می شود که این ایردراپ به زودی انجام خواهد شد. طبق اطلاع رسانی کانال رسمی کتیزن، تعداد کل توکن های CATI در شروع کار، یک میلیارد واحد خواهد بود که ۴۰ درصد یا ۴۰۰ میلیون واحد آن به ایردراپ بین بازیکنان کتیز اختصاص پیدا خواهد کرد. ایردراپ این پروژه ۴۳٪ از کل عرضه توکن را به کاربران اختصاص داده است که نشان می دهد توسعه دهندگان در رابطه با حمایت از جامعه خود جدی هستند.

با اینکه توکن کتیزن به صورت رسمی انتشار نیافته است، اما در صرافی های معتبری همچون بای بیت (Bybit) و بیت گت (Bitget) در بازار پری مارکت (PreMarket) یا پیش از عرضه در حال معامله است. این صرافی ها حمایت خود را از این بازی اعلام کرده اند و کاربران این صرافی ها می توانند پیش از انتشار توکن، آن را پیش خرید و پیش فروش کنند.

از ویژگی و دستاوردهای کتیزن می توان به سرمایه گذاری شرکت ها و پروژه های بزرگی از جمله وب ۳ ونچرز (Web3 Ventures)، مسک نتورک (Mask Network) و امرگو ونچرز (EMURGO Ventures) اشاره کرد. همچنین، شرکت بایننس لبز (Binance Labs)، شروع به سرمایه گذاری در استودیو پلاتو، ناشر بازی کتیزن کرده است. استودیو پلاتو اعلام کرده که قصد دارد از این حمایت های مالی، برای توسعه بیشتر این محصول استفاده کند.

- تاریخ عرضه توکن: ۲۰ سپتامبر ۲۰۲۴ (۳۰ شهریور ۱۴۰۳)

بعد از تاخیری که در عرضه توکن های کتیزن پیش آمد، تیم کتیزن در اعلامیه ای در تاریخ ۵ سپتامبر (۱۵ شهریور) اعلام کرد که راه اندازی و عرضه توکن CATI در تاریخ ۲۰ سپتامبر (۳۰ شهریور)، در صرافی های بزرگ کریپتو مانند بای بیت (ByBit) و بیت گت (Bitget) اتفاق خواهد افتاد.

چیزی که هنوز مشخص نیست که آیا تخصیص توکن ها به کاربران در همان تاریخ اتفاق می افتد یا کمی دیرتر از آن. اما پیش از اعلام تاریخ عرضه توکن های، استودیو پلاتو (Pluto Studio)، شرکت توسعه دهنده کتیزن، اعلام کرد که در تاریخ ۲۱ سپتامبر (۳۱ شهریور)، رویدادهای مهمی در راه است. شاید تاریخ تخصیص توکن ها به کاربران نیز برای همین تاریخ برنامه ریزی شده باشد.

توکن کتیزن (CATI) در بازار پیش از عرضه OKX لیست شد!

در تاریخ ۵ سپتامبر (۱۵ شهریور)، راه اندازی بازار پیش از عرضه توکن کتیزن (Catizen) در صرافی اوکی اکس (OKX) اعلام شد. خبر شروع معاملات آتی این توکن توسط حساب رسمی کتیزن در شبکه اجتماعی X (توییتر سابق) منتشر شد. اوکی اکس معاملات آتی بازار پیش از عرضه با پشتوانه USDT را برای کتیزن (CATI) را، راه اندازی کرد.

این قابلیت هم در نسخه وب و هم در اپلیکیشن و API قابل دسترسی است و به کاربران امکان می دهد تا در معاملات آتی ارزهای دیجیتالی که هنوز در بازار اسپات لیست نشده اند، شرکت کنند.

معاملات آتی بازار پیش از عرضه برای کتیزن به گونه ای طراحی شده اند که مشارکت اولیه در کشف قیمت قبل از لیست شدن رسمی کتیزن را تسهیل کنند. این قراردادهای آتی با USDT تسویه می شوند و ارزش اسمی هر قرارداد معادل ۱۰ توکن CATI است.

قیمت بازار پیش از عرضه کتیزن بر اساس ارزش USDT یک CATI تعیین می شود و واحد نوسان قیمت (Tick size) برابر با ۰.۰۰۰۱ است. همچنین، معاملات با اهرم بین ۰.۰۱ تا ۲ برابر در دسترس بوده و به صورت ۲۴ ساعته و ۷ روز هفته فعال است. تاریخ تحویل این قراردادها پس از لیست شدن CATI در بازار اسپات به طور جداگانه اعلام خواهد شد.

معاملات آتی بازار پیش از عرضه کتیزن با معاملات آتی استاندارد متفاوت هستند و محدودیت های موقعیت بندی خاصی بر اساس سطوح مختلف اعمال می شوند.

چگونه کتیزن بازی کنیم؟

از طریق لینک ربات کتیزن وارد این بازی شده، آن را استارت کرده و روی «Play» کلیک کنید تا بازی کتیزن اجرا شود.

در ابتدا، کتیزن از شما درخواست می کند که اولین گربه ها را باهم ادغام کنید. کار شما در کتیزن این است که گربه ها را با هم ادغام کنید تا نژادهای جدید، کمیاب تر و با ارزش تر را تولید کنید. هر گربه توکن هایی را برای شما تولید می کند که می توان از آن ها در بازی برای خرید ارتقاها استفاده کرد. هرچه تعداد گربه ها بیشتر باشد، سریع تر امتیاز جمع می کنید. رتبه بندی شما، میزان ارز دیجیتالی را که در نهایت دریافت خواهید کرد، تعیین می کند.

برای به حداکثر رساندن درآمد و علاقه خود به بازی، به طور منظم در رویدادها شرکت کنید و ماموریت های ارائه شده توسط کتیزن را کامل کنید. این امر به شما منابع اضافی برای پیشرفت در کتیزن می دهد.

توکن های درون بازی

در ابتدا، باید روی دریافت حداکثر مقدار Fish برای افزایش استخراج توکن vKITTY تمرکز کنید.

همچنین، در مرحله فعلی پروژه، توصیه می شود کیف پول خود را نیز متصل کنید، زیرا ظاهرا ایردراپ کتیزن در سه ماهه دوم سال ۲۰۲۴، عرضه خواهد شد. با این وجود، تیم پروژه اخیرا خبر از تاخیر احتمالی ایردراپ آن داده است.

در رابطه با تاریخ عرضه توکن CATI در صرافی ها، هیچ اطلاعیه ای منتشر نشده است.

بخش های اصلی بازی

هفت بخش اصلی «Shop»، «Fishing»، «Auto»، «Feed»، «Boost»، «Invite» و «Quest» در بازی تلگرامی کتیزن وجود دارد که در ادامه به توضیح آن ها پرداخته ایم. دقت کنید در هر کدام از بخش ها که کنار آن دایره قرمز رنگ قرار دارد پاداشی برای شما وجود دارد یا تسکی هست که می توانید در ازای انجام آن پاداش دریافت کنید.

- خرید (Shop)

در این بخش می توانید سکه های Fish و vKITTY را خریداری کنید. بسته به مقدار، قیمت تغییر می کند. اما برای اولین خرید، یک پرداخت تخفیفی معادل هزینه انتقال به شما ارائه می شود.

پس از اولین پرداخت که از طریق استارز (Stars) انجام می شود، می توانید هر تعداد سکه خریداری کنید. علاوه بر این، در روز خرید می توانید ۳۰۰ توکن Fish در بخش ماموریت ها دریافت کنید. این امر به شما امکان می دهد ارز بازی را سریع تر جمع آوری کرده و در بازی پیشرفت کنید. اما به یاد داشته باشید که خرید، به صورت اختیاری و صرفا راهی برای تسریع روند است. توکن های استارز را می توانید از پلتفرم فرگمنت (Fragment) تهیه کنید.

- ماهیگیری (Fishing)

می توانید از سکه های Fish خود در بخش Fishing استفاده کنید؛ به خصوص اگر قصد خرید کلیکر خودکار ندارید. هزینه ماهیگیری ۸۴ سکه Fish است، اما توجه داشته باشید که این یک نوع قرعه کشی است و شانس بردن مقدار زیادی Fish یا vKITTY وجود دارد، اما ممکن است به راحتی همه چیز را نیز از دست بدهید.

همچنین از بین ۵۰ بازیکن برتر ماهیگیر جوایز تکمیلی قرعه کشی خواهد شد. اما عجله نکنید که همه جوایز خود را یکجا خرج کنید. بهتر است آن ها را برای سطوح بالاتر ذخیره کنید. به هر حال، ارزش ایردراپ در سکه های vKITTY که می توانید برنده شوید، مستقیماً به درآمد کل شما بستگی دارد.

- کلیکر خودکار (Auto)

اوتو (Auto) یک ربات جمع کننده خودکار در بازی کتیزن است که به شما امکان می دهد تعدادی از فرآیندهای خسته کننده و یکنواخت را خودکار کنید. در حال حاضر، قیمت این کلیکر خودکار با تخفیف، ۳٬۹۰۰ سکه Fish است.

با این حال، یک اما وجود دارد؛ اگر بازی اجرا نشود، جمع کننده شما کار نخواهد کرد. این بدان معنی است که تلفن شما باید در تمام مدتی که ربات در حال اجراست، روشن بماند. این ربات خودکار کارهایی مانند ادغام گربه ها، حذف گربه های با شماره پایین و خرید جوایز را به جای شما انجام می دهد.

- تغذیه (Feed)

این قسمتی است که می توانید گربه بخرید. توجه داشته باشید که باید خرید را از همان ابتدا شروع کنید، زیرا گربه ها در ابتدا ارزان هستند.

ساختار آن نیز ساده است. سطح بچه گربه شما تعداد سکه های تولیدی آن و همچنین هزینه آن را تعیین می کند. با این حال، قیمت گربه پس از هر خرید افزایش می یابد. بنابراین مراقب پول خود و قیمت ها باشید تا در موقعیتی قرار نگیرید که گربه های سطح پایین تر، از آن هایی که سطح بالاتری دارند گران تر شوند.

سکه های Fish برای خرید گربه های سطح حداکثر استفاده می شوند، اما پیشنهاد می شود در صورت امکان آن ها را برای ماهیگیری نگه دارید. این امر می تواند یک تلاش سودآورتر باشد.

- بوست (Boost)

ویژگی بوست، سرعت بازی را به دو برابر افزایش می دهد. برای استفاده از این ویژگی، روی آیکون موشک در بالای بخش گربه ها کلیک کنید. در این قسمت، می توانید سرعت را به مدت ۱۰ دقیقه به صورت رایگان افزایش دهید.

همچنین می توانید یک قرارداد را فراخوانی کرده و مقداری تون (TON) خرج کنید تا بازه آن به ۷۵ دقیقه افزایش پیدا کند. از طرف دیگر، می توانید با خرج کردن ۵۰ سکه Fish، زمان آن را به چهار ساعت افزایش دهید.

- دعوت (Invite)

از این قسمت شما می توانید بازیکنان جدید را به بازی دعوت کنید. همچنین، هنگام تکمیل ماموریت دعوت روزانه، به شما تعدادی سکه Fish بر اساس سطح شما و وضعیت پریمیوم تلگرام، پاداش داده می شود.

این یک راه عالی برای به دست آوردن سکه های اضافی است؛ چرا که با افزایش سطح دوستان شما نیز مقداری سکه دریافت خواهید کرد. همچنین در هنگام توزیع ایردراپ، ۵٪ نیز از طرف دوستانتان دریافت می کنید.

- ماموریت ها (Tasks)

ماموریت ها نیز به شما این فرصت را می دهند که وظایف مختلفی را انجام داده و در ازای آن توکن های رایگان Fish دریافت کنید که به شما کمک می کند پیشرفت در بازی خود را سرعت بخشید.

در بخش دستاوردها (Achivements) فیش کوین (Fish) بدست آورید. در این بخش به ازای فعالیت هایی که در بازی انجام داده اید اعم از خریدها و دعوت ها فیش کوین دریافت خواهید کرد.

چگونه می توان ماهی (FISH) بیشتری بدست آورد؟

حضور فعال در جامعه بازی و توجه به رویدادها و به روز رسانی های خاص به شما راه های اضافی برای دریافت Fish و سرعت بخشیدن به پیشرفت در بازی می دهد. فیش کوین امکان خرید پاداش های اضافی را فراهم می کند که مهمترین آن ها خرید یک ربات خودکار به قیمت ۳٬۹۰۰ سکه Fish است.

برای بدست آوردن سریع FISH در بازی کتیزن، بازیکنان می توانند از چندین روش موثر استفاده کنند.

- در ماهیگیری شرکت کنید: ماهیگیری در بازی یک فرصت شانسی است که در آن بازیکنان می توانند سکه های FISH خود را دو برابر کنند یا در صورت شکست، توکن vKitty دریافت کنند.

- دعوت از دوستان: برای دعوت از بازیکنان جدید، به ویژه کسانی که از تلگرام پریمیوم استفاده می کنند، پاداش خواهید گرفت. اما در این بازی این روش تاثیر زیادی در پیشرفت شما ندارد.

- تکمیل ماموریت های روزانه: تکمیل منظم ماموریت های موجود در بازی منبع اصلی به دست آوردن FISH است.

- خرید سکه: بازیکنان می توانند ۱۰۰ توکن Fish را به قیمت ۰.۱ تون کوین یا استارز بخرند و سپس برای اولین خرید خود ۳۰۰ توکن Fish دریافت کنند.

- توجه به شخصیت های ظاهری: شخصیت هایی مانند TON Duck و Pepe که روی صفحه ظاهر می شوند پاداش های اضافی می دهند.

خرید توکن FISH

اگر سودای رسیدن به سطوح بالاتر را دارید و به دنبال پیشرفت سریع در بازی هستید، می توانید گزینه خرید مستقیم را درنظر بگیرید. میزان هزینه شما از این طریق، در کمترین حالت ۰.۱ دلار و در بیشترین حالت تا ۱۱۷ دلار خواهد بود.

نکته قابل ذکر اینجاست که برای خرید فیش، تنها به دلار و تتر (USDT) متکی نیستید و می توانید با استفاده از تن کوین (TON) و نات کوین (NOT) تراکنش بزنید. همچنین، امکان خرید بوسیله استارز (STARS) که به تازگی توسط تلگرام برای پرداخت های درون برنامه ای در بات ها و مینی اپ ها معرفی شد، فراهم است. در جدول زیر، سعی شده است که هزینه ها و توکن های دریافتی به تفکیک آورده شود تا بتوان آن ها را مقایسه کرد و بهترین تصمیم را گرفت.

برای خرید در ابتدا باید به بخش فروشگاه (Shop) یا به بخش خرید (Purchase) در صفحه ماهیگیری بروید.

یکی از بسته هایی که تمایل به خرید دارید را انتخاب کنید.در این صفحه، یکی از روش های پرداختی را انتخاب کنید. به جز روش پرداخت با استارز، دیگر روش ها نیازمند داشتن کیف پول ارز دیجیتال مانند تون کیپر (Tonkeeper) و شارژ آن با تون کوین، نات کوین و یا تتر است.

پس از اتصال کیف پول به بازی و شارژ آن، می توانید تراکنش را تأیید کنید.

پس از تأیید تراکنش، در مدت زمان کوتاهی توکن های کتیزن یا بهتر است بگوییم توکن های فیش شما افزایش می یابد و می توانید از آن ها استفاده کنید.

احتمالا برایتان این سؤال پیش آمده که اگر راه های زیادی برای کسب توکن فیش وجود دارد، چه نیازی به خرید آن وجود دارد؟

طبق کانال اطلاع رسانی کتیزن در تلگرام، فاکتور سرعت پروفیت بر ثانیه توکن vKITTY، نقش بسیار زیادی بر دریافت ایردراپ پیش رو دارد، یعنی برای ارتقای این فاکتور می بایست گربه های خود را به سطوح بالاتر ادغام کنید و این نیازمند توکن فیش بیشتری است.

کلیکر خودکار در کتیزن: آیا لازم است و چگونه بر بازی تأثیر می گذارد؟

اوتوکلیکر (ربات خودکار) در کتیزن عملکردی است که به شما امکان می دهد فرآیند ادغام گربه ها و جمع آوری پاداش ها را خودکار کنید و در نتیجه نیاز به تعامل مداوم با بازی را کاهش دهید.

با استفاده از اوتوکلیکر، بازیکنان می توانند مدیریت گربه های خود را با ادغام خودکار آن ها و گرفتن بوست ها ساده تر کنند که باعث می شود گیم پلی آن نیز راحت تر شود. این ویژگی برای بازیکنانی مفید است که به دنبال به حداکثر رساندن درآمد درون بازی خود بدون توجه مداوم به گیم پلی هستند. ویژگی های اوتوکلیکر در زیر آمده است.

- بوست خودکار

- ادغام خودکار گربه ها

- خرید خودکار گربه رایگان

- حذف خودکار گربه های سطح پایین

- جمع آوری خودکار پاداش ایردراپ

چگونه vKITTY استخراج کنیم؟

برای بدست آوردن ارز vKitty در کتیزن، بازیکنان می توانند روش های زیر را دنبال کنند.

- Crossing Cats: روش اصلی کسب درآمد از vKITTY، ادغام گربه های هم سطح برای تولید یک گربه سطح بالاتر است. هر چه سطح گربه بالاتر باشد، vKITTY بیشتری تولید می شود.

- تکمیل ماموریت ها: ماموریت های مختلفی به طور منظم در بازی ظاهر می شوند که با تکمیل آن ها vKITTY پاداش خواهید گرفت.

- ماهیگیری: اگرچه هدف اصلی ماهیگیری بدست آوردن FISH است، اما گاهی اوقات بازیکنان می توانند vKITTY نیز دریافت کنند.

- فعال سازی بوست ها: بازی کتیزن بوست های مختلف و پاداش های موقتی را ارائه می دهد که فعال سازی آن ها می تواند تولید vKITTY را افزایش دهد.

vKITTY نقش کلیدی در اقتصاد کتیزن ایفا می کند، این سکه برای موارد زیر مورد نیاز است.

- خرید گربه های جدید: vKITTY برای خرید گربه های جدید در بازی استفاده می شود و به شما امکان می دهد بهره وری خود را افزایش داده و سریع تر پیشرفت کنید.

- ارتقا و بوست : با vKITTY، می توانید ارتقاء و بوست های مختلفی را خریداری کنید که گیم پلی را کارآمدتر می کند.

- استیک کردن (Staking) و به دست آوردن NFT : نسخه های آینده بازی ممکن است شامل قابلیت استیک کردن vKITTY برای به دست آوردن توکن های غیرمثلی (NFT) درون بازی باشد که وضعیت و توانایی های بازیکن را بهبود می بخشد.

- چه بوست هایی در بازی وجود دارد؟

سه نوع بوست (Boost) در کتیزن وجود دارد: موشک، قورباغه پپه و سگ دوج که در ادامه به اختصار توضیح داده ایم.

- موشک: در منوی پایین صفحه قرار دارد. این بوست، درآمد در هر ثانیه شما را دو برابر می کند.

- قورباغه PEPE: هر ۱۵ دقیقه روی صفحه نمایش ظاهر می شود. این به شما امکان می دهد درآمد خود را تا ۵ برابر افزایش دهید.

- سگ DOGE: هر ۱۵ دقیقه روی صفحه نمایش ظاهر می شود و به طور همزمان چندین بوست رایگان به شما می دهد.

هر یک از این بوست ها را می توان به سه روش استفاده کرد.

- راه اول: رایگان است

- دوم: در ازای TON

- سوم: در ازای ۵۰ توکن FISH

۵ اشتباه بزرگ تازه کارها

در این بخش، ۵ اشتباه بزرگ تازه کارها را شرح دادیم که بهتر است از آن ها پرهیز کنید.

- خرج کردن Fish برای ماهیگیری در ابتدای بازی

مبتدیها اغلب توکن های FISH را برای ماهیگیری بدون سطح کافی گربه خرج می کنند. این عمل فقط در صورتی سودآور می شود که گربه های سطح بسیار بالایی داشته باشید. در غیر این صورت، استفاده از این توکن ها در قسمت FEED برای خرید گربه های جدید توصیه می شود.

- فعال نبودن

درآمد در بازی فقط در ساعت اول به طور فعال جمع می شود و پس از آن سرعت آن کاهش می یابد. بنابراین، ایده خوبی است که تا حد امکان در بازی حضور داشته باشید تا درآمد را به حداکثر برسانید.

- نادیده گرفتن ویژگی اوتوبات

برای سرمایه گذاری اضافی، می توانید این ویژگی را خریداری کنید که به شما امکان می دهد به صورت خودکار، کارهای تکراری و خسته کننده را دیگر خودتان انجام ندهید.

- بی توجهی به انجام وظایف

ماموریت ها منبع خوبی برای بدست آوردن توکن های FISH هستند. کارهای روزانه و یکباره که در تب Tasks قرار دارند، می توانند به افزایش درآمد شما کمک کنند.

- استفاده نادرست از بوست ها

بوست می تواند به مقدار زیادی درآمد شما را افزایش دهد، اما باید به درستی از آن ها استفاده کرد. به عنوان مثال، یک بوست موشکی درآمد شما را دو برابر می کند و یک کاراکتر پپه چهار برابر. با این حال، استفاده از Fish برای موارد دیگر توصیه می شود.

- بازی به تنهایی

در طول ایردراپ، انتظار می رود که وجوه اضافی بین اعضای تیم ها و باشگاه توزیع شود، بنابراین پیوستن به تیم ها به شما امکان می دهد پرداخت های اضافی دریافت کنید.

در انتها

بازی کتیزن با گیم پلی جذاب و فرصت ایده آل برای کسب ایردراپ احتمالی، توانسته است به یکی از محبوب ترین بازی های تلگرامی تبدیل شود. با داشتن نزدیک به ۳/۵ میلیون کاربر فعال روزانه و حمایت شخص پاول دورف، این بازی توجه بسیاری از علاقه مندان به دنیای ارزهای دیجیتال را به خود جلب کرده است.

با استفاده از روش های مختلف برای کسب توکن فیش و پیشرفت سریع تر در بازی، شما می توانید تجربه ای موفق و پربار در کتیزن داشته باشید و از امکانات ویژه آن بهره مند شوید. خرید کتیزن نیز به عنوان یکی از گزینه ها می تواند به شما در رسیدن به اهداف بلند مدت و کسب ایردراپ این بازی کمک شایانی کند.

در حال حاضر کتیزن از توکن های vKITTY و FISH استفاده می کند که هنوز به هیچ وجه قابل برداشت یا تبدیل نیستند. این پروژه در ابتدای توسعه خود است، اما ایرپراپ آن در سال ۲۰۲۴ برای شرکت کنندگان فعال و کاربران اولیه، عرضه خواهد شد.

طبق نقشه راه رسمی پروژه، اولین ایردراپ آن در سه ماهه دوم سال ۲۰۲۴ عرضه می شود.

طبق اطلاعیه تیم این پروژه و صرافی های بای بیت و استورم، توکن های CATI برای معامله در بازار پیش عرضه در این دو صرافی مذکور لیست شده اند.

ایردراپ کتیزن (Catizen) چیست؟

چگونه می توانم در ایردراپ کتیزن شرکت کنم؟

برای شرکت در ایردراپ، باید در بازی فعال باشید، گربه ها را ادغام، ماموریت ها را تکمیل و در رویدادهای مختلف شرکت کنید.

ایردراپ کتیزن چه زمانی برگزار می شود؟

اولین ایردراپ در سه ماهه دوم سال ۲۰۲۴ برنامه ریزی شده است.

توکن های vKITTY و Fish چه هستند و چگونه به دست می آیند؟

توکن های vKITTY و Fish ارزهای درون بازی هستند. vKITTY از طریق ادغام گربه ها و تکمیل ماموریت ها به دست می آید، در حالی که Fish از طریق ماهیگیری، تکمیل ماموریت ها و خرید در بازی قابل کسب است.

چگونه می توانم توکن فیش (FISH) را در بازی کتیزن کسب کنم؟

شما می توانید توکن فیش را از طریق روش های مختلفی مانند دعوت دوستان، انجام وظایف روزانه و کسب دستاوردها، شرکت در بخش ماهیگیری و یا خرید مستقیم با استفاده از ارزهای دیجیتال یا تلگرام استارز به دست آورید.

آیا خرید توکن فیش برای پیشرفت در بازی کتیزن ضروری است؟

خرید توکن فیش ضروری نیست، اما می تواند به شما در ارتقاء سریع تر و کسب ایردراپ توکن کتی (CATI) کمک کند. با خرید فیش، می توانید گربه های خود را سریع تر ارتقاء داده و پروفیت بر ثانیه vKITTY بیشتری کسب کنید که بر دریافت ایردراپ تاثیرگذار است.

چگونه می توانم درآمد خود را برداشت کنم؟

در حال حاضر، توکن های vKITTY و Fish قابل برداشت نیستند. با این حال، پس از ایردراپ سال ۲۰۲۴، بازیکنان می توانند توکن های CATI را که دریافت کرده اند، تبدیل و برداشت کنند.

خرید کتیزن چگونه انجام می شود؟

توکن CATI به عنوان توکن اصلی بازی کتیزن در حال حاضر در بازار اصلی قابل خرید و فروش نیست، اما برخی صرافی ها امکان پیش خرید و پیش فروش آن را در پری مارکت فراهم کرده اند.

اخبار

استارک ور (StarkWare) تأیید کل تاریخچه بلاکچین با ۱ مگابایت حجم ممکن ساخت!

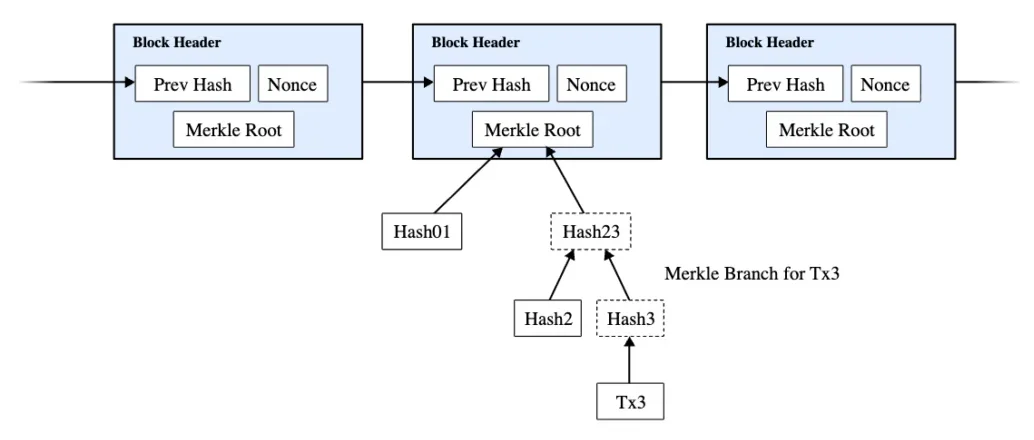

شرکت StarkWare فناوری جدیدی اعلام کرده که «تصدیق بلوکهای بلاکچین بیتکوین از ابتدای پیدایش تا حال» را در قالب یک پرُف (proof) تقریباً ۱ مگابایتی ممکن میکند، البته نه به معنی دانلود کل تاریخچه تراکنشها، بلکه فقط هِدِر بلوکها.

آموزش

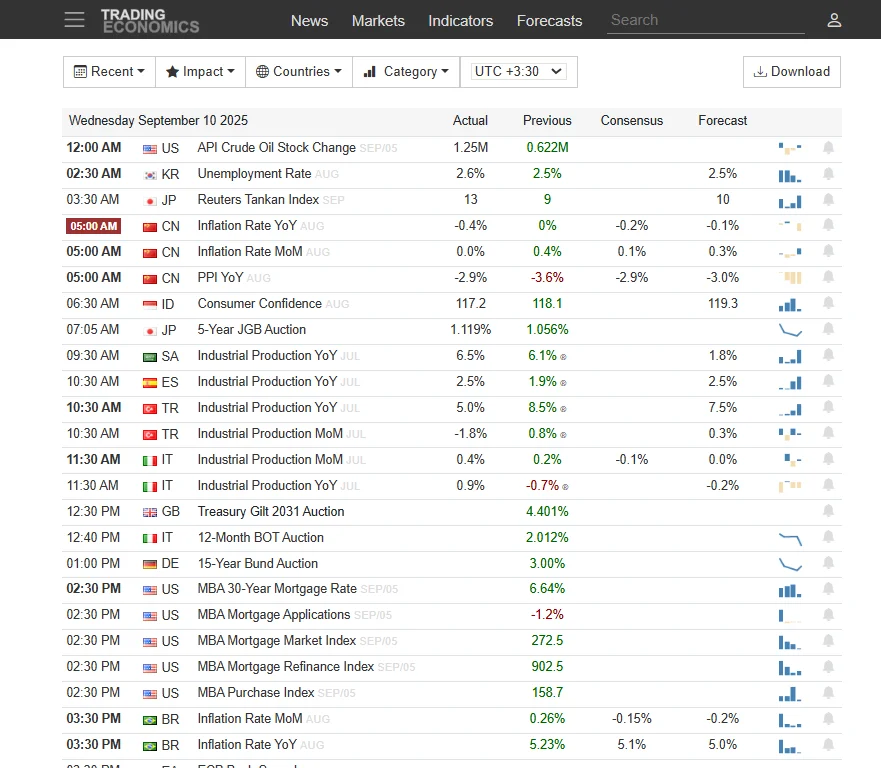

تقویم اقتصادی (Economic Calendar) چیست و چگونه از آن استفاده کنیم؟

تقویم اقتصادی مثل یک “برنامهریزی خبری” برای بازار است. اگر به آن توجه نکنید، ممکن است در لحظه انتشار اخبار مهم با حرکتهای ناگهانی و شدید قیمت غافلگیر شوید. استفاده درست از آن کمک میکند ریسک معاملات را مدیریت کنید و حتی فرصتهای سودآور پیدا کنید.

![مستند کریپتوپیا [Cryptopia]، بیت کوین، بلاکچین و آینده اینترنت](https://investorent.xyz/wp-content/uploads/مستند-کریپتوپیا-Cryptopia-80x80.webp)

برای ارسال نظر باید وارد شوید ورود